Содержание

- Обменный курс и валютный рынок

- Тема 10. Валюта, валютный рынок, валютный курс

- 1.2. Классификация валютных рынков

- Обменный курс и валютный рынок

- Валютный рынок и валютные курсы

- Обменный курс и валютный рынок

- Внутренний валютный рынок Российской Федерации

- Валютный рынок и валютный курс

- Валютный рынок и валютный курс (стр. 3 из 8)

- Валютный рынок

- Функции валютного рынка

- Риски на валютном рынке

- Участники валютного рынка

- Структура рынка

- Рынок для спекулянтов

- Комментарии

- Смотрите также

Обменный курс и валютный рынок

Понятие «валюта» в переводе с итальянского языка буквально означает стоимость. В русском языке данное понятие принимает два значения.

Во-первых, под валютойпонимается денежная единица, лежащая в основе денежной системы государства (национальная валюта).

Во-вторых, валюта — это денежные знаки зарубежных стран (банкноты, казначейские билеты, монеты), а также кредитные и платежные документы (векселя, чеки и др.), используемые в международных расчетах. Более точным определением в данном случае является термин «иностранная валюта».

Обменный курс валюты — это относительная цена валют двух стран или валюта одной страны, выраженная в денежных единицах другой страны. В экономической литературе также используется термин «валютный курс» и понятие-синоним «номинальный валютный курс».

Обменный курс национальной валюты может быть выражен в форме прямой или обратной котировки.

Прямая котировка — это количество единиц национальной валюты, необходимое для приобретения одной единицы иностранной валюты. Обычно валюты сравниваются с американским долларом, например 30 российских рублей за один доллар США.

Косвенная котировка — это количество единиц иностранной валюты, необходимое для приобретения одной единицы национальной валюты, например 0,03 долл.

Тема 10. Валюта, валютный рынок, валютный курс

США за один российский рубль.

Изменение валютного курса обусловливает проигрыш или выигрыш участников внешнеэкономических операций, оказывает влияние на положение национальных производителей и потребителей на мировых рынках товаров и услуг. Кроме того, финансовые и инвестиционные операции, требующие конвертации (обмена) валют, также оказываются под воздействием динамики валютного курса.

Валютный курс устанавливается на валютном рынке в зависимости от соотношения спроса на национальную валюту и ее предложения.Валютный рынок — это рынок, на котором обмениваются валюты разных стран.

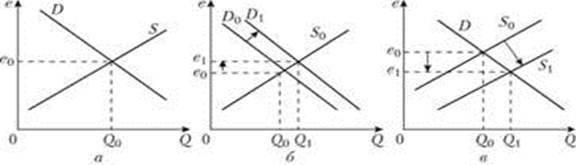

Рисунок — Изменение спроса и предложения навалютном рынке

Спрос на национальную валюту — количество национальной валюты, которое участники валютного рынка (трейдеры) готовы купить по определенному обменному курсу в определенный период времени.

Факторы спроса:

— спрос других стран на товары, произведенные в данной стране;

— спрос на национальную валюту определяется спросом других стран на активы (акции, облигации, недвижимость, другие финансовые активы) данной страны.

Предложение национальной валюты — количество национальной валюты, которое готовы продать участники валютного рынка (трейдеры) по определенному курсу в определенный период времени.

Факторы предложения:

— спрос резидентов данной страны на товары, произведенные в других странах, т.е. на импортные товары;

— предложение национальной валюты определяется спросом резидентов данной страны на активы другой страны.

При покупке активов в других странах резидентам данной страны необходимо купить иностранную валюту, т.е. для того чтобы оплатить покупку данной страной товаров и активов других стран, она должна обменять свою национальную валюту на национальную валюту той страны, у которой она покупает. Предложение национальной валюты будет тем выше, чем больше желание данной страны купить товары и финансовые активы других стран.

На валютном рынке заключаются как наличные, так и срочные сделки.

Курс спот (наличный курс)—это курс, по которому одна валюта может быть продана в обмен на другую с немедленной поставкой.

Срочные сделки(фьючерсы, форварды)предусматривают поставку определенного количества валюты в будущем (например, через 30 или 90 дней) по курсу, зафиксированному в момент заключения срочной сделки.

Спот и форвардный курс отличаются, их соотношение зависит от ожиданий участников валютного рынка относительно ситуации на валютном рынке в будущем. Современный валютный рынок предоставляет широкие возможности для совершения инвестиционных, спекулятивных и внешнеторговых сделок с валютами разных стран.

С развитием информационных технологий и интернет-трейдинга большие возможности предоставляет рынок FOREX.

FOREX (Foreign Exchange Market) — глобальный валютный рынок по обмену валюты одной страны на валюту другой по рыночному курсу, который складывается на определенный момент времени. FOREX представляет собой виртуальное информационное пространство, объединяющее продавцов и покупателей валюты во всем мире через сеть Интернет. Профессиональными участниками валютного рынка являются коммерческие банки, валютные биржи, центральные банки, фирмы, осуществляющие внешнеторговые операции, инвестиционные фонды, брокерские компании и частные лица.

Date: 2015-05-23; view: 733; Нарушение авторских прав

| Понравилась страница? Лайкни для друзей: |

Введение. 3

1. Валютный рынок. 5

1.2. Сущность валютного рынка. 5

1.2. Классификация валютных рынков. 6

1.3. Виды валютных рынков. 10

2. Валютный рынок Российской Федерации. 12

3. Сделки на валютном рынке. 18

4. Работа валютного рынка РФ в 2005 году. 25

Заключение. 30

Список литературы.. 32

Приложения. 33

Введение

На определенном историческом этапе увеличение количества международных хозяйственных связей с неизбежностью привело к повышению роли валютно-финансовой сферы в мировом масштабе. Процесс международного движения товаров, услуг, капитала, производственное и научно-техническое сотрудничество, миграция рабочей силы, развитие туризма привели к возникновению общественных отношений, связанных с денежными требованиями и соответствующими обязательствами участников международных экономических отношений. Именно международный платежный оборот, связанный с оплатой денежных обязательств юридических и физических лиц разных стран, и обслуживается валютным рынком.

В литературе существует несколько различных толкований понятия валютного рынка в силу того, что законодательного определения пока нет. Различные авторы предлагают разнообразное толкование этой категории. Так, например, А.Г. Наговицин и В.В. Иванов определяют валютный рынок просто как «рынок, на котором продается и покупается валюта разных стран» . И.И. Платонова рассматривает валютный рынок более сложно, а именно, в трех аспектах: в широком смысле слова, в узком смысле слова и с организационной точки зрения. Валютные рынки рассматриваются как официальные центры, где совершается конвертация иностранных валют на национальную по курсу, складывающемуся на основе спроса и предложения .

Понятие валютного рынка является системным и как любой системе ему присущи характеристики структурности и функциональности. Целью данной курсовой работы является изучение функций и структуры валютного рынка.

В первой главе даны теоретические понятия связанные с характеристиками валютного рынка. Во второй представлен обзор валютного рынка РФ с точки зрения структуры и функций.

1. Валютный рынок

1.2. Сущность валютного рынка

Развитие международных валютно-финансовых отношений сделало первый шаг для создания валютных рынков.

Валютный рынок – это совокупность всех отношений, возникающих между субъектами валютных операций, т.е. обмен валюты. В принципе любой рынок — это, прежде всего, обмен ценностями. И в зависимости от характера этих ценностей в современной экономике действует сложная структура национальных и международных рынков — товаров, услуг, труда, капиталов и денег. На валютных рынках обмениваются друг на друга денежные единицы разных стран в различных формах. Он также охватывает операции по страхованию и диверсификации валютных резервов. Валютные рынки также непосредственно связаны с внешней торговлей. Примерно 10 % происходит именно на валютных рынках, а остальные 90% по портфельным инвестициям.

Субъекты международного экономического оборота — экспортеры и импортеры друг с другом непосредственных расчетов обычно не ведут. Расчеты по сделкам берут на себя банковские учреждения. Именно они являются главными субъектами валютного рынка, так как имеют развитую сеть филиалов и благодаря научно-техническим достижениям используют современные средства связи, например Интернет.

Система местных и зарубежных коммерческих банков образует сердцевину как региональных валютных рынков, так мировой валютной торговли.

Участники валютного рынка:

— Центральные банки разных стран мира

— Коммерческие банки

— Биржи и брокерские дома

— Инвестиционные и страховые фонды

— Корпоративные спекулянты

— Частные инвесторы

Государственное воздействие на валютный рынок обычно осуществляется через Центральный банк. Центральный банк предписывает определенные правила игры на валютном рынке. Например, путем установления контингента продавцов и покупателей валюты, перечня разрешенных валютных операций, пределов колебаний (коридоров) валютного курса.

Измерять обороты валютных рынков довольно сложно из-за проблемы двойного счета и больших объемов сделок. По некоторым оценкам, на главных мировых валютных рынках в Нью-Йорке, Токио, Лондоне и Франкфурте ежедневный объем сделок составляет 200, а то и более, млрд. долларов.

Для валютного рынка характерны два основных вида операций: спот , предполагающий немедленную поставку валюты, и форвард , предполагающий поставку валюты через оговоренное время по согласованному на момент сделки курсу.

1.2. Классификация валютных рынков

Валютные рынки можно классифицировать по целому ряду признаков: по сфере распространения, по отношению к валютным ограничениям, по видам валютных ресурсов, по степени организованности.

1. По сфере распространения, т.е. по широте охвата, можно выделить международный и внутренний валютные рынки. В свою очередь, как международный, так и внутренний рынки состоят из ряда региональных рынков, которые образуются финансовыми центрами в отдельных регионах мира или данной страны.

Международный валютный рынок охватывает валютные рынки всех стран мира. Под международным валютным рынком понимается цепь тесно связанных между собой системой кабельных и спутниковых коммуникаций мировых региональных валютных рынков. Между ними существует перелив средств в зависимости от текущей информации и прогнозов ведущих участников рынка относительно возможного положения отдельных валют.

Внутренний валютный рынок — это валютный рынок одного государства, т.е. рынок, функционирующий внутри данной страны. Он состоит из внутренних региональных рынков, к которым относятся валютные рынки с центрами в межбанковских валютных биржах.

2. По отношению к валютным ограничениям можно выделить свободный и несвободный валютные рынки.

Валютный рынок с валютными ограничениями называется несвободным рынком, а при отсутствии их — свободным валютным рынком.

Валютные ограничения — это система государственных мер (административных, законодательных, экономических, организационных) по установлению порядка поведения операций с валютными ценностями. Валютные ограничения включают в себя меры по целевому регулированию платежей и переводов национальной и иностранной валюты за границу.

3. По видам применяемых валютных курсов валютный рынок может быть с одним режимом и с двойным режимом .

Рынок с одним режимом — это валютный рынок со свободными валютными курсами, т.е. с плавающими курсами валют, котировка которых устанавливается на биржевых торгах. Например, официальный валютный курс рубля устанавливается с помощью фиксинга.

В России фиксинг осуществляется Центральным банком России на Московской межбанковской валютной бирже (ММВБ) и представляет собой определение курса доллара США к рублю.

Курс фиксинга является единым курсом Центрального банка России. Через него, используя информацию о кросс-курсах агентства “Рейтер”, он выводит курс рубля к остальным валютам. Валютный фиксинг происходит два раза в неделю. В день валютного фиксинга Центральный банк России сообщает курсы ведущих свободно конвертируемых валют к рублю через публикацию в СМИ.

Валютный рынок с двойным режимом — это рынок с одновременным применением фиксированного и плавающего курса валюты.

Обменный курс и валютный рынок

Введение двойного валютного рынка используется государством как мера регулирования движения капиталов между национальным и международным рынком ссудных капиталов. Эта мера призвана ограничить и контролировать влияние международного рынка ссудных капиталов на экономику данного государства. Например, в настоящее время Внешэкономбанк Российской Федерации для иностранных инвестиций по блокированным счетам, по которым еще не полностью завершены расчеты, применяет фиксированный валютный курс рубля, а именно коммерческий валютный курс, установленный Центральным банком России.

4. По степени организованности валютный рынок бывает биржевой и внебиржевой .

Биржевой валютный рынок — это организованный рынок, который представлен валютной биржей. Валютная биржа — предприятие, организующее торги валютой и ценными бумагами в валюте. Биржа не является коммерческим предприятием. Ее основная функция заключается не в получении высокой прибыли, а в мобилизации временно свободных денежных средств через продажу валюты и ценных бумаг в валюте и в установлении курса валюты, т.е. ее рыночной стоимости.

Биржевой валютный рынок имеет ряд достоинств: является самым дешевым источником валюты и валютных средств; заявки, выставляемые на биржевые торги, обладают абсолютной ликвидностью.

Ликвидность валюты и ценных бумаг в валюте означает способность их быстро и без потерь в цене превращаться в национальную валюту.

Внебиржевой валютный рынок организуется дилерами, которые могут быть или не быть членами валютной биржи и ведут его по телефону, телефаксу, компьютерным сетям.

Биржевой и внебиржевой рынки в определенной степени противоречат друг другу и в то же время взаимно дополняют друг друга. Это связанно с тем, что, выполняя общую функцию по торговле валютой и обращению ценных бумаг в валюте, они применяют различные методы и формы реализации валюты и ценных бумаг в валюте.

Достоинства внебиржевого валютного рынка заключаются в:

— достаточно низкой себестоимости затрат на операции по обмену валют. Дилеры банков часто используют очные валютные аукционы на бирже для снижения собственных затрат на валютную конверсию, путем заключения договоров купли-продажи валюты по биржевому курсу до начала торгов на бирже;

— на бирже с участников торгов снимаются комиссионные, сумма которых находится в прямой зависимости от суммы проданных валютных и рублевых ресурсов. Кроме того, законом установлен налог на биржевые сделки. Во внебиржевом рынке для уполномоченного банка после того, как был найден контрагент по сделке, операция валютной конверсии осуществляется практически бесплатно;

Валютный рынок и валютные курсы

Обменный курс и валютный рынок

Понятие «валюта» в переводе с итальянского языка буквально означает стоимость. В русском языке данное понятие принимает два значения.

Во-первых, под валютойпонимается денежная единица, лежащая в основе денежной системы государства (национальная валюта).

Во-вторых, валюта — это денежные знаки зарубежных стран (банкноты, казначейские билеты, монеты), а также кредитные и платежные документы (векселя, чеки и др.), используемые в международных расчетах. Более точным определением в данном случае является термин «иностранная валюта».

Обменный курс валюты — это относительная цена валют двух стран или валюта одной страны, выраженная в денежных единицах другой страны. В экономической литературе также используется термин «валютный курс» и понятие-синоним «номинальный валютный курс».

Обменный курс национальной валюты может быть выражен в форме прямой или обратной котировки.

Прямая котировка — это количество единиц национальной валюты, необходимое для приобретения одной единицы иностранной валюты. Обычно валюты сравниваются с американским долларом, например 30 российских рублей за один доллар США.

Косвенная котировка — это количество единиц иностранной валюты, необходимое для приобретения одной единицы национальной валюты, например 0,03 долл. США за один российский рубль.

Изменение валютного курса обусловливает проигрыш или выигрыш участников внешнеэкономических операций, оказывает влияние на положение национальных производителей и потребителей на мировых рынках товаров и услуг. Кроме того, финансовые и инвестиционные операции, требующие конвертации (обмена) валют, также оказываются под воздействием динамики валютного курса.

Валютный курс устанавливается на валютном рынке в зависимости от соотношения спроса на национальную валюту и ее предложения.Валютный рынок — это рынок, на котором обмениваются валюты разных стран.

Рисунок — Изменение спроса и предложения навалютном рынке

Спрос на национальную валюту — количество национальной валюты, которое участники валютного рынка (трейдеры) готовы купить по определенному обменному курсу в определенный период времени.

Факторы спроса:

— спрос других стран на товары, произведенные в данной стране;

— спрос на национальную валюту определяется спросом других стран на активы (акции, облигации, недвижимость, другие финансовые активы) данной страны.

Предложение национальной валюты — количество национальной валюты, которое готовы продать участники валютного рынка (трейдеры) по определенному курсу в определенный период времени.

Факторы предложения:

— спрос резидентов данной страны на товары, произведенные в других странах, т.е. на импортные товары;

— предложение национальной валюты определяется спросом резидентов данной страны на активы другой страны.

При покупке активов в других странах резидентам данной страны необходимо купить иностранную валюту, т.е. для того чтобы оплатить покупку данной страной товаров и активов других стран, она должна обменять свою национальную валюту на национальную валюту той страны, у которой она покупает. Предложение национальной валюты будет тем выше, чем больше желание данной страны купить товары и финансовые активы других стран.

На валютном рынке заключаются как наличные, так и срочные сделки.

Курс спот (наличный курс)—это курс, по которому одна валюта может быть продана в обмен на другую с немедленной поставкой.

Срочные сделки(фьючерсы, форварды)предусматривают поставку определенного количества валюты в будущем (например, через 30 или 90 дней) по курсу, зафиксированному в момент заключения срочной сделки.

Спот и форвардный курс отличаются, их соотношение зависит от ожиданий участников валютного рынка относительно ситуации на валютном рынке в будущем. Современный валютный рынок предоставляет широкие возможности для совершения инвестиционных, спекулятивных и внешнеторговых сделок с валютами разных стран.

С развитием информационных технологий и интернет-трейдинга большие возможности предоставляет рынок FOREX.

FOREX (Foreign Exchange Market) — глобальный валютный рынок по обмену валюты одной страны на валюту другой по рыночному курсу, который складывается на определенный момент времени. FOREX представляет собой виртуальное информационное пространство, объединяющее продавцов и покупателей валюты во всем мире через сеть Интернет. Профессиональными участниками валютного рынка являются коммерческие банки, валютные биржи, центральные банки, фирмы, осуществляющие внешнеторговые операции, инвестиционные фонды, брокерские компании и частные лица.

Date: 2015-05-23; view: 733; Нарушение авторских прав

| Понравилась страница? Лайкни для друзей: |

Внутренний валютный рынок Российской Федерации

Многие российские организации, совершающие экспортные и импортные операции, вынуждены покупать и продавать иностранные валюты. Если российская организация-импортер приобретает у зарубежного партнера товары, работы или услуги, то она вынуждена покупать иностранную валюту, чтобы расплатиться с иностранным партнером по сделке. Экспортеры же, получая иностранную валюту от зарубежного контрагента, продают ее.

Однако купля-продажа иностранной валюты – это не просто возможность рассчитаться за приобретенные или проданные товары, работы и услуги. Это еще и важнейший элемент государственной внешнеэкономической политики. Как подчеркивают многие ученые и практики, купля-продажа иностранной валюты теснейшим образом связана с устойчивостью и стабильностью российского рубля. Она непосредственно влияет на структуру внешнеторговых связей, конкурентоспособность российских товаров на международных рынках.

Поэтому в условиях все более развивающихся мировых экономических связей особое значение приобретают вопросы правового регулирования купли-продажи иностранной валюты. Общей целью государственного регулирования валютных отношений, как отмечается в преамбуле ФЗ РФ О валютном регулировании и валютном (далее -Закон о валютном регулировании) контроле является обеспечение реализации единой государственной валютной политики, а также устойчивости валюты Российской Федерации и стабильности внутреннего валютного рынка Российской Федерации как факторов прогрессивного развития национальной экономики и международного экономического сотрудничества. Это целевая установка в полной мере применима и к конкретной валютной операции по купле-продаже иностранной валюты. Как правильно подмечает Сатарова Н.А., государственное воздействие на валютные отношения призвано обеспечить защиту национальной валюты от вытеснения ее из обращения валютами иностранных государств.

Правовое регулирование купли-продажи иностранной валюты носит сложный характер. С одной стороны купля-продажа является гражданско-правовой сделкой, регулирующей отношения между частными лицами. С другой стороны, в соответствие со ст.5 ФЗ РФ «О банках и банковской деятельности» купля-продажа иностранной валюты отнесена к банковским операциям. В то же время согласно ст.1 ФЗ РФ «О валютном регулировании и контроле» купля-продажа иностранной валюты отнесена к валютным операциям. Поэтому как верно подмечает Е.А. Павлодский, при совершении любых валютных операций, в том числе по гражданско-правовой сделке, наблюдается наличие публичного интереса, т.е. "валютная операция" является категорией публичного права. Этот вывод в полной мере относится и к купле-продаже иностранной валюты как одной из валютных операций.

В соответствие со ст. 11 ФЗ о валютном регулировании купля-продажа иностранной валюты осуществляется на внутреннем валютном рынке.

Валютный рынок и валютный курс

Операции купли-продажи иностранной валюты за другую валюту, в том числе за валюту Российской Федерации, получили название конверсионных операций Такие сделки могут осуществляться резидентами и нерезидентами. Однако порядок их совершения для указанных лиц неодинаков и характеризуется устанавливаемыми законом запретам и ограничениями, применяемыми к каждой из этих категорий лиц.

Прежде всего, Законом о валютном регулировании введено ограничение, связанное с тем, что все сделки купли-продажи могут осуществляться только через уполномоченные банки. Исключение сделано только для самих уполномоченных банков. Они вправе приобретать и продавать иностранную валюту друг другу, приобретать её у ЦБ РФ и в ходе биржевых торгов.

Под уполномоченными банками понимаются кредитные организации, созданные в соответствии с законодательством Российской Федерации и имеющие право на основании лицензий Центрального банка Российской Федерации осуществлять банковские операции со средствами в иностранной валюте, а также действующие на территории Российской Федерации в соответствии с лицензиями Центрального банка Российской Федерации филиалы кредитных организаций, созданных в соответствии с законодательством иностранных государств, имеющие право осуществлять банковские операции со средствами в иностранной валюте(ст.1 ФЗ О валютном регулировании).

Обратим внимание на то, что понятие уполномоченный банк трактуется как кредитная организация, т.е. более широко, чем просто банк. В качестве уполномоченного банка могут выступать и небанковские кредитные организации, имеющие соответствующую лицензию. Уполномоченные банки могут покупать и продавать и наличную и безналичную иностранную валюту. Они могут делать этот как от своего имени и за свой счет, так и от своего имени, но за счет и по поручению своих клиентов.А вот для небанковских кредитных организаций устанавливаются дополнительные ограничения. Расчетные и депозитные небанковские кредитные организации могут осуществлять куплю-продажу иностранной валюты только в безналичной форме и только от своего имени и за свой счет. К уполномоченным банкам отнесены также филиалы кредитных организаций, созданных в соответствии с законодательством иностранных государств, имеющие право осуществлять банковские операции со средствами в иностранной валюте. Однако в настоящее время таких филиалов на территории Российской Федерации не существует. При этом нужно иметь в виду, что уполномоченные банки в соответствие со ст. 13 Закона о банках и банковской деятельности могут осуществлять сделки только в пределах той иностранной валюты, которая указана в выданной Банком России этой кредитной организации лицензии на осуществление банковских операций.

В соответствии со ст. 46 Закона О ЦБ РФ продавать и покупать иностранную валюту может Банк России.

Покупка и продажа иностранной валюты на внутреннем валютном рынке может осуществляться в наличной и безналичной форме. При этом сделки купли-продажи наличной иностранной валюты могут совершаться только резидентами и нерезидентами, являющимися физическими лицами.

Указанные выше виды сделок с иностранной валютой преследуют различные цели. Сделки, совершаемые за счет и по поручению клиентов, предназначены для покупки иностранной валюты для конкретного клиента, которые приобретает её для расчетов с контрагентами по договорам в случаях предусмотренных валютным законодательством.

Покупая и продавая иностранную валюту от своего имени и за свой счет, уполномоченные банки могут преследовать две цели. Во-первых, целью может быть удовлетворение различных собственных нужд. Например, поддержание необходимых остатков на счетах в иностранных банках, покупка банковского оборудования за рубежом и т.д.

Во-вторых, при купле — продаже иностранной валюты от своего имени и за свой счет могут использовать её для получения прибыли.

Валютным законодательством устанавливается различный порядок купли-продажи иностранной валюты для физических и юридических лиц, являющихся резидентами. Для физических лиц в соответствии со ст.11 Закона о валютном регулировании операции купли-продажи иностранной валюты у уполномоченных банков, не предназначенной для осуществления предпринимательской деятельности, производятся без всяких ограничений. Физические лица вправе приобретать наличную иностранную валюту, а юридические лица лишены такого права.. Согласно п.3 ст.14 Закона о валютном регулировании без ограничений осуществляется приобретение и отчуждение физическим лицом — резидентом единичных денежных знаков и монет в целях коллекционирования.

Юридические лица, являющиеся резидентами, приобретают иностранную валюту у уполномоченных банков только в случаях, предусмотренных в качестве исключения в ст.9 Закона о валютном регулировании. Например, для расчетов с посредниками, связанными с заключением и исполнением договоров с нерезидентами о передаче товаров, выполнении работ, об оказании услуг, о передаче информации и результатов интеллектуальной деятельности. Таковыми являются комиссионеры, агенты и поверенные.

Неодинаков порядок и виды операций по купле-продаже наличной и безналичной иностранной валюты.

Читайте также:

Национальный валютный рынок – это целая система экономических взаимоотношений, в основе которой лежит покупка и продажа валют других государств. Сам по себе этот рынок очень большой и каждый день на нем оборачиваются большие деньги. В упрощенном понимании валютный рынок представляет собой большое количество людей, банков и компаний, которые покупают и продают друг другу валюту. В нашей стране, национальный валютный рынок появился сравнительно недавно, примерно с того момента, когда мы стали переходить на рыночную экономику. Но на данный момент, он стал уже довольно большим и успел завоевать определенные позиции на международном уровне.

На сегодняшний день, к основным видам валют, торгующимся на валютных рынках, относятся: американский доллар, евро, японская Йена, фунт стерлингов, и швейцарский франк. Доминирующей валютой является все-таки доллар, а на втором месте стоит евро.

Процессы на валютных рынках

Как уже говорилось, национальный валютный рынок торгует валютами и различными валютными ценностями. Каждый обмен валюты меняет основной курс обмена валют. На курс валют так же влияют следующие факторы: общий международный курс валют, политические особенности стран и их политические отношения, а так же внутриполитическая обстановка. Выбранный политический курс страны очень существенно влияет на формирование курса валют и общее формирование валютного рынка.

Национальный валютный рынок проводит наличные валютные операции, а так же безналичные. Наличные валютные операции проводятся в виде банкнотных сделок, а безналичные сделки, включают в себя биржевые и внебиржевые рынки, спот-рынок, срочный рынок и т.д. Для каждого отдельно взятого национального валютного рынка очень важна стабильность. Например, национальный валютный рынок России в последнее время характеризуется в основном как стабильный. Это сказывается на том, что постепенно к российскому рублю складывается более серьезное отношение в мире, да и некоторые из наших сограждан уже предпочитают хранить свои сбережения именно в национальной валюте.

Участники валютных рынков

В основном, на пространстве валютного рынка торгуют центральные банки, чей оборот достигает миллиарды долларов. Иногда, центральные банки выходят на валютный рынок через коммерческие банки, таким образом, центральные банки маскируют свои интервенции.

Валютный рынок и валютный курс (стр. 3 из 8)

Национальный валютный рынок наполняют и крупные компании, которые постоянно нуждаются в крупных суммах валюты. Существует так же масса дилинговых центров (компаний посредников), которые могут представлять интересы частных лиц и небольших компаний. Национальный валютный рынок обладает еще одним очень важным участником – брокерские дома. Брокерские дома осуществляют посредническую деятельность между банками, различными фондами, диллинговыми центрами и т.д. Все операции, проводимые ими на валютном рынке, происходят не только по выставленным курсам, иногда они сами диктуют цены и являются тем самым активным участником ценообразования.

Вы так же можете стать активным участником валютного рынка, несколько тысяч рублей и договор с посреднической компанией – это все, что необходимо. Другое дело, что для выхода на валютный рынок, нужно обладать определенными знаниями, иначе ваш успех на этом рынке очень сомнителен.

Главная / Обучающие / Валютный рынок

Валютный рынок

На сегодняшний день валютный рынок электронная сеть, объединяющая самые крупные биржи во всем мире. Все участники торговли должны быть обязательно зарегистрированы, тем самым, отдельно взятый человек не будет иметь возможности принять участие в торговле самостоятельно.

На сегодняшний день валютный рынок электронная сеть, объединяющая самые крупные биржи во всем мире. Все участники торговли должны быть обязательно зарегистрированы, тем самым, отдельно взятый человек не будет иметь возможности принять участие в торговле самостоятельно.

Обмен происходит на межбанковском рынке, где участники системы получают возможность совершать торговые операции. Если человек хочет так же хочет вступить в ряды участников системы, то ему будет необходимо воспользоваться услугами брокерской компании. Можно говорить о двух вариантах функционирования обменного процесса:

- Когда все сделки совершаются на бирже

- Когда сделки совершаются, минуя биржу, на межбанковском валютном рынке

Функции валютного рынка

Функции валютного рынка для мировой экономики:

- Спрос и предложение формируют курс валют

- Функция защиты субъектов экономики от спекулятивных действий различных сторон

- Выполняет функцию государственного инструмента для проведения денежно-кредитной политики

- Позволяет эффективно совершать финансовый оборот (всевозможные платежи в различных валютах)

Под “валютными операциями” часто понимается полный цикл по обмену одного объема выбранной валюты, на другой объем иного вида валют, с передачей прав собственности на отдаваемую валюту, другой стороне обмена. Сам же валютный рынок представляет собой место, позволяющее произвести обмен одной валюты на другую.

Функции мирового валютного рынка:

- Коммерческая функция заключается в обеспечении участников рынка той валютой, в которой появилась потребность

- Ценностная функция позволяет поддерживать равновесие между мировым валютным рынком и экономической системой в целом, за счет курса валют

- Информационная функция информирует всех участников рынка обо всем, что касается функционирования самой структуры

- Регулирующая функция способствует учету особенностей всех стран, участвующих в обмене, для соблюдения законности действий

Риски на валютном рынке

Любая торговая операция, совершенная на валютном рынке, является сделкой с высоким уровнем риска. Постоянно изменяющийся курс того или иного инструмента, не позволяет гарантированно выгодно совершать валютные операции. Любой процесс купли или продажи может закончиться для участника торговли финансовыми потерями.

Для защиты своего капитала часто используют хеджирование. Такой способ позволяет контролировать риски, защищая свои инвестиции. К данному способу защиты от финансовых потерь прибегают все участники торговли, в том числе и спекулянты, работающие на краткосрочном изменении курса валют, с целью получения прибыли за счет разницы этих курсов.

Участники валютного рынка

Основными участниками валютного рынка являются юридические лица, как правило, это банки, крупные инвестиционные фонды, корпорации. Именно эти участники составляют более 80% всего оборота рынка. Оставшиеся проценты это физические лица, как правило, совершающие на рынке спекулятивные сделки, с единственной целью заработать на разнице курсов валюты. Такие люди работают через брокерские компании, которые, в свою очередь, получают разрешение на прямой доступ к той или иной бирже.

На рынке задействованы следующие участники:

- Центральные банки различных стран

- Коммерческие банки

- Валютные биржи

- Брокеры

- Предприятия, нуждающиеся в получении той или иной валюты

За валютным рынком установлен государственный контроль, выполняющий функцию регулирования всего процесса взаимодействия между рынком и его участниками, а так же между самими участниками торговли.

Структура рынка

Если говорить о биржевом секторе валютного рынка, то это проведение торговли в рамках отдельной биржи. Вторым вариантом является внебиржевой сектор, представляющий собой межбанковский обмен. Наиболее распространенной формой взаиморасчетов является именно безналичный расчет. Всего различают четыре вида валютного рынка: биржевой, внебиржевой, срочный и текущий.

Самым значительным с точки зрения объемов торговли является срочный валютный рынок. В свою очередь срочный рынок можно поделить на фьючерсный, который как раз наиболее близок трейдерам, и форвардный. Стоит заметить, что при работе на фьючерсном рынке нет реальной поставки валюты в результате обмена.

Мировой валютный рынок как структура:

- Наличие организационного механизма, поддерживающего функционирование рынка.

- Обслуживание мировой торговли

- Валюты различных стран в процессе формирования их актуального значения за счет предложения и спроса, становятся объектами международной рыночной оценки

Рынок для спекулянтов

Для трейдеров валютный рынок в первую очередь это место их работы. Главная цель, преследуемая спекулянтом, это получение прибыли за счет прогнозирования движения валютной пары. Разница между курсами в момент покупки и продажи торгового инструмента, как раз является той прибылью, которую человек сможет извлечь для себя по итогам сделки. Так как слишком малы денежные обороты физических лиц, то в большинстве случаев они работают через брокерские компании.

Спекулянты, как правило, не “делают погоды” на рынке, являясь лишь его составной частью. Задача трейдера чаще заключается не в том, чтобы влиять на ситуацию, а в том, чтобы уметь определить вектор ее развития и следовать за сильными игроками, определяющими дальнейший курс валютной пары.

Иногда спекулянтов на валютном рынке сравнивают с паразитами, цепляющимися к сильному донору. Сравнение, хоть и довольно своеобразное, но не лишено смысла.

Назад

Комментарии

Смотрите также

26.06.2012Лучшие Форекс индикаторы

26.06.2012Лучшие Форекс индикаторы

Что считать лучшим индикатором? О том, почему лучшего индикатора на форекс быть не может.

18.06.2012Психология трейдинга

18.06.2012Психология трейдинга

Место психологии в трейдинге. Чем опасны страх, надежда и так далее?