6 Показатели (денежные агрегаты и денежная база), характеризующие объем и структуру денежной массы.

Денежная масса – важнейший показатель количества денег в обращении. Денежная масса включает совокупный объем денежных средств, наличных и безналичных, который на данный момент находится в обращении, принадлежит различным экономическим субъектам. Помимо денег, она может включать и другие высоколиквидные финансовые активы, которые могут быть обращены в деньги с минимальными потерями времени и средств. К ним относят, например, депозитные сертификаты крупных коммерческих банков, краткосрочные казначейские векселя, сберегательные облигации казначейства. Таким образом, денежная масса – неоднородный по структуре показатель. Для характеристики структуры денежной массы используются денежные агрегаты – МО, Ml, M2.

Денежный агрегат – статистический показатель, характеризующий объем и структуру денежной массы.

При всем многообразии методов статистического учета денежной массы в различных странах денежные агрегаты в наиболее общем виде могут быть представлены следующим образом:

МО включает наличные деньги в обращении (банкноты монеты металлические, а в некоторых странах казначейские билеты), включая денежные средства в кассах банков;

M1 содержит агрегат МО плюс средства на текущих банковских счетах и вклады до востребования, которые можно немедленно использовать или в функции денег как средств обращения или как средства платежа;

М2 состоит из агрегата M1 плюс срочные и сберегательные вклады в коммерческих банках: средства с этих вкладов становятся доступными вкладчику лишь по истечении определенного времени, предусмотренного депозитным договором между банком и его клиентом;

МЗ содержит агрегат М2 плюс сберегательные сертификаты в специализированных финансово-банковских учреждениях;

М4 состоит из агрегата МЗ плюс акции, облигации, депозитные сертификаты коммерческих банков, векселя физических и юридических лиц, т. е. денежные обязательства, для превращения которых в «живые» деньги требуется много времени.

Разграничение денежных агрегатов производится исходя из степени их ликвидности, т. е. возможности быстрой, с наименьшими рисками и затратами конверсии различных форм вкладов и сбережений в быстрореализуемые средства. Денежные агрегаты ранжируются по степени уменьшения ликвидности. Так, денежные агрегаты МО и M1 характеризуют наиболее ликвидную составляющую часть денежной массы. Они включают в себя компоненты, подпадающие под определение денежной массы в узком смысле слова.

Содержание

- 122. Состав и структуру денежной массы характеризуют:

- Денежная масса, ее структура. Денежные агрегаты. Чистые деньги, квазиденьги и широкие деньги.

- Тесты по ДКБ новые

- Понятие и структура денежной массы

- 2.1. Денежная масса и ее элементы

- Сущность и функции денег. Структура денежной массы

- ДЕНЕЖНАЯ МАССА. ПОКАЗАТЕЛИ ДЕНЕЖНОЙ МАССЫ

- Денежная масса и ее основные агрегаты

122. Состав и структуру денежной массы характеризуют:

Другие агрегаты денежной массы включают в себя денежные средства, которые используются в расчетах с определенными ограничениями. По своей сути они являются субститутами, или «квазиденьгами».

Качественный состав денежных агрегатов неоднозначен в различных странах, что обусловлено как традиционно сложившимися теоретическими представлениям о деньгах, о соотношении налично-денежного и безналичного компонентов в совокупном денежном обороте, денег и финансовых активов, так и спецификой денежно-кредитной системы и используемыми методами ее регулирования центральным банком.

Денежная масса в РФ рассчитывается по состоянию на 1-е число каждого месяца на основании данных сводного баланса банковской системы. В состав денежной массы входят следующие денежные агрегаты:

МО – наличные деньги в обращении;

M1 состоит из агрегата МО плюс средств на расчетных, текущих и специальных счетах предприятий и организаций, на счетах местных бюджетов, бюджетных, профсоюзных, общественных и других организаций, плюс средства Госстраха, плюс вклады населения и предприятий в банках, плюс депозиты населения до востребования в Сбербанке;

М2 состоит из агрегата M1 плюс срочные вклады населения в Сбербанке;

МЗ состоит из агрегата М2 плюс сертификаты и облигации государственных займов.

Такое определение структуры денежной массы повышает активность управления денежным обращением, так как позволяет полнее учитывать степень давления денежных средств в каждом агрегате на формирование платежеспособного спроса, а следовательно, и цен на рынке товаров и услуг. В Российской Федерации в качестве основного денежного агрегата, применяемого при расчете текущих макроэкономических показателей, используется агрегат М2.

Денежная база – совокупность тех обязательств центрального банка по отношению к частному сектору, которые он имеет возможность контролировать. Компонентами денежной базы являются банкноты и монеты, находящиеся у населения и в кассах банков, денежные средства коммерческих банков, депонированные в центральном банке в форме обязательных резервов.

В Российской Федерации рассчитывается «узкая» и «широкая» денежная база. Узкая денежная база включает агрегат МО (наличные деньги в обращении), плюс денежные средства в кассах банков и обязательные резервы банков в Центральном банке РФ (далее – Банк России). Широкая денежная база включает наличные деньги в обращении с учетом остатков в кассах кредитных организаций, средства на корреспондентских и депозитных счетах кредитных организаций в Банке России, обязательные резервы.

Источниками роста денежной базы может быть как увеличение чистых международных резервов Банка России и Правительства РФ, так и объем их чистых внутренних активов.

В любой стране денежная масса выступает объектом постоянного государственного регулирования. Необходимость такого регулирования определяется тем, что размер денежной массы и темпы ее прироста влияют на состояние других экономических показателей. Если денежная масса растет значительно быстрее, чем объем национального производства, то при прочих равных условиях это может привести к инфляции. Если же рост денежной массы не успевает за ростом объема национального производства, то находящихся в обращении денег при неизменной скорости их обращения может не хватить для нормального обслуживания всех платежей и рас четов, и тогда возникает платежный кризис.

В процессе регулирования объема денежной массы определяется покупательная способность денег, от которой зависит качество выполнения деньгами функции меры стоимости средства накопления. Обесценение денег (снижение их покупательной) способности приводит к тому, что в качестве мер стоимости в национальной экономике используется стабильная иностранная денежная единица, обеспечивающая сопоставимость цен во времени. Цены на все товары устанавливаются не в национальных денежных единицах, а в иностранных, пример в долларах. В качестве средства накопления обесценивающиеся национальные деньги также вытесняются иностранной валютой. Население, а вслед за ним предприятия и организации предпочитают держать свои накопления и сбережен в иностранной валюте, чаще всего в долларах. Происходит процесс «долларизации» экономики.

Выполнение деньгами функций средства обращения и средства платежа также зависит от их устойчивости: при высоких темпах инфляции даже мимолетное нахождение сильно обесценивающихся денег на руках влечет за собой ощутимые потери их держателей. Поэтому в условиях гиперинфляции деньги и в функциях средства обращения и средства платежа тоже вытесняются иностранной валютой.

Для анализа состояния денежного обращения, кроме показателя денежной массы, используются и такие показатели как скорость обращения денег, коэффициент монетизации коэффициент наличности.

Скорость обращения денег характеризует интенсивность движения денег как средства обращения и как средства платежа, т. е. отражает количество сделок, которое обслуживает каждая денежная единица в течение года. В развитых странах обычно используются два способа расчета скорости обращения денег:

скорость обращения денег в кругообороте доходов как отношение валового национального продукта (ВНП) или национального дохода к денежной массе (M1 или М2);

оборачиваемость денег в платежном обороте как отношение суммы оборота средств по банковским текущим счетам к среднегодовой величине денежной массы. Чем выше скорость обращения денег, тем при прочих равных условиях меньшее количество денег необходимо для обращения.

Коэффициент монетизации представляет собой величину, обратную скорости обращения денег. Этот показатель определяется как отношение денежной массы (Ml или М2) к ВНП и отражает насыщенность экономики деньгами.

Коэффициент наличности характеризует долю наличных денег в совокупной денежной массе. Он рассчитывается как отношение наличной денежной массы (МО) к денежным агрегатам Ml, M2 или МЗ. Принимая во внимание, что общая тенденция состоит в увеличении доли безналичных денег в совокупном денежном обороте, можно считать, что чем меньше значение коэффициента наличности, тем более развито денежное обращение.

E-mail: w007s@mail.ru

GostWolfa — ГОС экзамен

Денежная масса, ее структура. Денежные агрегаты. Чистые деньги, квазиденьги и широкие деньги.

Тесты по ДКБ новые

Эмиссия денег, виды и причины. Сеньораж.

Количество обращающихся в экономике денег называется денежной массой и представляет собой величину предложения денег. Величина предложения денег измеряется с помощью денежных агрегатов. Денежный агрегат – группировка банковских счетов по степени быстроты превращения средств на этих счетах в наличные деньги. Каждый следующий агрегат:

ü Включает в себя предыдущий;

ü Является менее ликвидным, чем предыдущий;

ü Является боле доходным, чем предыдущий.

Денежные агрегаты:

ü Агрегат М0 отражает наличные деньги в обращении.

ü Агрегат М1 = М0+деньги, хранящиеся на счетах до востребования (деньги, которые в текущем периоде привлечены банками в виде депозитов, но могут быть в любой момент времени возвращены вкладчику без риска потери процентов).

ü Агрегат М2 = М1+деньги на срочных счетах коммерческих банков. Срочные счета характеризуются тем, что вкладчик и банк составляют договор, по которому субъект может снять вложенные деньги вместе с процентами в строго определенное время, в противном случае часть процентов теряется в качестве компенсации банку вследствие невыполнения договора.

ü Агрегат М3 = М2+краткосрочные ценные бумаги, сертификаты банков и пр.

ü Агрегат L = М3+государственные ценные бумаги.

Денежный агрегат «квазиденьги» — ликвидные депозиты банковской системы, которые непосредственно не используются как средство платежа: срочные и сберегательные депозиты и депозиты в иностранной валюте. Помимо данных агрегатов, существуют квазиденьги, которые являются наиболее растущей частью денежной массы. Это деньги на срочных сберегательных счетах, т.е. разность агрегатов М2 и М1. Получаем, М2=М1+QM.

Денежный агрегат «широкие деньги» — совокупность агрегатов М2 и «квазиденьги».

Эмиссия денег – выпуск в обращение дополнительных денег. Выпуск в обращение денежных знаков во всех формах ведет к увеличению денежной массы в обороте. Основные формы эмиссии:

1)эмиссия кредитных денег – банкнот;

2)депозитно – чековая эмиссия;

3)эмиссия ценных бумаг.

Основной пассивной операцией центрального банка и одной из форм эмиссии является эмиссия банкнот, прием вкладов коммерческих банков и казначейства, операции по образованию собственного капитала.

1. Фидуциарная эмиссия – эмиссия банкнот, денежных знаков, необеспеченная запасом драгоценных металлов (в первую очередь, золота) эмиссионного банка. Исторически эмиссия банкнот допускалась только при наличии золотого запаса, однако, постепенно от этого правила отказались. Ныне фидуциарная эмиссия является господствующей.

Главным источником ресурсов центрального банка в большинстве стран является эмиссия банкнот. На современном этапе выпуск банкнот не обеспечен золотом. Золотое обеспечение банкнот отменено, хотя в некоторых странах формально продолжает действовать.

Кредиты центрального банка могут зачисляться на счета коммерческих банков и казначейства, открытые в центральном банке. В этом случае происходит не банкнотная, а депозитная эмиссия центрального банка.

Источником ресурсов центральных банков служат вклады казначейства и коммерческих банков. Коммерческие банки могут помещать на беспроцентные счета в центральных банках часть своих кассовых резервов, в том числе, обязательные. В ряде стран обязательные резервы зачисляются на специальные счета, как правило, беспроцентные. Такой порядок действует, в частности, в России. Центральные банки могут открывать коммерческим банкам и срочные счета с фиксированной процентной ставкой. Обычно на долю собственного капитала банка приходится не более 4% пассива.

2. Другая форма эмиссии – это депозитно-чековая эмиссия. Производится коммерческими банками и служит основой безналичных расчетов. По объему депозитно-чековая эмиссия значительно превосходит эмиссию денежных средств.

3. Также одной из форм эмиссии является эмиссия ценных бумаг.

Процедура эмиссии эмиссионных ценных бумаг, если иное не предусмотрено законодательством Российской Федерации, включает следующие этапы:

— принятие эмитентом решения о выпуске эмиссионных ценных бумаг;

— регистрации выпуска эмиссионных ценных бумаг;

— для документарной формы выпуска – изготовление сертификатов ценных бумаг;

— размещение эмиссионных ценных бумаг;

— регистрацию отчета об итогах выпуска эмиссионных бумаг.

Увеличение предложения денег служит фактором стимулирования совокупного спроса, важным инструментом стабилизационной (антициклической) политики. Количество денег в стране находится под контролем государства, на практике эта миссия возложена на центральный банк. Сеньораж – доход, получаемый правительством в результате его монопольного права печатать деньги.

Дата добавления: 2014-12-29; просмотров: 1356;

6 Показатели (денежные агрегаты и денежная база), характеризующие объем и структуру денежной массы.

Денежная масса – важнейший показатель количества денег в обращении. Денежная масса включает совокупный объем денежных средств, наличных и безналичных, который на данный момент находится в обращении, принадлежит различным экономическим субъектам.

Понятие и структура денежной массы

Помимо денег, она может включать и другие высоколиквидные финансовые активы, которые могут быть обращены в деньги с минимальными потерями времени и средств. К ним относят, например, депозитные сертификаты крупных коммерческих банков, краткосрочные казначейские векселя, сберегательные облигации казначейства. Таким образом, денежная масса – неоднородный по структуре показатель. Для характеристики структуры денежной массы используются денежные агрегаты – МО, Ml, M2.

Денежный агрегат – статистический показатель, характеризующий объем и структуру денежной массы.

При всем многообразии методов статистического учета денежной массы в различных странах денежные агрегаты в наиболее общем виде могут быть представлены следующим образом:

МО включает наличные деньги в обращении (банкноты монеты металлические, а в некоторых странах казначейские билеты), включая денежные средства в кассах банков;

M1 содержит агрегат МО плюс средства на текущих банковских счетах и вклады до востребования, которые можно немедленно использовать или в функции денег как средств обращения или как средства платежа;

М2 состоит из агрегата M1 плюс срочные и сберегательные вклады в коммерческих банках: средства с этих вкладов становятся доступными вкладчику лишь по истечении определенного времени, предусмотренного депозитным договором между банком и его клиентом;

МЗ содержит агрегат М2 плюс сберегательные сертификаты в специализированных финансово-банковских учреждениях;

М4 состоит из агрегата МЗ плюс акции, облигации, депозитные сертификаты коммерческих банков, векселя физических и юридических лиц, т. е. денежные обязательства, для превращения которых в «живые» деньги требуется много времени.

Разграничение денежных агрегатов производится исходя из степени их ликвидности, т. е. возможности быстрой, с наименьшими рисками и затратами конверсии различных форм вкладов и сбережений в быстрореализуемые средства. Денежные агрегаты ранжируются по степени уменьшения ликвидности. Так, денежные агрегаты МО и M1 характеризуют наиболее ликвидную составляющую часть денежной массы. Они включают в себя компоненты, подпадающие под определение денежной массы в узком смысле слова. Другие агрегаты денежной массы включают в себя денежные средства, которые используются в расчетах с определенными ограничениями. По своей сути они являются субститутами, или «квазиденьгами».

Качественный состав денежных агрегатов неоднозначен в различных странах, что обусловлено как традиционно сложившимися теоретическими представлениям о деньгах, о соотношении налично-денежного и безналичного компонентов в совокупном денежном обороте, денег и финансовых активов, так и спецификой денежно-кредитной системы и используемыми методами ее регулирования центральным банком.

Денежная масса в РФ рассчитывается по состоянию на 1-е число каждого месяца на основании данных сводного баланса банковской системы. В состав денежной массы входят следующие денежные агрегаты:

МО – наличные деньги в обращении;

M1 состоит из агрегата МО плюс средств на расчетных, текущих и специальных счетах предприятий и организаций, на счетах местных бюджетов, бюджетных, профсоюзных, общественных и других организаций, плюс средства Госстраха, плюс вклады населения и предприятий в банках, плюс депозиты населения до востребования в Сбербанке;

М2 состоит из агрегата M1 плюс срочные вклады населения в Сбербанке;

МЗ состоит из агрегата М2 плюс сертификаты и облигации государственных займов.

Такое определение структуры денежной массы повышает активность управления денежным обращением, так как позволяет полнее учитывать степень давления денежных средств в каждом агрегате на формирование платежеспособного спроса, а следовательно, и цен на рынке товаров и услуг. В Российской Федерации в качестве основного денежного агрегата, применяемого при расчете текущих макроэкономических показателей, используется агрегат М2.

Денежная база – совокупность тех обязательств центрального банка по отношению к частному сектору, которые он имеет возможность контролировать. Компонентами денежной базы являются банкноты и монеты, находящиеся у населения и в кассах банков, денежные средства коммерческих банков, депонированные в центральном банке в форме обязательных резервов.

В Российской Федерации рассчитывается «узкая» и «широкая» денежная база. Узкая денежная база включает агрегат МО (наличные деньги в обращении), плюс денежные средства в кассах банков и обязательные резервы банков в Центральном банке РФ (далее – Банк России). Широкая денежная база включает наличные деньги в обращении с учетом остатков в кассах кредитных организаций, средства на корреспондентских и депозитных счетах кредитных организаций в Банке России, обязательные резервы.

Источниками роста денежной базы может быть как увеличение чистых международных резервов Банка России и Правительства РФ, так и объем их чистых внутренних активов.

В любой стране денежная масса выступает объектом постоянного государственного регулирования. Необходимость такого регулирования определяется тем, что размер денежной массы и темпы ее прироста влияют на состояние других экономических показателей. Если денежная масса растет значительно быстрее, чем объем национального производства, то при прочих равных условиях это может привести к инфляции. Если же рост денежной массы не успевает за ростом объема национального производства, то находящихся в обращении денег при неизменной скорости их обращения может не хватить для нормального обслуживания всех платежей и рас четов, и тогда возникает платежный кризис.

В процессе регулирования объема денежной массы определяется покупательная способность денег, от которой зависит качество выполнения деньгами функции меры стоимости средства накопления. Обесценение денег (снижение их покупательной) способности приводит к тому, что в качестве мер стоимости в национальной экономике используется стабильная иностранная денежная единица, обеспечивающая сопоставимость цен во времени. Цены на все товары устанавливаются не в национальных денежных единицах, а в иностранных, пример в долларах. В качестве средства накопления обесценивающиеся национальные деньги также вытесняются иностранной валютой. Население, а вслед за ним предприятия и организации предпочитают держать свои накопления и сбережен в иностранной валюте, чаще всего в долларах. Происходит процесс «долларизации» экономики.

Выполнение деньгами функций средства обращения и средства платежа также зависит от их устойчивости: при высоких темпах инфляции даже мимолетное нахождение сильно обесценивающихся денег на руках влечет за собой ощутимые потери их держателей. Поэтому в условиях гиперинфляции деньги и в функциях средства обращения и средства платежа тоже вытесняются иностранной валютой.

Для анализа состояния денежного обращения, кроме показателя денежной массы, используются и такие показатели как скорость обращения денег, коэффициент монетизации коэффициент наличности.

Скорость обращения денег характеризует интенсивность движения денег как средства обращения и как средства платежа, т. е. отражает количество сделок, которое обслуживает каждая денежная единица в течение года. В развитых странах обычно используются два способа расчета скорости обращения денег:

скорость обращения денег в кругообороте доходов как отношение валового национального продукта (ВНП) или национального дохода к денежной массе (M1 или М2);

оборачиваемость денег в платежном обороте как отношение суммы оборота средств по банковским текущим счетам к среднегодовой величине денежной массы. Чем выше скорость обращения денег, тем при прочих равных условиях меньшее количество денег необходимо для обращения.

Коэффициент монетизации представляет собой величину, обратную скорости обращения денег. Этот показатель определяется как отношение денежной массы (Ml или М2) к ВНП и отражает насыщенность экономики деньгами.

Коэффициент наличности характеризует долю наличных денег в совокупной денежной массе. Он рассчитывается как отношение наличной денежной массы (МО) к денежным агрегатам Ml, M2 или МЗ. Принимая во внимание, что общая тенденция состоит в увеличении доли безналичных денег в совокупном денежном обороте, можно считать, что чем меньше значение коэффициента наличности, тем более развито денежное обращение.

E-mail: w007s@mail.ru

GostWolfa — ГОС экзамен

Денежная масса –это совокупный объем денежных средств, который на данный момент находится в обращении и принадлежит разным экономическим субъектам.

Денежный агрегат- это часть денежной массы, представленная определенной сов-тью денежных активов сгруппированных по убыванию степени ликвидности, причем каждый последующий агрегат включает в себя предыдущий.

Национальное определение денежной массы — через агрегат М2, что означает сов-ть денежных средств в валюте РФ, предназначенный для оплаты товаров и услуг, а так же для целей накопления финансовыми (кроме кредитных) и не финансовыми организациями и физическими лицами-президентом РФ.

M2- сумма денег в обращении и безналичных средств.

М0- наличные деньги в обращении, а именно- это наибольше ликвидная часть денежной массы доступная для немедленного использования в качестве платежного средства. Данный агрегат включает банкноты и монеты в обращении.

В показатель М2 в национальном определении не включают депозиты в иностранной валюте.

Денежная база не является денежным агрегатом, а представляет собой основу для формирования агрегата.

2.1. Денежная масса и ее элементы

Денежная база-это деньги повышенной эффективности.

В составе денежной базы в широком определении, все средства учитываются только в национальной валюте.

Структура денежной базы:

1.наличные деньги в обращении с учетом остатков средств в кассах кредитных организаций;

2.обязательные резервы;

3.обязательства банка России по обратному выкупу ценных бумаг;

4.средства резервирования по валютным операциям, внесенные в банк России.

Особенности денежной массы в России:

-основа М2, высокий удельный вес наличных денег;, используется в качестве агрегатов банковских счетов в соответствии с ГК РФ; низкий удельный вес срочных вкладов в составе денежных агрегатов; косвенный учет иностранной валюты в структуре денежной массы для анализа уровня долларизации экономики и учета инфляционных ожиданий;

-в России существует М2Х(показатель широкие деньги) он отражает уровень долларизации Российской экономики.

М2Х= М2+ средства в иностранной валюте на банковских счетах+ иностранная валюта на руках у населения(ориентировочно).

Структура, функции и задачи Министерства финансов РФ и подчиненных ему федеральных фин служб.

Министерство финансов — фед органом исполнительной власти, осуществляющим выработку единой гос фин, кредитной, денежной политики и нормативно-правовое регулирование в финансовой сфере, а также выработку финансовой политики в области гос службы и судебной системы.

задача — выработка единой гос финансовой, кредитной, денежной политики, а также политики в сфере аудиторской д-ти, бухгалтерского учета и бухгалтерской отчетности, добычи, производства, переработки драгоценных металлов и драгоценных камней, таможенных платежей, включая определение таможенной стоимости товаров и др.

Структура: ФНС, Федеральной службы страхового надзора, Федеральной службы финансово-бюджетного надзора и Федерального Казначейства. С 2007 года Федеральная служба по финансовому мониторингу стала в введении Правительства РФ.

функций Минфина можно назвать:

— разработка проектов законов по всем решаемым задачам — координация бюджетной и денежно-кредитной политики — управление гос долгом РФ — ведение книги учета гос долгов и регистрации эмисии гос бумаг

1-А, 2-В, 3-В, 4-Б, 5-АГ, 6-В, 7-В, 8-Б, 9-Б, 10-В

Дата публикования: 2015-01-26; Прочитано: 312 | Нарушение авторского права страницы

Сущность и функции денег. Структура денежной массы

Макроэкономическое равновесие предполагает наличие определенных пропорций на денежном рынке. В кейнсианской теории уровень национального производства и занятости связан с изменением совокупных расходов и проведением фискальной политики; денежному рынку отводится незначительная роль. Однако в послевоенный период, в 50-60-е годы ХХ в., когда инфляция стала более распространенным явлением, чем депрессия, и многие государства смогли добиться стабилизации и сдержать инфляцию, применяя политику денежно-кредитного ограничения, возрождается интерес к роли денег в экономической системе. В экономической науке получило распространение и признание одно из самых влиятельных современных неоклассических направлений – монетаризм (основатель – американский экономист Милтон Фридмен, лауреат Нобелевской премии 1976 года). Монетаристская концепция исходит из принципа невмешательства правительства в механизм функционирования рыночной экономики, фискальную политику признает неэффективной, проблемы экономической нестабильности и инфляции объясняет «чисто денежными факторами».

С монетаристской точки зрения если предложение денег недостаточно, то, по крайней мере, временно реальный объем производства и уровень занятости будет сокращаться. С другой стороны, наводнение экономической системы чрезмерным количеством денег вызывает инфляцию. Поэтому одной из важнейших задач национальной экономической политики является создание условий, обеспечивающих стабильность денежной системы, что является основой стабильности национального рынка, уровня производства и занятости. Таким образом, в современных теориях деньги рассматриваются как активный фактор общественного производства, а денежный рынок, как необходимая часть макроэкономического анализа.

Сущность денег можно определить через их функции. Деньги – это средство оплаты товаров и услуг, т.е. средство обращения, средство измерения стоимости, средство сбережения.

Деньги, как средство обращения, позволяют уйти от бартерной торговли и, таким образом, приводят к снижению издержек обращения, что способствует росту национальной экономики.

Деньги как мера стоимости – это денежная единица, применяемая для измерения и сравнения стоимостей товаров и услуг. Деньги, как мера стоимости должны обладать однородностью, что является необходимым для соизмерения стоимости различных сделок.

Деньги как средство сбережения (накопления богатства) – это актив, сохраняемый после продажи товаров и услуг, и обеспечивающий покупательскую способность в будущем. Любой актив может в определенной степени служить средством накопления (драгоценности, произведения искусства, дома, акции, облигации и т.д.) Однако деньги больше подходят для выполнения этой функции, потому что им присуще свойство ликвидности. Ликвидным называется такой актив, который может быть использован как средство платежа (или легко превращен в средство платежа) и имеет фиксированную номинальную стоимость. Деньги по определению обладают абсолютной ликвидностью. Всем остальным активам ликвидность присуща в большей или меньшей степени.

Для аналитических целей и выработки определенной политики недостаточно знать, что представляют собой деньги. Необходимо определять их количество. Измерение количества денег связано с некоторыми сложностями, поскольку разные виды активов в той или иной степени выполняют все функции денег. В зависимости от степени ликвидности применяют целый набор показателей денежной массы. Принцип построения основан на том, что все активы можно ранжировать от абсолютно ликвидных до абсолютно неликвидных. Структура денежной массы состоит из следующих денежных агрегатов.

Денежная масса М1 – «деньги», состоит из наиболее ликвидных активов и включает два элемента: 1) наличные, т. е. металлические и бумажные деньги, находящиеся в обращении; 2) чековые вклады, т.е. вклады до востребования в коммерческих банках, различных сберегательных учреждениях, на которые могут быть выписаны чеки. Наличные деньги составляют небольшую часть денежного предложения М1(около 3% — металлические деньги и около 25 % — бумажные деньги). Наибольшее распространение получили чековые вклады как часть денежной массы. Чеки представляют собой средство передачи собственности на вклады в кредитно — финансовые учреждения другим субъектам и принимаются к оплате за товары и услуги, а чековые вклады могут быть незамедлительно обращены в бумажные и металлические деньги, поэтому чеки широко используются в качестве средства обращения.

Денежная масса М2и М3– «почти деньги» — это определенные высоколиквидные финансовые активы, которые включают агрегат М1 плюс такие элементы как бесчековые сберегательные счета, срочные вклады, краткосрочные государственные ценные бумаги, которые хотя и не функционируют как средство обращения, но могут легко и без риска финансовых потерь переводиться в наличность или чековые счета. Агрегат денежной массы L включает все перечисленные элементы плюс долгосрочные ценные бумаги государства. Термин «почти деньги» означает, что эти элементы не могут непосредственно использоваться для оплаты товаров и услуг, а должны быть сначала превращены в М1.

В дальнейшем при анализе денежного рынка будем придерживаться узкого определения денег М1, так как его компоненты могут быть безотлагательно израсходованы.

2. Предложение денег и спрос на деньги.

Равновесие на денежном рынке

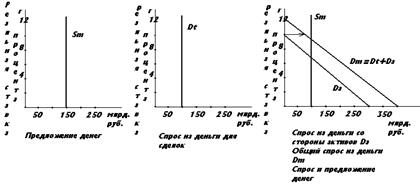

Предложение денег Sm равно некоторому постоянному количеству, которое определяется денежно–кредитными и финансовыми учреждениями, снабжающими экономику объемом денежной массы, необходимым для поддержания определенного уровня национального производства. Предложение денег не зависит от величины процентной ставки, поэтому графически выглядит, как вертикальная линия Sm (рис. 14.1,а). Подробнее предложение денег будет рассмотрено в главе «Кредитно–денежная политика».

а б в

Рис. 14.1. Предложение денег (а), спрос на деньги (б),

спрос и предложение денег, равновесие на денежном рынке (в)

Спрос на деньги слагается из спроса на деньги для сделок и спроса на деньги со стороны активов (или спекулятивного спроса на деньги). Спрос на деньги для сделок Dt прямо пропорционален объему экономических сделок, т.е. определяется размером номинального валового национального продукта и скоростью денежного обращения Dt = ВНП/V.

Графически спрос на деньги для сделок выглядит как прямая вертикальная линия Dt, т.е. не зависит от ставки процента (рис. 14.1,б). Например, ВНП составляет 500 ден.ед., скорость денежного обращения равна 5, тогда Dt= 100 ден.ед.

Спрос на деньги со стороны активов Da – это спрос на деньги М1 (ликвидные активы) в качестве сбережений. Активы – это сбережения, накопления экономических субъектов. Существуют материальные активы – недвижимость, драгоценности, антиквариат, и финансовые активы – деньгиМ1, срочные вклады, ценные бумаги (акции корпораций, частные и государственные облигации). Преимуществом владения деньгами по сравнению с иными финансовыми активами, например облигациями, является их абсолютная ликвидность, т.е. способность превращаться в товары и услуги. Недостаток владения деньгами как активом по сравнению с облигациями в том, что они не приносят дохода в виде процента.

Ставка процента представляет собой вмененные издержки обладания деньгами в качестве активов.

Чем выше издержки (т.е. ставка процента), тем меньшее количество денег люди хотят держать в качестве активов. Они перераспределяют финансовые активы в пользу ценных бумаг, например, облигаций, приносящих процент. При низкой ставке процента вмененные издержки незначительны, поэтому возрастает предпочтение ликвидности, население увеличивает спрос на деньги как финансовые активы. Следовательно, спрос на деньги как активы Da находится в обратной зависимости от процентной ставки (рис. 14.1,в).

Общий спрос на деньги – это сумма спроса на деньги для сделок и спроса на деньги со стороны активов, Dm = Dt + Da. Графически общий спрос на деньги Dm выглядит как смещение по горизонтали графика спроса на деньги как активы Da на величину спроса на деньги для сделок Dt (рис. 14.1,в).

Пересечение линий спроса Dm и предложения Sm денег определяет равновесную цену, т.е. ставку процента и равновесное количество на денежном рынке Dm = Sm (рис. 14.1,в).

ДЕНЕЖНАЯ МАССА. ПОКАЗАТЕЛИ ДЕНЕЖНОЙ МАССЫ

Отклонение ставки процента от равновесной приведет к временному нарушению равновесия, неравенству величины спроса на деньги и денежного предложения. Но под воздействием рыночного механизма равновесие достаточно быстро восстановится.

Изменение равновесия на денежном рынке может произойти, если изменяется спрос на деньги Dm или денежное предложениеSm. В результате изменяется равновесная ставка процента.

Особое значение имеет изменение предложения денег Sm, поскольку в этом процессе активную роль играют финансовые и кредитные учреждения. Предложение денег Sm изменяется, когда кредитно-финансовые учреждения, проводя политику дешевых или дорогих денег, расширяют или сокращают денежное предложение.

Увеличение предложения денег Sm1 создает временный их избыток при данной ставке процента (рис. 14.2), в результате чего увеличивается спрос на иные финансовые активы (облигации), и цена на них становится выше. Если курсовая цена растет, то процентная ставка по облигациям снижается. Это происходит потому, что доход по облигациям определяется как фиксированный процент к номинальной стоимости облигаций. Поэтому изменение курсовой цены ведет к изменению реальной нормы процента, полученного по облигациям.

Если ставка процента по облигациям снижается, а все заемщики в конкурентной борьбе предлагают кредиторам процентную ставку, близкую к той, что приносят облигации, то произойдет общее снижение ставки процента. При низкой ставке процента вмененные издержки предпочтения ликвидности низкие, поэтому потребители предпочитают держать финансовые активы в виде наличных денег или текущих депозитов. Таким образом, при возросшем предложении денег равновесие восстанавливается при более низкой ставке процента.

Противоположное развитие событий произойдет при сокращении денежного предложения (Sm2). В этом случае установится равновесие при более высоком уровне процента (рис. 14.2). Рассмотрите, как это происходит самостоятельно, на основе графика.

а б

В статье представлены динамика и структура денежной массы с 1993 по 2015 гг. Также представлены показатели денежного обращения в РФ с 2005 по 2015 гг. и проведен анализ взаимосвязи между скоростью обращения денежной массы и различными экономическими показателями.

Денежная масса является одним из основных элементов любой денежной системы, поэтому мы посчитали актуальным провести статистический анализ денежного обращения в РФ.

Рассмотрим агрегированные показатели структуры денежной массы в РФ за 1993 — 2015 гг., являющиеся основными макроэкономическими индикаторами, на примере данных таблицы 1.

Таблица 1. Денежная масса и структура денежной массы в РФ за период с 1993 по 2015 гг.

|

Год |

Денежный агрегат М0 |

Денежный агрегат М1 |

Денежный агрегат М2 |

Денежная масса в национальном определении |

|

17,1 |

45,1 |

|||

|

31,9 |

54,7 |

86,6 |

||

|

71,4 |

||||

|

95,8 |

||||

|

357,9 |

696,7 |

1054,6 |

1751,3 |

|

|

526,8 |

921,4 |

1448,2 |

2369,6 |

|

|

690,4 |

1253,5 |

1943,9 |

3197,4 |

|

|

1002,1 |

1833,1 |

2835,2 |

4668,3 |

|

|

1332,7 |

2595,8 |

3928,5 |

6524,3 |

|

|

1765,8 |

3651,4 |

5417,1 |

9068,5 |

|

|

2450,7 |

5523,7 |

7974,4 |

13498,1 |

|

|

3373,4 |

8382,6 |

11756,0 |

20138,6 |

|

|

3793,1 |

9046,2 |

12839,2 |

21885,4 |

|

|

3600,1 |

10113,2 |

13713,3 |

23826,5 |

|

|

4621,5 |

13643,5 |

18264,9 |

21908,4 |

|

|

5475,2 |

11354,1 |

10565,9 |

21920,0 |

|

|

5975,4 |

12459,4 |

12621,2 |

25080,6 |

|

|

6564,1 |

14092,0 |

15075,3 |

29167,3 |

|

|

6920,0 |

14789,5 |

15836,1 |

30625,6 |

|

|

6786,9 |

14891,7 |

17967,9 |

32859,6 |

За последние годы характеристики денежной массы претерпели значительные изменения. Как видно из таблицы 1, денежный агрегат М0, который представляет собой наличные деньги в обращении, с 1993 г. по 2015 г. стремительно увеличивался, что означало увеличение объема денег, выпущенных ЦБ РФ. Однако, в период с 2008 г. по 2009 г. и с 2014 г. по 2015 г. выявился незначительный спад данного показателя на 5, 1% и на 1, 9% соответственно.

Показатель М1 (агрегат M0 + средства предприятий в банках и т.д.) и М2 (агрегат M1 + депозиты населения в банках) имели тенденцию к увеличению в течение рассмотренных лет, но с 2010 г. до 2011 г. уменьшились на 16, 8% и на 42, 2%.

Что касается денежной массы в национальном определении, то она, равносильно М1 и М2, в период с 2010 г. по 2011 г. уменьшилась на 31, 3%, затем ситуация стабилизовалась.

Резкий скачок и падение всех показателей связано не только с уменьшением объема наличных денег в обращении, но и с сокращением объема депозитов населения, предприятий и организации на расчетных счетах в банках.

Денежная масса и ее основные агрегаты

Стоит отметить, что среди безналичных и наличных денег преобладают безналичные.

Рассматривая динамику денежного обращения, целесообразным будет анализ взаимосвязи между скоростью обращения денежной массы и различными экономическими показателями.

Таблица 2. Показатели денежного обращения в РФ с 2005 по 2015 гг.

|

Год |

Денежный агрегат М2 |

ВВП |

Наличные деньги в обращении |

Скорость обращения денежной массы |

Темп роста скорости обращения денег |

|

5417,1 |

21609,8 |

1765,8 |

3,98 |

2,37 |

|

|

7974,4 |

26917,2 |

2450,7 |

3,37 |

1,82 |

|

|

11756,0 |

33247,5 |

3373,4 |

2,82 |

2,21 |

|

|

12839,2 |

41276,8 |

3793,1 |

3,21 |

1,82 |

|

|

13713,3 |

38807,2 |

3600,1 |

2,83 |

1,53 |

|

|

18264,9 |

46308,5 |

4621,5 |

2,54 |

4,29 |

|

|

10565,9 |

55967,2 |

5475,2 |

5,29 |

3,92 |

|

|

12621,2 |

62176,5 |

5975,4 |

4,92 |

3,39 |

|

|

15075,3 |

66190,1 |

6564,1 |

4,39 |

3,51 |

|

|

15836,1 |

71406,4 |

6920,0 |

4,51 |

2,68 |

|

|

17967,9 |

66281,3 |

6786,9 |

3,68 |

Из таблицы 2 видно, что за рассмотренный период характеристика скорости обращения денежной массы имела тенденцию к значительному спаду. В период с 2005 по 2010 гг. и с 2011 по 2015 гг. она снизилась на 63, 5 % и 69, 6 % соответственно. Что касается темпов роста скорости обращения денег, то с 2005 по 2009 гг. показатели были скачкообразными, однако с 2010 г. произошло значительное падение на 62, 6%. Следовательно, динамика данных показателей свидетельствует о снижении оборачиваемости денежных агрегатов, т. е. снижения их ликвидности.

Некоторое снижение наличных денег в обращении в структуре денежной массы говорит о незначительном уменьшении инфляционного давления со стороны совокупного спроса. Также можно сделать вывод о том, что безналичные средства будут превышать наличные на 10-15%. Подобное нерациональное соотношение этих двух сфер отрицательно влияет на денежное обращение в целом, ведь большая часть наличных денег не участвует в банковском обороте, в отличие от безналичных средств. Это явление подрывает устойчивость банковской системы, следовательно, происходит сокращение наличных денег в кредитной сфере.