Содержание

- Концепция временной стоимости денег

- Концепция временной стоимости денег, её сущность и использование

- Концепция Временной Стоимости Денег: Инфляция, Риски

- 1.3.1. Концепция временной стоимости денег

- Сущность и стоимость денег

- Концепция временной стоимости денег

- Временная стоимость денег

- Концепция стоимости денег во времени

Концепция временной стоимости денег

Концепция изменения стоимости денег во времени играет центральную роль в практике финансовых вычислений и выражает необходимость учета фактора времени при осуществлении долговременных финансовых операций путем оценки и сравнения стоимости денег в начале финансирования проекта и при их возврате в виде будущих денежных поступлений.

Концепция временной стоимости денег заключается в том, что стоимость денег с течением времени изменяется с учетом нормы прибыли на финансовом рынке, в качестве которой обычно выступает норма ссудного процента. Таким образом, одна и та же сумма денег в разные периоды времени имеет разную стоимость.При этом стоимость денег в настоящее время всегда выше, чем в любом будущем периоде. Эта неравноценность определяется действием трех основных факторов: инфляцией, риском неполучения дохода при вложении капитала и особенностями денег, рассматриваемых как один из видов оборотных активов.

Как известно, инфляционные процессы, свойственные любой экономике, вызывают обесценение денег. Это означает, что денежная единица сегодня имеет большую стоимость, чем завтра. Эта ситуация определяет желание инвестировать денежные средства с целью, как минимум, получить доход, покрывающий инфляционные потери.

В любой финансовой операции существует риск невозвращения инвестированных средств и (или) неполучения дохода. Этот риск вытекает из того, что любой договор, по которому получение денег ожидается в будущем, имеет вероятность быть неисполненным или исполненным не в полной мере. Каждый участник бизнеса вероятно может вспомнить конкретные примеры, связанные с ожидаемыми в будущем, но так и неполученными доходами. Например, знакомая многим ситуация: постоянный покупатель и партнер, которому была предоставлена значительная отсрочка платежа, не выполнил своих обязательств перед поставщиком вследствие того, что обанкротился, хотя в момент осуществления поставки ничто не предвещало такого результата.

Рассматривая денежные средства как один из видов активов, следует отметить их главную особенность — любой актив должен генерировать прибыль. Из этого следует, что сумма, предполагаемая к получению в будущем должна быть заведомо больше суммы, вложенной в настоящий момент времени.

Концепция временной стоимости денег имеет принципиальное значение в связи с тем, что решения финансового характера предполагают оценку и сравнение денежных потоков, осуществляемых в разные временные периоды. Рассмотрим отдельные элементы методического инструментария стоимости денег.

Виды процентных ставок

В денежно-кредитной сфере экономически развитых стран применяются многочисленные процентные ставки. Система процентных ставок включает ставки денежно-кредитного и фондового рынков: ставки по банковским кредитам и депозитам, казначейским, банковским и корпоративным облигациям, процентные ставки межбанковского рынка и многие другие. Их классификация определяется рядом признаком, в том числе: формами кредита, видами кредитных учреждений, видами инвестиций с привлечением кредита, сроками кредитования, видами операций кредитного учреждения

К основным видам процентных ставок, на которые ориентируются и кредиторы и заемщики, относятся:

1. базовая банковская ставка;

2. процентная ставка денежного рынка;

3. процентная ставка по межбанковским кредитам;

4. процентная ставка по казначейским векселям.

Рассмотрим некоторые виды процентных ставок.

Базовая банковская ставка – это минимальная ставка, устанавливаемая каждым банком по предоставляемым кредитам. Банки, предоставляют ссуды, прибавляя некоторую маржу, т.е. надбавку к базовой ставке по большой части розничных кредитов. Базовая ставка включает операционные и административные расходы банка и прибыль. Ставка устанавливается самостоятельно каждым банком. Повышение или понижение ставки у одного из банков вызовет аналогичные изменения у других банков.

Процентные ставки по коммерческим, потребительским и ипотечным кредитам. Этот вид ставок хорошо известен как предпринимателям, которые берут в банках кредиты для развития бизнеса, так и физическим лицам. Фактическая ставка по кредиту будет определяться как сумма базовой ставки и надбавки. Надбавка представляет собой премию за риск неисполнения обязательств заемщиком, а также премию за риск, связанный со срочностью кредитования. Однако если при коммерческом кредитовании значение процентной ставки известно заемщику заранее, то в потребительских кредитах реальная эффективная ставка завуалирована различными маркетинговыми ходами и обременена дополнительными вычетами: так, при объявленной ставке в 20% годовых реальная плата оказывается намного выше, достигая порой 80 — 100% годовых.

Ставки по срочным вкладам (депозитам) населения и компаний в коммерческих банках. Подавляющая часть предприятий, а также все большее количество физических лиц имеют счета в коммерческих банках, размещают денежные средства в срочные вклады (т.е. депозиты), получая за это процент, выраженный при заключении депозитного договора в виде процентной ставки. Депозитные ставки по пассивным операциям банков подвержены влиянию тех же рыночных процессов, что и ставки по активным операциям. Депозитные ставки тесно связаны с прочими ставками денежно-кредитного и фондового рынков. Юридическое лицо, желающее разместить во вклад определенную сумму денежных средств может купить на организованном рынке облигации или на неорганизованном – векселя. Депозит в банке удобнее в части оформления, но при это наличие альтернативных возможностей размещения средств означает, что банки не могут слишком занижать процентные ставки по депозитам.

Депозитные ставки –это процентные ставки, которые платят коммерческие банки вкладчикам за пользованиями их деньгами. Депозитная ставка всегда меньше за банковскую (кредитную) процентную ставку.

Ставки по долговым ценным бумагам (облигациям, депозитным сертификатам, векселям, коммерческим бумагам, нотам и т. д.) относятся к процентным ставкам рынка капиталов. В долговых ценных бумагах присутствует процентная ставка, под которую заемщик — эмитент ценной бумаги берет деньги в долг. Эти ставки также весьма разнообразны: купон по многолетним облигациям, ставка процента по векселям и депозитным сертификатам, доходность к погашению. Купонные ставки показывают процентный доход к номинальной стоимости облигаций.

Концепция временной стоимости денег, её сущность и использование

Доходность к погашению показывает процентный доход с учетом рыночной стоимости облигаций и реинвестирования получаемого купонного дохода.

Процентная ставка по казначейским векселям – ставка, по которой центральные банки западных стран продают казначейские векселя на открытом рынке. Казначейские векселя представляют собой дисконтированные ценные бумаги, т.е. они продаются ниже номинала, поэтому ставка рассматривается как дисконтная доходность.

Процентная ставка по межбанковским кредитам относится к процентным ставкам денежного рынка. Многие СМИ публикуют ставки кредитования на межбанковском рынке, когда один коммерческий банк кредитует другой на определенный срок в виде сделок. Эти ставки межбанковских кредитов (МБК) менее известны широкой публике в отличие от банковских ставок по частным вкладам. Такие ставки наиболее подвижны и в большей степени ориентированы на рыночную конъюнктуру.

Справочная ставка — необходимый инфраструктурный элемент любого ссудного рынка операций с процентными инструментами. При принятии решения о выдаче или получении кредита, об инвестировании или сбережении средств любому экономическому индивидууму (как банкам, так и предприятиям и частным лицам) необходим базовый показатель общепризнанный индикатор процентной ставки, который служил бы ориентиром общего уровня процентной ставки в данной валюте, с которым можно было бы сравнивать всевозможные ставки по различным финансовым инструментам и депозитно-кредитным продуктам на денежном рынке. В международной практике роль всеобщего маяка-ориентира среди многочисленных ставок играют индексы процентных ставок, называемые также справочными ставками. Для более длительных периодов предоставления денег в долг (а это уже рынок капиталов) роль всеобщего ориентира выполняет ставка доходности по государственным долгосрочным облигациям. Например, В США — US Treasury bonds, в России — облигации федерального займа (ОФЗ). Для сроков до 1 года справочная ставка для кредитно-депозитных инструментов формируется на денежном рынке. На мировых денежных рынках, среди которых Лондон является крупнейшим глобальным финансовым центром, наиболее известной справочной ставкой является LIBOR. Это средние ставки предложения денежных средств на стандартные сроки (от 1 дня до 1 года) на Лондонском межбанковском рынке. На межбанковском денежном рынке ставки котируются на сроки от 1 дня (overnight) до одного года (12 месяцев). LIBOR — это наиболее известная и часто используемая базовая справочная ставка в мировых финансах: именно к ней привязаны процентные и купонные платежи большинства облигаций, эмитируемых государствами и компаниями. В Европе и зоне евро наиболее общеизвестными справочными ПС денежного рынка и рынка капиталов являются индексы EURIBOR и EONIA.

Простые проценты

Для оценки изменения стоимости денег во времени используются следующие наиболее важные термины и понятия.

Процент — это сумма дохода от предоставления капитала в долг или плата за пользование ссудным капиталом во всех его формах (кредитный процент, депозитный процент и пр.).

Простой процент — это сумма дохода, которая начисляется к основной сумме капитала и может быть выплачена в каждом интервале начисления, но не участвует в дальнейших расчетах в качестве расчетной базы в последующих периодах. Начисление простых процентов применяется, как правило, при краткосрочных финансовых операциях.

Наращение стоимости (компаундинг) — это процесс приведения настоящей стоимости денег к будущей путем присоединения к их первоначальной сумме начисленной суммы процентов.

Будущая стоимость денег — сумма инвестированных в настоящий момент денежных средств, в которую они превратятся через определенный период времени с учетом процентной ставки.

Дисконтирование стоимости — это процесс приведения будущей стоимости денег к настоящей путем изъятия из их будущей стоимости суммы соответствующих процентов, называемых дисконтом.

При расчете суммы простого процента в процессе наращивания стоимости используется следующая формула:

,где; РV — первоначальная (настоящая) стоимость денег; n — количество периодов, по которым осуществляется расчет процентных платежей; i — используемая процентная ставка, выраженная в долях единицы.

,где; РV — первоначальная (настоящая) стоимость денег; n — количество периодов, по которым осуществляется расчет процентных платежей; i — используемая процентная ставка, выраженная в долях единицы.

Сложные проценты

,где

,где -годовая ставка

-годовая ставка

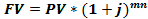

Расчеты по сложным процентам используются при долгосрочных финансовых операциях. Они основаны на условии, что начисленные за период проценты присоединяются к первоначальной сумме, а определение суммы процентов за следующий период производится исходя из наращенной к началу этого периода суммы. Таким образом, исходная база начисления в каждом периоде увеличивается на сумму присоединившихся процентов. Процесс наращения происходит здесь с ускорением и описывается геометрической прогрессией. Формулы расчета будущей и текущей стоимости сделок определяются по следующим формулам:

(4.) (5)

(4.) (5)

где (1+i)n – коэффициент наращения,  — коэффициент дисконтирования.

— коэффициент дисконтирования.

Формулы расчета сложных процентов являются базовыми в финансовых вычислениях. Экономический смысл множителя (1 + i )nсостоит в том, что он показывает, чему будет равен один рубль через n периодов при заданной процентной ставке i. Для упрощения процедуры расчетов разработаны специальные финансовые таблицы для расчета сложных процентов, которые позволяют определить будущую и настоящую стоимость денег.

При расчете временной стоимости денег в условиях применения сложных процентов необходимо иметь в виду, что на результаты оценки влияет не только процентная ставка, но и число интервалов выплат в течение всего платежного периода, что приводит к тому, что в ряде случаев более выгодно инвестировать деньги под меньшую ставку, но с большим количеством выплат в течение платежного периода.

Временная ценность денег. Назначение финансовых вычислений

Время является одним из важнейших факторов в финансовых операциях и сделках. С течением времени стоимость или ценность денег изменяется.

Временная ценность денег – это зависимость ценности денег от момента времени, когда они будут получены.

В качестве основных причин такой зависимости можно выделить:

– обесценивание денег с течением времени, в частности, за счет инфляции;

– обращение капитала или вложение денег с целью получения прибыли;

– риск, связанный с получением будущей суммы.

По этим причинам одна и та же сумма денег в различные моменты времени имеет различную ценность.

Концепция Временной Стоимости Денег: Инфляция, Риски

Вместе с тем, в определенных условиях разные суммы денег в различные моменты времени могут быть равноценны в финансово-экономическом смысле .

Для получения количественных оценок параметров финансовых операций применяют аппарат финансовых вычислений. Основная цель финансовых вычислений – определение сумм денежных потоков с учетом временной ценности денег.

Денежный поток – это множество распределенных во времени выплат (оттоков) и поступлений (притоков) денежных средств .

При выполнении финансовых вычислений можно выделить следующие основные задачи:

– расчет денежных сумм в операциях, связанных с предоставлением кредитов, для определения суммы процентных платежей, суммы долга (основной долг вместе с процентным платежом), суммы отдельного погасительного платежа, величин структурных составляющих отдельного погасительного платежа (суммы погашения основного долга и суммы погашения процентов), срока кредита, величин ставок начисления процентов, величин и сроков новых платежей при замене и консолидации платежей;

– расчет денежных сумм, связанных с учетом долговых обязательств;

– расчет денежных сумм с учетом налогов и инфляции;

– расчет параметров операций, связанных с вложением иностранной валюты.

Дата добавления: 2015-02-14; просмотров: 1202; Опубликованный материал нарушает авторские права? | Защита персональных данных |

Не нашли то, что искали? Воспользуйтесь поиском:

Вступление

Деньги — одно из величайших человеческих изобретений. Происхождение денег связано с 7 — 8 тыс. до н.

1.3.1. Концепция временной стоимости денег

э., когда у первобытных племен появились излишки каких-то продуктов, которые можно было обменять на другие нужные продукты. Исторически в качестве средства облегчения обмена использовались — с переменным успехом — скот, сигары, раковины, камни, куски металла. Но чтобы служить в качестве денег, предмет должен пройти лишь одно испытание: он должен получить общее признание и покупателей, и продавцов как средство обмена. Деньги определяются самим обществом; все, что общество признает в качестве обращения это и есть деньги. Деньги — это товар, выступающий в роли всеобщего эквивалента, отражающего стоимость всех прочих товаров.

Каковы же основные этапы истории развития денег? Первый этап- появление денег с выполнением их функций случайными товарами; второй этап — закрепление за золотом роли всеобщего эквивалента (этот этап был, пожалуй, самым продолжительным); третий этап — этап перехода к бумажным или кредитным деньгам; и четвертый этап — постепенное вытеснение наличных денег из оборота, вследствие чего появились электронные виды платежей.

Сущность денег

Деньги, как и любое другое понятие, имеют свою сущность.

Сущность денег проявляется через:

1) всеобщую непосредственную обмениваемость;

2) самостоятельную меновую стоимость;

3) внешнюю вещную меру труда.

Кроме того, деньги имеют собственную классификацию. В частности, по форме существования деньги бывают наличные и безналичные. Наличные деньги в свою очередь подразделяются на реальные деньги (это монеты из драгоценных металлов, слитки), кредитные деньги (банкноты и казначейские билеты) и разменные монета. Безналичные деньги могут существовать как в рамках национальной денежно-кредитной системы в форме национальной валюты, так и в форме межнациональных платежных средств в системе международных расчетов.

Функции денег

Деньги обладают определенными функциями. Функции денег:

1. Мера стоимости. Деньги выступают мерой стоимости. Общество считает удобным использовать денежную единицу в качестве масштаба для соизмерения относительных стоимостей разнообразных благ и ресурсов. Благодаря денежной системе нам не надо выражать цену каждого продукта через все другие продукты, на которые он мог бы быть обменен; мы не должны выражать стоимость скота через зерно, цветные карандаши, сигары, автомобили и т. д. Использование денег в качестве общего знаменателя означает, что цену любого продукта достаточно выразить только через денежную единицу. Такое использование денег позволяет участникам сделки легко сравнивать относительную ценность различных товаров и ресурсов. Подобные сравнения облегчают принятие рациональных решений. В качестве меры стоимости деньги используются и в сделках с будущими платежами.

2. Средство платежа. Деньги выступают как средство платежа. Эта функция денег проявляется, прежде всего, в обслуживании платежей вне сферы товарооборота. Это налоги, социальные выплаты, проценты за кредит. Деньги легко принимаются в качестве средства платежа. Это удобное социальное изобретение, позволяющее платить владельцам ресурсов и производителям товаров — деньгами, которые могут быть использованы для покупки любого из всего набора услуг, имеющихся на рынке.

3. Средство обращения. Деньги выступают как средство обращения обслуживания товарооборота. Во-первых, и, прежде всего, деньги являются сегодня средством обращения, деньги можно использовать при покупке и продаже товаров и услуг. Как средство обмена деньги позволяют обществу избежать неудобств бартерного обмена. И, представляя удобный способ обмена товарами, деньги позволяют обществу воспользоваться плодами географической специализации и разделения труда между людьми.

4. Средство накопления (сбережения). Деньги служат средством сбережения. Поскольку деньги наиболее ликвидное имущество, они являются наиболее удобной формой хранения богатства. Владение деньгами за редким исключением не приносит денежного дохода, который извлекается при хранении богатства, например, в форме недвижимого имущества (собственности) или ценных бумаг (акций, облигаций и т. д.). Однако деньги имеют то преимущество, что они могут быть безотлагательно использованы фирмой или домашним хозяйством для любого финансового обязательства.

5. Мировые деньги — это деньги в системе международных экономических отношений.

Деньги играют исключительно важную роль в рыночной экономике. Рынок невозможен без денег, денежного обращения. Денежное обращение — это движение денег, опосредствляющее оборот товаров и услуг. Оно обслуживает реализацию товаров, а также движение финансового рынка.

В мире существуют различные системы денежного обращения, которые сложились исторически и закреплены законодательно государством. К важнейшим компонентам денежной системы относятся:

1) национальная денежная единица, в которой выражаются цены товаров и услуг;

2) система кредитных и бумажных денег, различных монет, которые являются законными платежными средствами в наличном обороте;

3) система эмиссии денег, т. е. законодательно закрепленный порядок выпуска денег в обращение;

4) государственные органы, ведающие вопросами регулирования денежного обращения.

Структура денежного обращения

В зависимости от вида обращаемых денег можно выделить два основных типа систем денежного обращения:

1) системы обращения металлических денег, когда в обращении находятся полноценные золотые и серебряные монеты, которые выполняют все функции денег, а кредитные деньги могут свободно обмениваться на денежный металл (в монетах или слитках);

2) системы обращения кредитных или бумажных денег, которые не могут быть обменяны на золото, а само золото вытеснено из обращения.

Выпуск как бумажных, так и кредитных денег оказался в современных условиях монополизирован государством. Центральный банк, находящийся в собственности государства, иногда пытается компенсировать нехватку денежных накоплений путем увеличения денежной массы, эмиссии избыточных знаков стоимости.

Структура денежной массы

Денежная масса — это совокупность наличных и безналичных покупательных и платежных средств, обеспечивающих обращение товаров и услуг в народном хозяйстве, которым располагают частные лица, институциональные собственники и государство. В структуре денежной массы выделяется активная часть, к которой относятся денежные средства, реально обслуживающие хозяйственный оборот, и пассивная часть, включающая денежные накопления, остатки на счетах, которые потенциально могут служить расчетными средствами.

Таким образом, структура денежной массы достаточно сложна и не совпадает со стереотипом, который сложился в сознании рядового потребителя, считающего деньгами, прежде всего, наличные средства — бумажные деньги и мелкую разменочную монету. На деле доля бумажных денег в денежной массе весьма низка (менее 25%), а основная часть сделок между предпринимателями и организациями, даже в розничной торговле, совершается в развитой рыночной экономике путем использования банковских счетов. В результате наступила эра банковских денег-чеков, кредитных карточек, чеков для путешественников и т. п. Эти инструменты расчетов позволяют распоряжаться денежными депозитами, т. е. безналичными деньгами. При оплате товара и услуги покупатель, используя чек или кредитную карточку, приказывает банку перевести сумму покупки со своего депозита на счет продавца или выдать ему наличные.

Вместе с тем в структуру денежной массы включаются и такие компоненты, которые нельзя непосредственно использовать как покупательное или платежное средство. Речь идет о денежных средствах на срочных счетах, сберегательных вкладах в коммерческих банках, других кредитно-финансовых учреждениях, депозитных сертификатах, акциях инвестиционных фондов, которые вкладывают средства только в краткосрочные денежные обязательства и т. п. Перечисленные компоненты денежного обращения получили общее название квази-деньги.

Сущность и стоимость денег

12Следующая ⇒

Происхождение денег и роль государства в их учреждении

Сущность и стоимость денег

Формы денег и их эволюция

Функции денег и их дискуссионная трактовка

Происхождение денег и роль государства в их учреждении

По вопросу происхождения денег существует 2 концепции:

РАЦИОНАЛИСТИЧЕСКАЯ –родоначальник Аристотель. Господствовала до 18 века, но и в современных условиях некоторые учёные (такие как П. Самуэльсон, Гилберт) придерживаются её положений.

Происхождение денег – результат соглашения между людьми или законодательного акта государства об их учреждении для облегчения обмена между товаропроизводителями. В то же времяА. Смит, Д. Риккардо, К. Маркс на основе научных исследований доказали несостоятельность положений этой теории, аргументируя свою точку зрения тем, что деньги возникли на ранних ступенях развития общества, когда ни фактор взаимной договоренности, ни государственная власть не могли играть существенной роли в формировании экономических отношений.

ЭВОЛЮЦИОННАЯ теория происхождения денег основана на научных разработках представителей классической политэкономии и дальнейшем их развитии в учении К.Маркса. Согласно этой концепции, деньги возникли как результат эволюционного процесса развития товарного производства и товарного обращения. На основе анализа развития форм стоимости К. Маркс доказал, что на определенном этапе из общей массы товаров выделился 1 товар, за которым закрепилась роль всеобщего эквивалента.

Эволюция форм стоимости: простая, развёрнутая, всеобщая и денежная.

Причинойпоявления денег является объективная потребность в разрешении противоречий между участниками товарного пр-ва в процессе обмена результата своего труда.

Роль денег исторически закрепилась за золотом, которое на определенном уровне общественного развития стало выполнять функции всеобщего мерила стоимости всех других товаров. Это возможно в силу особых физических свойств золота:1) портативность;

2) сохраняемость;

3) делимость;

4) однородность.

Постепенно золото вытеснялось из оборота знаками стоимости – неполноценными деньгами.

Выводы:

— деньги имеют товарную природу своего происхождения;

— как товар деньги являются носителями отношений обмена;

— как носители общественных отношений, деньги могут менять как свою сущность, так и форму в связи с изменениями общественных условий, в которых обеспечивается их функционирование;

— деньги — категория историческая. Они возникли на определенном этапе общественного развития, и будут существовать до тех пор, пока будут сохраняться условия, обеспечивающие необходимость их использования.

Наличие денег и государства тесно взаимосвязано. Государство не утверждает деньги, а играет роль трансформационного фактора, так как оно определяет:

— форму денег;

— дизайн,

— размеры,

— номинал,

— порядок выпуска и изъятия из обращения.

По мере развития товарного производства и обращения усиливается роль государства в использовании денег в обществе. В условиях появления неполноценных денег (знаков стоимости) усиливается роль государства в регулировании денежной массы в обращении. Но государство не является создателем неполноценных денег. Современные деньги являются продуктом рынка, так как:

1) именно рынок определяет потребность в деньгах, с чем не может не считаться государство;

2) рынок выдвигает жёсткие требования к носителю денежных функций. Государство вынуждено создавать такие носители денежных функций, которые отвечали бы требованиям участников обмена;

3) количество денег в обращении определяется экономическими закономерностями, что должно учитываться государством при реализации своей регулирующей функции.

Сущность и стоимость денег

Деньги –специфический товар, обладающий свойством всеобщей обмениваемости. Как экономическая категория, деньги –всеобщий эквивалент стоимости всех других товаров. По вопросу сущности денег мнения расходятся, но большинство признают товарнуюприроду денег. Наиболее чётко товарная природа денег проявляется при обращении полноценных (золотых) денег, в этих условиях золото приобретает 2 качества:

1) как обычный товар, оно является носителем конкретной потребительной стоимости;

2) как денежный товар, является носителем меновой стоимости. Объёмы потребления золота в этих двух качествах тесно взаимосвязаны. По мере роста объёмов производства увеличивается спрос на золото как на обычный товар, и сокращаются возможности использования золота в качестве денег.

Концепция временной стоимости денег

Происходит вытеснение золотых денег из оборота и их замена знаками стоимости (неполноценные деньги). Это становится возможным благодаря разному механизму формирования стоимости золота как обычного товара и как носителя денежной функции. Стоимость золота как обычного товара определяется величиной затрат на его производство и общественной потребностью в нём.

Стоимость золота как денежного товара определяется, кроме того, ещё и динамикой золотых запасов, накопленных в предыдущие века и изменением общественных потребностей в нём. Поэтому стоимость золота как денежного товара всё меньше зависит от затрат на его производство и поэтому является менее изменчивой, чем стоимость золота как обычного товара.

Отсюда следует, что стоимость денег может существовать отдельно и параллельно со стоимостью золота как товара. На этой основе возникает возможность замены полноценных денег знаками стоимости. Такая замена наиболее четко проявилась в сфере тов. обращения. Участникам товарного обращения не имело значения, какую форму имели деньги и из чего они изготовлены. Для них достаточно, чтобы деньги эти признавали участники рынка в платежах и расчетах.

Деньги приобретают самостоятельную меновую стоимость, и принципиально отличаются от обычных товаров, т. к. они:

1) противостоят на рынке всей совокупности товаров, находящихся в обращении и становятся всеобщим мерилом их стоимости;

2) если обычные товары имеют конкретную потребительную стоимость, то деньги имеют всеобщую потребительную стоимость;

3) являются всеобщей материализацией общественного богатства.

В своём функционированииденьги могут использоваться:

1) с целью приращения своей стоимости, в связи с чем они выступают как капитал;

2) деньги обслуживают отношения обмена внутри страны и за её пределами, накапливаются отдельными участниками рынка, используются для установления стоимости товаров, представленных на рынке. В этом качестве они используются как обычные деньги.

Вопрос сущности денег неразрывно связан с их стоимостью. Проблема оценки стоимости денег является наиболее дискуссионной в теории денег. В настоящее время существует несколько точек зрений по определению стоимости денег. ( См. учебник Волковой Н.И и учебник Савлука М.И)

В современной экономической науке различают 2 аспекта вопроса стоимости денег:

1) стоимость денег как капитала;

2) стоимость денегкак обычных денег.

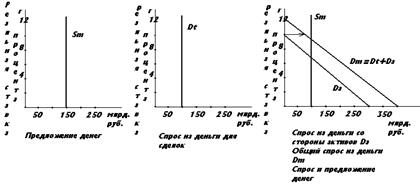

Стоимость денег как капиталаформируетсяна денежном рынке под воздействием спроса и предложения, форма её выражения — %.

Стоимость денег как денегформируется в сфере обращения, выступает в форме потребительной стоимости (т. е. количество товара, которое можно приобрести за 1 ден. ед.)

Номинальная –стоимость денег, которая представлена на монете или купюре;

Реальная–стоимость товара или материала, из которого изготовлены деньги;

Меновая–стоимость товаров, которые противостоят деньгам в обороте.

В условиях обращения неполноценных денег номинальная стоимость денег выше их реальной стоимости. А меновая стоимость определяется массой товаров, противостоящей им в обращении. В каждый данный момент денежная масса – величина не случайная. Она соответствует стоимости тех товаров и услуг, которые были реализованы в предыдущем периоде. Если в данном периоде денежная масса не изменяется, а товарная масса возрастает или уменьшается, меняется и меновая стоимость денег.

12Следующая ⇒

Дата добавления: 2017-01-21; просмотров: 241 | Нарушение авторских прав

Рекомендуемый контект:

Похожая информация:

- II. Необходимость и сущность заработной платы.

- III. Стоимость образовательных услуг, сроки и порядок

- Nbsp; 1.Себестоимость продукции

- quot;Эта скользкая сущность уходит даже сегодня из-под пера пишущего эти строки от имени Моего. Но ничего, доберусь Я и до тебя, Змий Великий".

- Q]3:1:Какое из ниже перечисленных определений отражает сущность либерализма?

- V2:. СУЩНОСТЬ И КЛАССИФИКАЦИЯ ФУНКЦИЙ МЕНЕДЖМЕНТА

- Актуальные проблемы современного младшего школьника, сущность и пути их преодоления. Группы риска, психолого-педагогическая помощь.

- Анализ хозяйственной деятельности. Его сущность, место и роль в системе управления.

- АПК: сущность, роль, место в эк-ке. Состав структура особенности.

- б) уменьшают балансовую стоимость инвестиций;

- Без права получения присужденного имущества и денег.

- Безработица, ее сущность, виды и естественный уровень

Поиск на сайте:

Временная стоимость денег

Режим расчета временной стоимости денег (time-value-of-money или TVM).

В этом режиме пользователь может решать следующие задачи:

1. Вычислить время, на которое выдан кредит.

2. Вычислить процентную ставку.

3. Вычислить текущую стоимость денег.

4. Вычислить платежи по ссуде или займу.

5. Вычислить будущую стоимость денег.

В калькуляторе для каждой из этих задач предусмотрен набор переменных. Пользователь заносит в эти переменные исходные данные и вычисляет нужную ему величину. Все переменные, относящиеся к данному типу задач, находятся в третьем сверху ряду клавиш калькулятора (рис.9).

Рис. 9 Клавиши режима временной стоимости денег

Значение этих переменных приведены в табл. 1.

Таблица 1.

Клавиши, используемые в режиме вычисления временной стоимости денег

| Клавиша | Название | Значение |

| 764 | N | Количество периодов, в течение которых происходят платежи |

| I/Y | Годовая процентная ставка | |

| PV | Текущая стоимость денег | |

| PMT | Сумма платежа, вносимая в каждом периоде | |

| FV | Будущая стоимость денег | |

| P/Y | Общее количество платежей в году | |

| C/Y | Количество периодов начисления процентов в году | |

| END BEGIN | END указывает, что платеж будет совершен в Конце периода, а BGN – в начале |

Необходимо пояснить, какой смысл имеет переменная С/Y.

Концепция стоимости денег во времени

Дело в том, что калькулятору нужно указывать, из каких отрезков времени состоит год. Если мы укажем 12, то год будет состоять из месяцев, если укажем 4, то все расчеты будут производиться по кварталам и т.д. Это сделано для того, чтобы пользователь мог сам моделировать временные интервалы, Значение переменной P/Y может не совпадать со значением С/Y, это означает, что платежи будут не в каждом периоде.

Если, например, проценты начисляются ежеквартально, а платежи производятся ежемесячно, значения P/Y = 12, а C/Y = 4.

Перед решением задач на временную стоимость денег нужно обязательно проверять, чтобы значения P/Y и C/Y соответствовали условию задачи.

| Смена значений P/Y и C/Y производится нажатием клавиш (рис.10). Значения P/Y и C/Y сохраняются даже при выключенном калькуляторе и пользователь по ошибке может произвести расчет на условиях предыдущих вычислений. Так же перед началом вычислений рекомендуется сбрасывать калькулятор, нажав клавиши . Нажатие клавиши означает, что пользователь будет вычислять. А что он будет вычислять, указывает нажатие второй клавиши. В нашем случае PMT – это сумма платежа, вносимая в каждом периоде. В результате появится результат. Необходимо обратить внимание на то, что результат является отрицательным числом.

Знак минус означает, что Вы отдаете деньги. Рассмотрим теперь задачу на вычисление будущей стоимости денег, то есть FV. Пример 2. Чтобы накопить необходимую сумму для приобретения объекта недвижимости покупатель решил в конце каждого месяца вкладывать в банк по 1000 долларов. Какую сумму в конце года снимет покупатель со своего счета, если банк производит ежемесячные начисления процентов по вкладу при ставке 20 % годовых? Решение. В отличие от предыдущей задачи начисление процентов по вкладу(платежи) производятся ежемесячно. |

| 1. Установим, что год состоит из 12 месяцев и платежи будут идти каждый месяц: 1212. Теперь P/Y и C/Y равны 12. 2. Вернемся в режим стандартных вычислений: . 3. Удалить предыдущие значения TVM, нажав . |  Рис. 15 Рис. 15 |

4. Клиент ежемесячно вкладывает $1000 – это и будет суммой ежегодных платежей (переменная PMT). Присвоим переменной РМТ значение $1000 со знаком “минус”. Значение отрицательно, так как Вы отдаете деньги в банк. Для этого нужно набрать 1000 и нажать клавишу .

5. Присвоим задаче значение годовой процентной ставке 20%. Для этого нужно набрать 20 и нажать клавишу . Следует обратить внимание, что несмотря на количество платежей в течение года, указывается годовая процентная ставка.

Введем значение периода -12 месяцев — переменной N. Для этого требуется набрать 12 и нажать клавишу 764.

7. Теперь все условия задачи заложены в калькулятор. Рассчитаем сумму, которая будет лежать в банке через год, т.е. найдем будущую стоимость денег через 12 месяцев. Для этого нужно нажать клавиши . Результат должен получиться со знаком «плюс», так как банк возвращает Ваши деньги.

Рассмотрим решение задачи на расчет срока кредита.

Пример 3. Клиент вложил в банк $1000. Через сколько лет сумма в банке будет равна $2500, если годовая процентная ставка банка равна 5%? Начисление процентов по кредиту производится в начале года.

Решение.

1.Аналогично первой задаче установим, что год состоит из одного периода и платежи будут идти каждый год.

2. Вернемся в режим стандартных вычислений:.

3. Удалить предыдущие значения TVM, нажав .

| 4. По условиям задачи платежи носят авансовый характер (то есть в начале каждого периода). Признаком того, что калькулятор настроен на авансовые платежи служит надпись BGN в строке помощи. По умолчанию калькулятор настроен на платежи в конце периода. Для смены режима следует нажать клавиши . (рис.16) |  Рис. 16 Установка настроек Рис. 16 Установка настроек |

| 5. Нажатием изменяем платеж конца периода на начало периода. 6. Сумма, вложенная в банк, в данном случае будет текущей стоимостью денег (PV). Присвоим переменной PV значение $1000 со знаком «минус». Для этого нужно набрать 1000 и нажать клавишу . |  Рис.17 Смена настроек авансового платежа Рис.17 Смена настроек авансового платежа |

7. В условии задана годовая процентная ставка 5%. Присвоим значение 5 переменной I/Y (годовая процентная ставка). Для этого нужно набрать 5 и нажать клавишу .

8. Задана будущая стоимость денег. Присвоим переменной FV (будущая стоимость денег) значение 2500. Для этого нужно набрать 2500 и нажать клавишу .

9. Теперь все условия задачи заложены в калькулятор и остается только рассчитать длительность периода. Для этого. нужно нажать клавиши 764.

Вычисление процентов по кредиту производится аналогичным способом.

Рекомендуемые страницы: