Содержание

- Коэффициент абсолютной ликвидности в Excel

- Определение и формула в Excel

- Формула расчета коэффициента текущей ликвидности по балансу

- Коэффициент абсолютной ликвидности и нормативное значение

- Коэффициент абсолютной ликвидности в Excel

- Определение и формула в Excel

- Коэффициент абсолютной ликвидности и нормативное значение

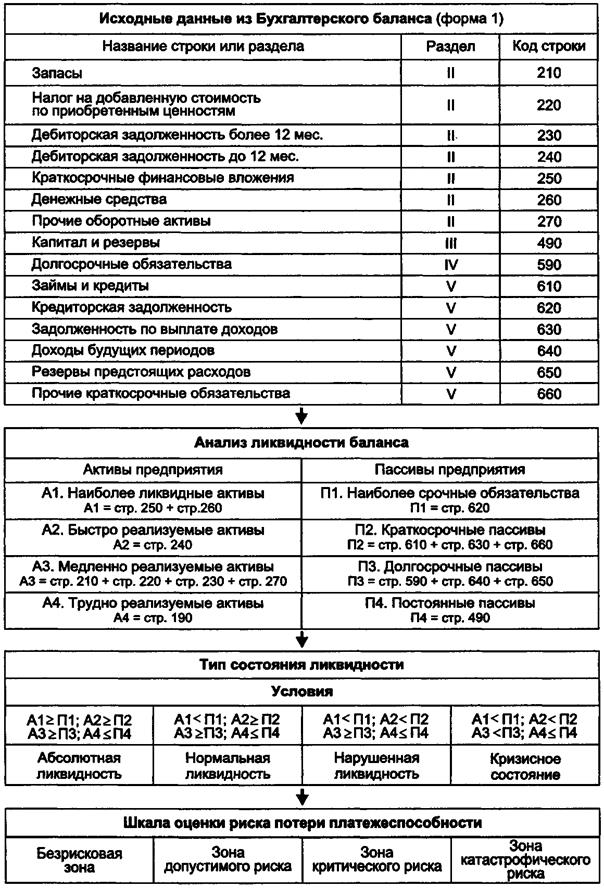

- Анализ ликвидности бухгалтерского баланса

- Коэффициент абсолютной ликвидности в Excel

- Определение и формула в Excel

- Коэффициент абсолютной ликвидности и нормативное значение

- Коэффициент текущей ликвидности предприятия (Curret Ratio). Формула расчета по балансу. Норматив

- Подробно

- Формула расчета коэффициента

- Нормальное значение показателя абсолютной ликвидности

- Примеры расчета показателя

- Анализ ликвидности баланса: как провести

- Вопросы и ответы по теме

- Коэффициент абсолютной ликвидности в Excel

- Определение и формула в Excel

- Коэффициент абсолютной ликвидности и нормативное значение

- Коэффициент текущей ликвидности: формула расчета по балансу, пример

- Коэффициент ликвидности

Коэффициент абсолютной ликвидности в Excel

С помощью коэффициента абсолютной ликвидности определяют, какую часть немедленных долгов можно погасить за счет денежных средств и их аналогов (ценных бумаг, банковских вкладов и т.п.). То есть посредством высоколиквидных активов.

Коэффициент абсолютной ликвидности наряду с другими показателями ликвидности интересен не только руководству организации, но и внешним субъектам анализа. Так, данный коэффициент важен инвесторам, быстрой ликвидности – банкам; а абсолютной – поставщикам сырья и материалов.

Определение и формула в Excel

Абсолютная ликвидность показывает краткосрочную платежеспособность организации: способна ли фирма расплатиться по своим обязательствам (с контрагентами-поставщиками) посредством самых ликвидных активов (денег и их эквивалентов). Коэффициент рассчитывается как отношение финансовых средств к текущим обязательствам.

Стандартная формула расчета выглядит так:

Кабс. = (денежные средства + краткосрочные денежные вложения) / текущие обязательства

или так:

Кабс. = высоколиквидные активы / (самые срочные обязательства + среднесрочные обязательства)

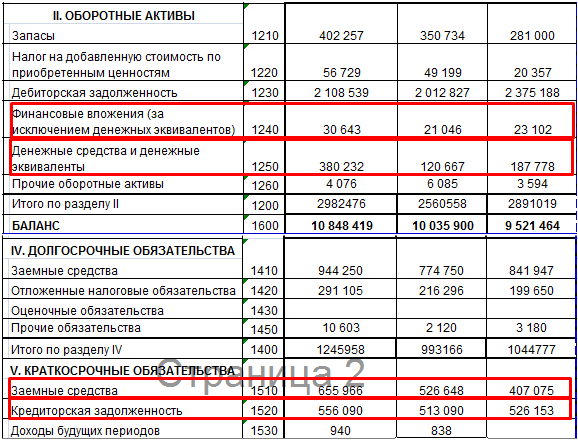

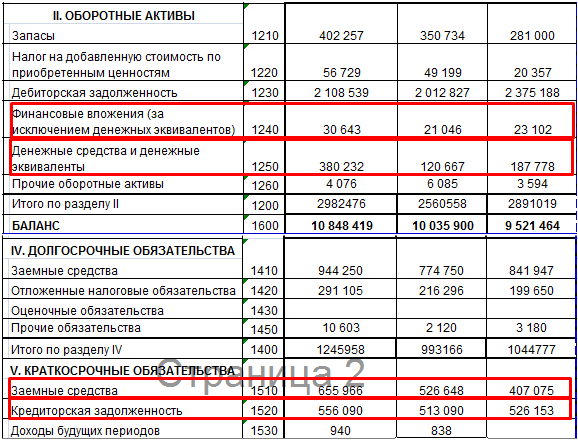

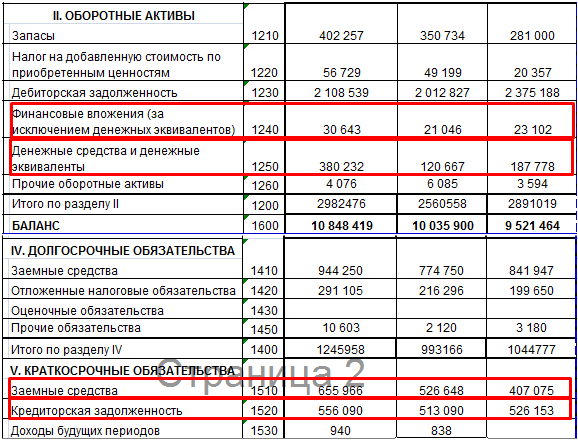

Данные для расчета показателя берутся из бухгалтерского баланса.

Формула расчета коэффициента текущей ликвидности по балансу

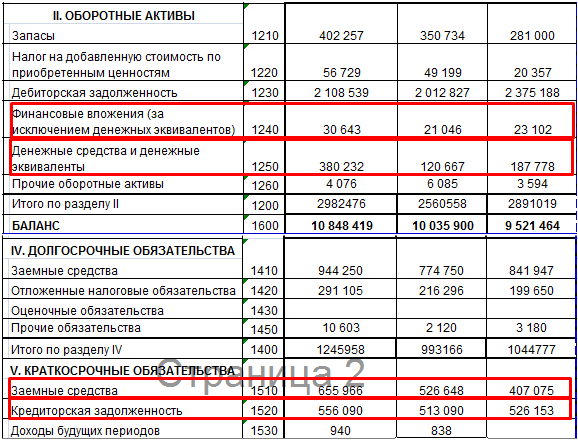

Рассмотрим пример в Excel.

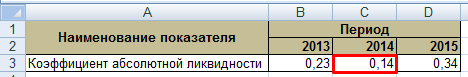

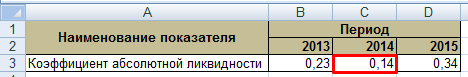

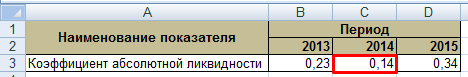

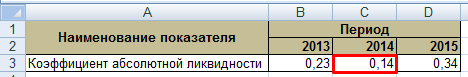

Мы обвели строки, которые нужны для расчета коэффициента абсолютной ликвидности. Формула по балансу:

Кабс. = (стр. 1240 + стр. 1250) / (стр. 1520 + стр. 1510).

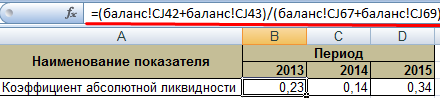

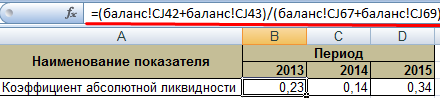

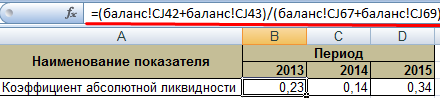

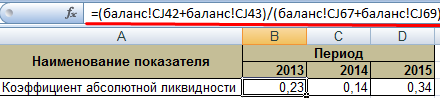

Пример расчета в Excel:

Просто подставляем в формулу значения соответствующих ячеек (в виде ссылок).

Коэффициент абсолютной ликвидности и нормативное значение

Принятое в зарубежной практике нормативное значение коэффициента – > 0,2. Суть ограничения: ежедневно предприятие должно погашать не менее 20% текущих пассивов. Практика финансового анализа в российских компаниях придерживается тех же принципов. Правда, обоснования такому подходу нет.

Структура краткосрочной задолженности в российской практике неоднородна. Сроки погашения значительно колеблются. Поэтому цифру 0,2 следует считать недостаточной. Для многих предприятий норма коэффициента находится в диапазоне 0,2-0,5.

Если коэффициент абсолютной ликвидности ниже нормы:

- предприятие не может немедленно рассчитаться с поставщиками с помощью денежных средств всех видов (в т.ч. вырученных от продажи ценных бумаг);

- экономистам нужно дополнительно проанализировать платежеспособность.

Большой рост коэффициента абсолютной ликвидности показывает:

- слишком большая часть неработающих активов в виде денежных средств в кассах и на банковских счетах;

- нужен дополнительный анализ применения капитала.

Таким образом, чем выше показатель, тем выше ликвидность компании. Но чрезмерно высокие значения указывают на нерациональное использование денежных средств: у предприятия имеется внушительный объем финансов, не «вложенных в дело».

Вернемся к нашему примеру.

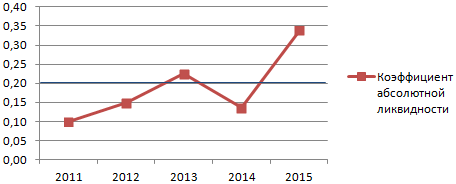

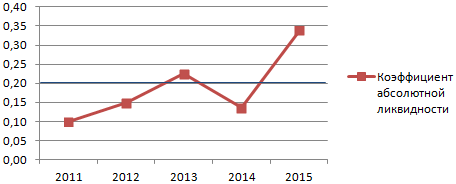

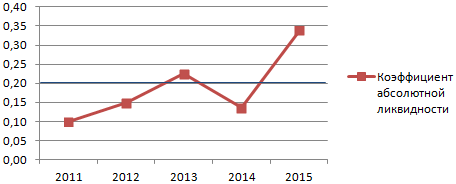

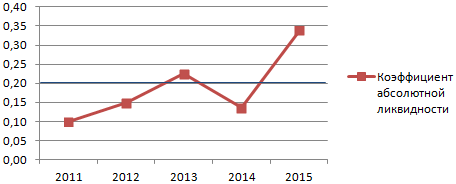

Значения абсолютной ликвидности в 2013 и 2015 годах находится в пределах нормы. А в 2014 году предприятие испытывало трудности с погашением краткосрочных обязательств.

Проиллюстрируем динамику показателя и для наглядного примера отобразим на графике:

Для максимальной информативности мы добавили значения за 2011 и 2012 гг. и нарисовали нормативное ограничение показателя.

Чтобы произвести полный анализ платежеспособности предприятия, рассчитывают все показатели ликвидных текущих активов организации. По данному коэффициенту вычисляют долю краткосрочных обязательств, которую реально погасить немедленно. На примере видно, что значение за период 2011-2015 гг. увеличилось на 0,24. В 2011, 2012 и 2014 году компания испытывала трудности с платежеспособностью. Но ситуация нормализовалась – предприятие в состоянии выполнить текущие обязательства на 34%.

Коэффициент абсолютной ликвидности в Excel

С помощью коэффициента абсолютной ликвидности определяют, какую часть немедленных долгов можно погасить за счет денежных средств и их аналогов (ценных бумаг, банковских вкладов и т.п.). То есть посредством высоколиквидных активов.

Коэффициент абсолютной ликвидности наряду с другими показателями ликвидности интересен не только руководству организации, но и внешним субъектам анализа. Так, данный коэффициент важен инвесторам, быстрой ликвидности – банкам; а абсолютной – поставщикам сырья и материалов.

Определение и формула в Excel

Абсолютная ликвидность показывает краткосрочную платежеспособность организации: способна ли фирма расплатиться по своим обязательствам (с контрагентами-поставщиками) посредством самых ликвидных активов (денег и их эквивалентов). Коэффициент рассчитывается как отношение финансовых средств к текущим обязательствам.

Стандартная формула расчета выглядит так:

Кабс. = (денежные средства + краткосрочные денежные вложения) / текущие обязательства

или так:

Кабс. = высоколиквидные активы / (самые срочные обязательства + среднесрочные обязательства)

Данные для расчета показателя берутся из бухгалтерского баланса. Рассмотрим пример в Excel.

Мы обвели строки, которые нужны для расчета коэффициента абсолютной ликвидности. Формула по балансу:

Кабс. = (стр. 1240 + стр. 1250) / (стр. 1520 + стр. 1510).

Пример расчета в Excel:

Просто подставляем в формулу значения соответствующих ячеек (в виде ссылок).

Коэффициент абсолютной ликвидности и нормативное значение

Принятое в зарубежной практике нормативное значение коэффициента – > 0,2. Суть ограничения: ежедневно предприятие должно погашать не менее 20% текущих пассивов. Практика финансового анализа в российских компаниях придерживается тех же принципов. Правда, обоснования такому подходу нет.

Структура краткосрочной задолженности в российской практике неоднородна. Сроки погашения значительно колеблются. Поэтому цифру 0,2 следует считать недостаточной.

Анализ ликвидности бухгалтерского баланса

Для многих предприятий норма коэффициента находится в диапазоне 0,2-0,5.

Если коэффициент абсолютной ликвидности ниже нормы:

- предприятие не может немедленно рассчитаться с поставщиками с помощью денежных средств всех видов (в т.ч. вырученных от продажи ценных бумаг);

- экономистам нужно дополнительно проанализировать платежеспособность.

Большой рост коэффициента абсолютной ликвидности показывает:

- слишком большая часть неработающих активов в виде денежных средств в кассах и на банковских счетах;

- нужен дополнительный анализ применения капитала.

Таким образом, чем выше показатель, тем выше ликвидность компании. Но чрезмерно высокие значения указывают на нерациональное использование денежных средств: у предприятия имеется внушительный объем финансов, не «вложенных в дело».

Вернемся к нашему примеру.

Значения абсолютной ликвидности в 2013 и 2015 годах находится в пределах нормы. А в 2014 году предприятие испытывало трудности с погашением краткосрочных обязательств.

Проиллюстрируем динамику показателя и для наглядного примера отобразим на графике:

Для максимальной информативности мы добавили значения за 2011 и 2012 гг. и нарисовали нормативное ограничение показателя.

Чтобы произвести полный анализ платежеспособности предприятия, рассчитывают все показатели ликвидных текущих активов организации. По данному коэффициенту вычисляют долю краткосрочных обязательств, которую реально погасить немедленно. На примере видно, что значение за период 2011-2015 гг. увеличилось на 0,24. В 2011, 2012 и 2014 году компания испытывала трудности с платежеспособностью. Но ситуация нормализовалась – предприятие в состоянии выполнить текущие обязательства на 34%.

Коэффициент абсолютной ликвидности в Excel

С помощью коэффициента абсолютной ликвидности определяют, какую часть немедленных долгов можно погасить за счет денежных средств и их аналогов (ценных бумаг, банковских вкладов и т.п.). То есть посредством высоколиквидных активов.

Коэффициент абсолютной ликвидности наряду с другими показателями ликвидности интересен не только руководству организации, но и внешним субъектам анализа. Так, данный коэффициент важен инвесторам, быстрой ликвидности – банкам; а абсолютной – поставщикам сырья и материалов.

Определение и формула в Excel

Абсолютная ликвидность показывает краткосрочную платежеспособность организации: способна ли фирма расплатиться по своим обязательствам (с контрагентами-поставщиками) посредством самых ликвидных активов (денег и их эквивалентов). Коэффициент рассчитывается как отношение финансовых средств к текущим обязательствам.

Стандартная формула расчета выглядит так:

Кабс. = (денежные средства + краткосрочные денежные вложения) / текущие обязательства

или так:

Кабс. = высоколиквидные активы / (самые срочные обязательства + среднесрочные обязательства)

Данные для расчета показателя берутся из бухгалтерского баланса. Рассмотрим пример в Excel.

Мы обвели строки, которые нужны для расчета коэффициента абсолютной ликвидности. Формула по балансу:

Кабс. = (стр. 1240 + стр. 1250) / (стр. 1520 + стр. 1510).

Пример расчета в Excel:

Просто подставляем в формулу значения соответствующих ячеек (в виде ссылок).

Коэффициент абсолютной ликвидности и нормативное значение

Принятое в зарубежной практике нормативное значение коэффициента – > 0,2. Суть ограничения: ежедневно предприятие должно погашать не менее 20% текущих пассивов. Практика финансового анализа в российских компаниях придерживается тех же принципов. Правда, обоснования такому подходу нет.

Структура краткосрочной задолженности в российской практике неоднородна. Сроки погашения значительно колеблются. Поэтому цифру 0,2 следует считать недостаточной. Для многих предприятий норма коэффициента находится в диапазоне 0,2-0,5.

Если коэффициент абсолютной ликвидности ниже нормы:

- предприятие не может немедленно рассчитаться с поставщиками с помощью денежных средств всех видов (в т.ч. вырученных от продажи ценных бумаг);

- экономистам нужно дополнительно проанализировать платежеспособность.

Большой рост коэффициента абсолютной ликвидности показывает:

- слишком большая часть неработающих активов в виде денежных средств в кассах и на банковских счетах;

- нужен дополнительный анализ применения капитала.

Таким образом, чем выше показатель, тем выше ликвидность компании. Но чрезмерно высокие значения указывают на нерациональное использование денежных средств: у предприятия имеется внушительный объем финансов, не «вложенных в дело».

Вернемся к нашему примеру.

Значения абсолютной ликвидности в 2013 и 2015 годах находится в пределах нормы. А в 2014 году предприятие испытывало трудности с погашением краткосрочных обязательств.

Проиллюстрируем динамику показателя и для наглядного примера отобразим на графике:

Для максимальной информативности мы добавили значения за 2011 и 2012 гг. и нарисовали нормативное ограничение показателя.

Чтобы произвести полный анализ платежеспособности предприятия, рассчитывают все показатели ликвидных текущих активов организации. По данному коэффициенту вычисляют долю краткосрочных обязательств, которую реально погасить немедленно.

Коэффициент текущей ликвидности предприятия (Curret Ratio). Формула расчета по балансу. Норматив

На примере видно, что значение за период 2011-2015 гг. увеличилось на 0,24. В 2011, 2012 и 2014 году компания испытывала трудности с платежеспособностью. Но ситуация нормализовалась – предприятие в состоянии выполнить текущие обязательства на 34%.

Коротко: Коэффициент абсолютной ликвидности показывает, какую долю текущих обязательств компания способна погасить в краткосрочном периоде. Для расчета нужно использовать сведения бухгалтерского баланса: из активов – суммы денежных средств и краткосрочных инвестиций, из пассивов – текущие обязательства. Нормальное значение показателя для российской практики – от 0,2 до 0,5.

Подробно

Когда поставщики сырья и материалов рассматривают возможность заключения контракта с конкретным производителем, они исследуют динамику его коэффициента быстрой ликвидности. Что дает им такой анализ?

Коэффициент абсолютной ликвидности (Cash ratio – CR) – это финансовый коэффициент, который рассчитывается путем деления суммы денежных средств и краткосрочных финансовых инвестиций на краткосрочные обязательства.

Основанием для определения CR служит бухгалтерский баланс предприятия. Он показывает поставщикам, какую долю своих краткосрочных обязательств производитель сможет покрыть за счет своих абсолютно ликвидных активов.

Справка! К числу абсолютно ликвидных активов относят денежные средства в кассе и на банковском счете, депозиты до востребования, иные краткосрочные финансовые вложения. Главный критерий – возможность быстрого превращения (в течение дня) в наличность.

Cash Ratio показывает, какой процент своих обязательств фирма способна погасить в краткосрочном периоде, то есть демонстрирует ее способность расплатиться за сырье и материалы денежными средствами.

Если коэффициент текущей ликвидности важен для инвесторов, коэффициент быстрой ликвидности – для банков, то CR имеет определяющее значение для поставщиков ресурсов.

Какие сведения предоставляет аналитикам Cash ratio – в видеоролике

Формула расчета коэффициента

Коэффициент абсолютной ликвидности (Кабл) является финансовым показателем, который рассчитывается на базе сведений бухгалтерского баланса предприятия – данных о денежных средствах (ст. 1250), краткосрочных вложениях (ст. 1240) и текущих обязательствах (ст. 1500).

Кабл = (ДС + Кфи) / ТО, где

Кабл – коэффициент абсолютной ликвидности;

Кфи – краткосрочные финансовые инвестиции;

ДС – денежные средства;

ТО – текущие обязательства.

От текущих обязательств аналитики рекомендуют отнимать оценочные обязательства и доходы будущих периодов. В этом случае формула расчета по балансу приобретает следующий вид:

Кабл = (ст. 1240 + ст. 1250) / (ст. 1500 – ст. 1530 – ст. 1540)

Нормальное значение показателя абсолютной ликвидности

Cash ratio демонстрирует способность компании погашать свои текущие обязательства. При этом неверно полагать, что чем больше ее значение, тем стабильнее положение фирмы. Если CR равен единице, то есть фирма может покрыть все краткосрочные долги наличностью, значит, она неэффективно использует свои финансовые ресурсы.

Нормальное значение показателя составляет:

- не менее 0,2 в мировой практике, что говорит о том, что каждый день фирма должна быть готова погасить от 20% своих текущих обязательств;

- от 0,2 до 0,5 в российской практике в связи с тем, что наблюдается неоднородность структуры текущих их обязательств, а сроки их погашения меняются.

|

Значение |

Последствия |

|---|---|

|

До 0,2 |

Компания утрачивает платежеспособность и оказывается не в состоянии погасить обязательства в краткосрочном периоде |

|

От 0,2 до 0,5 |

Оптимальное значение CR, рекомендуемый интервал |

|

Выше 0,5 |

Денежные средства используются нерационально: находятся в кассе и на расчетном счете предприятия в форме наличности, существенно подвержены влиянию инфляции |

Важный момент! Если показатель абсолютной ликвидности становится меньше 0,2, то в компании требутся провести анализ платежеспособности. Когда он превышает отметку в 0,5, важно оценить дополнительные возможности использования капитала.

Компании достаточно иметь сумму абсолютных активов, сставляющую 20% от величины текущих обязательств. Остальные средства могут быть размещены на срочных банковских счетах, направлены в реальные или финансовые инвестиции.

Справка! В России в настоящее время отсутсвует статистическая база нормативных значений коэффициента абсолютной ликвидности для различных отраслей экономики. В связи с этим рекомендуется оценивать нормальное значение Кабл в интервале от 0,2 до 0,5. При этом у торговых компаний показатель будет стремиться к максимальному значению, а у производственных – к минимальному.

При оценке краткосрочной платежеспособности предприятия любой отрасли желательно рассчитать CR не только за текущий год, но и за 3-5 предыдущих лет. Существенные колебания коэффициента – тревожный сигнал для инвестора.

Примеры расчета показателя

Чтобы понять, какую роль Кабл играет в деле оценки краткосрочной платежеспособности компании, нужно привести примеры расчета показателя.

|

Код показателя |

Статья баланса |

|||

|---|---|---|---|---|

|

Денежные средства |

57 890 |

63 385 |

47 510 |

|

|

Краткосрочные финансовые вложения |

||||

|

Текущие обязательства |

141 350 |

168 922 |

156 018 |

|

|

Оценочные обязательства |

||||

|

Доходы будущих периодов |

||||

|

Cash Ratio |

0,409551 |

0,375232 |

0,304516 |

Вывод.Компания «Вымпелком» имеет достаточно ликвидных активов для погашения текущих обязательств в краткосрочном периоде. Она способна покрыть до 30-40% выдвинутых кредиторами требований почти сразу. Однако наблюдается тенденция снижения показателя.

Рисунок 1.

Анализ ликвидности баланса: как провести

Динамика Кабл ПАО «Вымпел-коммуникации» в 2014-2016 гг.

Проведенные расчеты позволили установить, что ликвидность и платежеспособность публичной корпорации сохраняются на достаточном для стабильного функционирования уровне.

|

Код показателя |

Статья баланса |

|||

|---|---|---|---|---|

|

Денежные средства |

||||

|

Краткосрочные финансовые вложения |

||||

|

Текущие обязательства |

||||

|

Оценочные обязательства |

||||

|

Доходы будущих периодов |

||||

|

Cash Ratio |

0,719115 |

1,207159 |

0,913194 |

Вывод! Публичное акционерное общество «Новолипецкий металлургический комбинат» неэффективно формирует структуру активов: в кассе, на расчетном счете и в краткосрочных вложениях чрезмерное количество средств, что делает их уязвимыми к инфляционным колебаниям. Особенно неблагоприятное значение наблюдалось в 2015 году: тогда корпорация могла покрыть высоколиквидными средствами 120% своих текущих обязательств.

Рисунок 2. Динамика Кабл ПАО «НЛМК» в 2014-2016 гг.

Динамика финансового коэффициента показала, что в 2016 году ситуация стала улучшаться (сумма ликвидных активов сократилась), однако значение еще выходит за пределы оптимального интервала. Для исправления ситуации необходимо пересмотреть структуру текущих активов и обязательств:

- привлечь дополнительные заемные средства;

- инвестировать излишние ликвидные ресурсы в объекты с достаточным уровнем доходности.

Расчет и графическая интерпретация коэффициента абсолютной ликвидности в табличном редакторе Excel приведены в документе.

Анна Сарыбаева, 2017-12-03

Вопросы и ответы по теме

По материалу пока еще не задан ни один вопрос, у вас есть возможность сделать это первым

Сохраните статью в социальные сети:

Коэффициент абсолютной ликвидности в Excel

С помощью коэффициента абсолютной ликвидности определяют, какую часть немедленных долгов можно погасить за счет денежных средств и их аналогов (ценных бумаг, банковских вкладов и т.п.). То есть посредством высоколиквидных активов.

Коэффициент абсолютной ликвидности наряду с другими показателями ликвидности интересен не только руководству организации, но и внешним субъектам анализа. Так, данный коэффициент важен инвесторам, быстрой ликвидности – банкам; а абсолютной – поставщикам сырья и материалов.

Определение и формула в Excel

Абсолютная ликвидность показывает краткосрочную платежеспособность организации: способна ли фирма расплатиться по своим обязательствам (с контрагентами-поставщиками) посредством самых ликвидных активов (денег и их эквивалентов). Коэффициент рассчитывается как отношение финансовых средств к текущим обязательствам.

Стандартная формула расчета выглядит так:

Кабс. = (денежные средства + краткосрочные денежные вложения) / текущие обязательства

или так:

Кабс. = высоколиквидные активы / (самые срочные обязательства + среднесрочные обязательства)

Данные для расчета показателя берутся из бухгалтерского баланса. Рассмотрим пример в Excel.

Мы обвели строки, которые нужны для расчета коэффициента абсолютной ликвидности. Формула по балансу:

Кабс. = (стр. 1240 + стр. 1250) / (стр. 1520 + стр. 1510).

Пример расчета в Excel:

Просто подставляем в формулу значения соответствующих ячеек (в виде ссылок).

Коэффициент абсолютной ликвидности и нормативное значение

Принятое в зарубежной практике нормативное значение коэффициента – > 0,2.

Коэффициент текущей ликвидности: формула расчета по балансу, пример

Суть ограничения: ежедневно предприятие должно погашать не менее 20% текущих пассивов. Практика финансового анализа в российских компаниях придерживается тех же принципов. Правда, обоснования такому подходу нет.

Структура краткосрочной задолженности в российской практике неоднородна. Сроки погашения значительно колеблются. Поэтому цифру 0,2 следует считать недостаточной. Для многих предприятий норма коэффициента находится в диапазоне 0,2-0,5.

Если коэффициент абсолютной ликвидности ниже нормы:

- предприятие не может немедленно рассчитаться с поставщиками с помощью денежных средств всех видов (в т.ч. вырученных от продажи ценных бумаг);

- экономистам нужно дополнительно проанализировать платежеспособность.

Большой рост коэффициента абсолютной ликвидности показывает:

- слишком большая часть неработающих активов в виде денежных средств в кассах и на банковских счетах;

- нужен дополнительный анализ применения капитала.

Таким образом, чем выше показатель, тем выше ликвидность компании. Но чрезмерно высокие значения указывают на нерациональное использование денежных средств: у предприятия имеется внушительный объем финансов, не «вложенных в дело».

Вернемся к нашему примеру.

Значения абсолютной ликвидности в 2013 и 2015 годах находится в пределах нормы. А в 2014 году предприятие испытывало трудности с погашением краткосрочных обязательств.

Проиллюстрируем динамику показателя и для наглядного примера отобразим на графике:

Для максимальной информативности мы добавили значения за 2011 и 2012 гг. и нарисовали нормативное ограничение показателя.

Чтобы произвести полный анализ платежеспособности предприятия, рассчитывают все показатели ликвидных текущих активов организации. По данному коэффициенту вычисляют долю краткосрочных обязательств, которую реально погасить немедленно. На примере видно, что значение за период 2011-2015 гг. увеличилось на 0,24. В 2011, 2012 и 2014 году компания испытывала трудности с платежеспособностью. Но ситуация нормализовалась – предприятие в состоянии выполнить текущие обязательства на 34%.

Одна из важнейших характеристик финансового состояния предприятия — стабильность его деятельности с позиции долгосрочной перспективы. Она связана прежде всего с общей финансовой структурой предприятия, степенью его зависимости от кредиторов и инвесторов.

Единого общепризнанного подхода к решению задачи количественного определения финансовой устойчивости и построению соответствующих алгоритмов оценки нет. В отношении методов решения этой задачи существует два основных подхода:

1) для оценки финансового состояния предприятия необходимо ориентироваться исключительно на данные об источниках финансирования, т. е. на капитал. В этом случае оценка финансовой устойчивости предприятия производится только на основании данных пассива баланса;

2) для оценки финансовой устойчивости предприятия необходимо анализировать взаимосвязь между активом и пассивом баланса, т. е. прослеживать направления использования средств.

Безусловно, коэффициенты, рассчитанные по данным пассива баланса, являются основными в этом блоке анализа. Однако характеристика финансовой устойчивости с помощью таких показателей вряд ли будет полной — важно не только то, откуда привлечены средства, но и куда они вложены, какова структура вложений.

На наш взгляд второй подход является более полным и с экономической точки зрения более оправданным. Поэтому оценку финансовой устойчивости предприятия проведем с использованием как коэффициентов, рассчитанных по пассиву баланса, так и коэффициентов, отражающих взаимосвязь между источниками формирования средств предприятия и структурой вложений.

Первый шаг в этом блоке анализа финансового состояния предприятия — оценка оптимальности соотношения собственного и заемного капитала предприятия. Данные показатели можно разделить на два блока:

1) коэффициенты капитализации, характеризующие финансовое состояние предприятия с позиций структуры источников средств;

2) коэффициенты покрытия, характеризующие финансовую устойчивость с позиций расходов, связанных с обслуживанием внешних источников привлеченных средств.

Охарактеризуем наиболее существенные из известных показателей этих групп.

Среди коэффициентов капитализации считаем целесообразным рассмотрение следующих из них.

Коэффициент финансовой автономии (независимости). Этот коэффициент характеризует долю собственных средств предприятия (собственного капитала) в общей сумме средств, авансированных в его деятельность. Расчет коэффициента финансовой устойчивости производится по формуле:

Здесь и далее используются следующие условные обозначения:

— I А, II А, IIIА — соответственно итог первого, второго и третьего разделов актива баланса;

— IП, IIП, IIIП, IVП, VП- соответственно итог первого, второго, третьего, четвертого и пятого разделов пассива баланса;

— Б — валюта баланса.

— ф. 1 — форма № 1 «Баланс»;

— ф.

Коэффициент ликвидности

2 — форма № 2 «Отчет о финансовых результатах»;

— ф. 3 — форма №3 «Отчет о движении денежных средств»;

— ф. 4 — форма № 4 «Отчет о собственном капитале»;

— ф. 5 — форма № 5 «Примечания к годовой финансовой отчетности».

Чем выше значение данного коэффициента, тем финансово устойчивее, стабильнее и более независимо от внешних кредиторов предприятие. На практике установлено, что общая сумма задолженности не должна превышать сумму собственных источников финансирования, то есть источники финансирования предприятия (общая сумма капитала) должны быть хотя бы наполовину сформированы за счет собственных средств. Таким образом, критическое значение коэффициента автономии — 0,5.

Коэффициентом, обратным коэффициенту финансовой автономии является коэффициент финансовой зависимости. Произведение этих коэффициентов равно 1. Коэффициент финансовой зависимости рассчитывается по формуле:

Читайте также:

C. Оценка труда подчиненных.

I. ОЦЕНКА ОБЩЕГО СОСТОЯНИЯ БОЛЬНОГО

II. Выбор материалов и расчет допускаемых напряжений.

III. Гигиеническое оценка условий воспитания и обучения.

III. Расчет зубчатой передачи.

IX. Расход радиационного баланса в разных частях Земли.

VII. Купля-продажа предприятия

ІІ. Методы оценки работы лечебно-профилактического УЧРЕЖдения по данным годовых отчетов

Алгоритм определение водного баланса

Алгоритм оценки конкурентоспособности предприятия

Читайте также: