Содержание

- Страховые взносы во внебюджетные фонды

- Тема 10. Учёт страховых взносов во внебюджетные фонды

- Как отчисляются страховые взносы во внебюджетные фонды в 2018 году

- Начисление страховых взносов во внебюджетные фонды в 2017 году

- Начисление и перечисление страховых взносов во внебюджетные фонды в ООО «Чинара»

- Проводки отчисления во внебюджетные фонды

- Тема 11. Страховые взносы во внебюджетные фонды

- Страховые взносы во внебюджетные фонды в 2018

Страховые взносы во внебюджетные фонды

⇐ Предыдущая12345678910Следующая ⇒

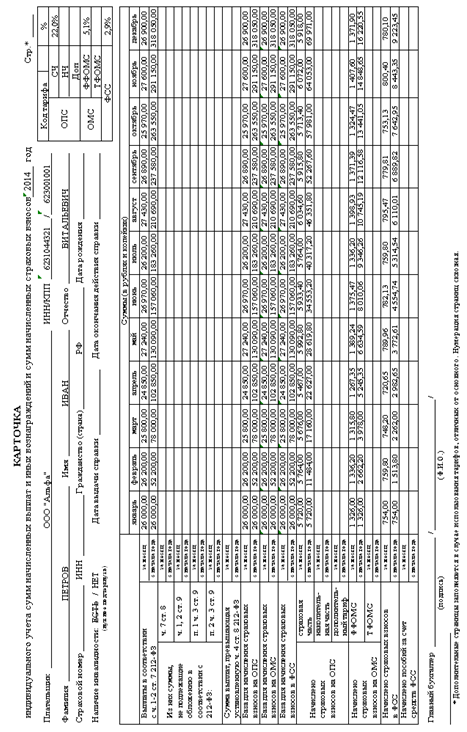

Гражданин Петров И.В. за работу на основании трудового договора получил доход от ООО «Альфа»:

§ за январь – 26 000 руб.;

§ за февраль – 26 200 руб.;

§ за март – 25 800 руб.;

§ за апрель – 24 850 руб.;

§ за май – 27 240 руб.;

§ за июнь – 26 970 руб.;

§ за июль – 26 200 руб.;

§ за август – 27 430 руб.;

§ за сентябрь – 26 890 руб.;

§ за октябрь – 25 970 руб.;

§ за ноябрь – 27 600 руб.;

§ за декабрь – 26 900 руб.

Рассчитайте суммы страховых взносов, подлежащих перечислению работодателем в соответствующие внебюджетные фонды. Заполните Карточку учета сумм начисленных выплат и иных вознаграждений и сумм начисленных страховых взносов.

Решение

Организации, производящие выплаты и иные вознаграждения в пользу физических лиц в рамках трудового договора или гражданско-правового договора, предметом которого является выполнение работ или оказание услуг, признаются плательщиками страховых взносов во внебюджетные фонды. При этом базой для начисления страховых взносов является сумма выплат и иных вознаграждений, производимых организацией в пользу работника.

Страховые взносы уплачиваются по следующим тарифам во внебюджетные фонды:

— в ПФ РФ – 22%;

— в ФФОМС – 5,1%;

— в ФСС РФ – 2,9%.

Так, например, в январе бухгалтер ООО «Альфа» на заработную плату Петрова В.И. должен начислить страховые взносы в сумме:

— в ПФ РФ на обязательное пенсионное страхование (ОПС) — 26 000 х 26% = 5720 руб.

— в ФФОМС на обязательное медицинское страхование (ОМС) – 26 000 х 5,1% = 1326 руб.

— в ФСС РФ на обязательное социальное страхование – 26 000 х 2,9% = 754 руб.

Учет начисленных страховых взносов ведется организацией в специальном регистре – карточке индивидуального учета сумм начисленных выплат и иных вознаграждений и сумм начисленных страховых взносов по каждому работнику.

Все суммы, вносимые в карточку, отражаются в рублях и копейках.

По строке «Выплаты» отражаются суммы выплат и вознаграждений, произведенных в пользу работника не только за месяц, но и нарастающим итогом с начала года. По соответствующей строке также отражаются выплаты, не подлежащие обложению. Базы для начисления страховых взносов в соответствующие внебюджетные фонды рассчитываются как разность между выплатами, произведенными в пользу работника за месяц (с начала года) и выплатами, не подлежащими обложению за месяц (с начала года).

Начисление страховых взносов в карточке осуществляется по следующему принципу. Налоговая база (по виду страхования) с начала года, отраженная за текущий месяц, умножается на соответствующий тариф и записывается в строку «Начислено страховых взносов (по виду страхования) с начала года». Чтобы рассчитать сумму начисленного страхового взноса (по виду страхования) за текущий месяц, необходимо из суммы, отраженной по строке «Начислено страховых взносов (по виду страхования) с начала года» за текущий месяц, вычесть сумму, отраженную по строке «Начислено страховых взносов (по виду страхования) с начала года» за предыдущий месяц.

Например, база для начисления страховых взносов на ОПС нарастающим итогом с начала года в марте составляет 78 000 руб.

Начислим страховые взносы на ОПС с начала года в марте:

78 000 х 22% = 17 160 руб.

Начислим страховые взносы на ОПС за месяц в марте, если начисленные страховые взносы на ОПС с начала года в феврале составили 11 484 руб.:

17 160 – 11 484 = 5676 руб.

⇐ Предыдущая12345678910Следующая ⇒

Дата добавления: 2017-02-28; просмотров: 110 | Нарушение авторских прав

Похожая информация:

Поиск на сайте:

Тема 10. Учёт страховых взносов во внебюджетные фонды

При выплатах персоналу работодатель должен уплачивать страховые взносы. В общем случае это взносы на обязательное медицинское, пенсионное и социальное страхование, а также страхование от несчастных случаев на производстве и профессиональных заболеваний.

Взносы в ПФР, ФОМС и ФСС необходимо перечислить практически со всех видов выплат работникам. Во всяком случае, если с ними заключены трудовые договоры. Исключением являются выплаты, упоминание о которых содержится в статье 9 Закона от 24 июля 2009 г. № 212-ФЗ. Например, страховые взносы не уплачиваются с сумм, выплачиваемых в связи с увольнением сотрудников (за исключением компенсации за неиспользованный отпуск), с компенсационных выплат за неиспользованный отпуск (напротив, не связанных с увольнением), с выплачиваемой сотрудникам материальной помощи, все виды госпособий и т. д.

Отдельно стоит упомянуть ситуации, когда выплаты производятся работникам, которые трудятся на основании гражданско-правового договора. Они также облагаются взносами, кроме той части, которая подлежит перечислению в Соцстрах (подп. 2 п. 3 ст. 9 Закона от 24 июля 2012 г. № 212-ФЗ).

Как бы то ни было, в отличие от того же НДФЛ, который удерживается из заработка сотрудника, взносы уплачиваются за счет самого работодателя, из его кармана.

Как отчисляются страховые взносы во внебюджетные фонды в 2018 году

Иными словами, расчеты с внебюджетными фондами – расходы. О том, как их отражать в бухгалтерском учете, и пойдет речь.

Организация учета

При организации учета страховых взносов необходимо руководствоваться порядком, утвержденным приказом Минздравсоцразвития России от 18 ноября 2009 г. № 908н (да лее – Порядок). Согласно этому документу, работодатели обязаны вести учет:

· начисленных страховых взносов, пеней и штрафов;

· уплаченных (перечисленных) страховых взносов, пеней и штрафов;

· произведенных расходов на выплату страхового обеспечения;

· расчетов по средствам обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством с Соцстрахом.

Причем в последнем случае речь идет не только об отражении тех сумм, которые были потрачены на уплату взносов, но и сумм, полученных из ФСС.

Необходимость организации учета данных сумм введена в обязанность неспроста. Расчеты с фондами производятся в особом порядке. Ведь по факту работодатели перечисляют не все суммы начисленных взносов: прежде рассчитанные взносы в Соцстрах можно уменьшить на величину пособий, которые финансируются за счет данного фонда. Например, на суммы оплаты пособий по временной нетрудоспособности. Правда, только в пределах тех сумм, которые финансируются ФСС согласно нормам законодательства.

Те суммы, на которые можно уменьшить величину перечисляемых в ФСС средств, четко прописаны в Порядке. Речь идет о следующих видах выплат:

· пособия по временной нетрудоспособности;

· пособия по беременности и родам;

· единовременное пособие женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности;

· единовременное пособие при рождении ребенка;

· ежемесячное пособие по уходу за ребенком;

· социальное пособие на погребение или возмещение стоимости гарантированного перечня услуг по погребению специализированной службе по вопросам похоронного дела;

· пособия по нетрудоспособности, беременности и родам в размерах, связанных с зачетом в страховой стаж периодов службы, и чернобыльцев;

· оплата четырех дополнительных выходных дней в месяц для ухода за детьми-инвалидами.

Порядок вменяет в обязанность вести учет начисленных и уплаченных взносов, выплаченных пособий и расчетов с Соцстрахом абсолютно всем работодателям вне зависимости от применяемого ими режима налогообложения. Таким образом, нет никакой разницы, уплачивает ли организация налог на прибыль или применяет спецрежим.

Учитываются взносы по каждому сотруднику: за конкретный месяц и нарастающим итогам с начала периода.

Дело в том, что по факту достижения суммы выплат конкретному работнику определенной величины начисление взносов можно прекратить.

При проведении проверок инспекторы в первую очередь будут сверять показатели карточек по учету сумм начисленных страховых взносов с регистрами бухгалтерского учета по счету 69 «Расчеты по социальному страхованию и обеспечению», рассчитывая и сравнивая суммы, отраженные в Главной книге. Также регистры бухгалтерского учета по счету 69 будут сравниваться с суммами, отраженными в РСВ-1 ПФР. Такое руководство к действию приведено в распоряжении правления ПФ РФ от 3 февраля 2011 г. № 34р «Об утверждении Методических рекомендаций по организации проведения выездных проверок плательщиков страховых взносов».

В данном году такая предельная сумма начислений составляет 512 000 рублей (постановление Правительства РФ от 24 ноября 2011 г. № 974).

В данном случае нужно напомнить об изменениях в расчете пособий в Пенсионный фонд, которые произошли в текущем году. Правило «предельной величины» взносов перестало в полной мере распространяться на обязательное пенсионное страхование. По факту достижения указанного размера выплат расчет взносов в ПФР не прекращается, просто уменьшается размер страхового тарифа. В общем случае исчисление взносов на ОПС с месяца, в котором произошло превышение предельного размера выплат, нужно производить по ставке 10 процентов. Эта сумма идет на финансирование страховой части трудовой пенсии – солидарная часть тарифа.

В остальном же составители Порядка призывают опираться на законодательство о бухгалтерском учете.

Дата добавления: 2015-04-04; просмотров: 6; Нарушение авторских прав

С 01.01.2010 глава 24 НК РФ «Единый социальный налог» утратила силу. Вместо ЕСН работодатели будут уплачивать страховые взносы во внебюджетные фонды. Порядок исчисления и уплаты, а также контроль за страховыми взносами в ПФР, Фонды обязательного медицинского страхования и ФСС регулирует Федеральный закон от 24.07.2009 № 212-ФЗ. В таблице приведены отличия в начислении и уплате страховых взносов от ЕСН

| Гл. 24 НК РФ Изменение внесено Федеральным законом от 24.07.2009 № 213-ФЗ | Утратила силу |

| Плательщики страховых взносов | Плательщиками страховых взносов являются страхователи. Они подразделяются на две категории: -производящие выплаты физическим лицам (организации, индивидуальные предприниматели, физические лица, не признаваемые индивидуальными предпринимателями); — уплачивающие взносы со своих доходов (индивидуальные предприниматели, адвокаты, нотариусы, занимающиеся частной практикой) (ст. 5 Закона № 212-ФЗ) |

| Органы контроля за уплатой страховых взносов | Орган контроля за уплатой страховых взносов на ОПС и ОМС – Пенсионный фонд РФ. Орган контроля за уплатой страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством – ФСС РФ (ст. 3 Закона № 212-ФЗ) |

| Объект обложения страховыми взносами для плательщиков, производящих выплаты и иные вознаграждения физическим лицам | Выплаты и иные вознаграждения в пользу физических лиц: — по трудовым договорам; — гражданско-правовым договорам на выполнение работ, оказание услуг; — договорам авторского заказа; — договорам на отчуждение исключительных прав на произведения науки, литературы, искусства; — издательским лицензионным договорам; — договорам о предоставлении права использования произведения науки, литературы, искусства; — выплаты и вознаграждения, которые не учитываются при налогообложении прибыли (ст. 7 Закона № 212-ФЗ) |

| База для начисления страховых взносов для плательщиков, производящих выплаты и иные вознаграждения физическим лицам | Сумма выплат и вознаграждений, входящих в объект обложения страховыми взносами, кроме необлагаемых выплат. База для начисления страховых взносов в отношении каждого физического лица устанавливается в сумме, непревышающей 463 000 руб. нарастающим итогом с начала расчетного периода. |

| Выплаты, не облагаемые страховыми взносами | Не облагаются: — материальная помощь работникам в сумме, не превышающей 4 000 руб. на каждого работника; а также выплаченная в связи со стихийным бедствием или другим чрезвычайным обстоятельством в целях возмещения причиненного материального ущерба или вреда здоровью, матпомощь – пострадавшим от терактов на территории РФ; работнику в связи со смертью члена его семьи; работнику (родителю, усыновителю, опекуну) при рождении (усыновлении, удочерении) ребенка, если такая матпомощь выплачивается в течение первого года после рождения (усыновления или удочерения) и не превышает 50 000 руб. на ребенка; — платежи по долгосрочным (на срок не менее 1 года) договорам с медицинскими организациями на оказание медуслуг работникам; — суммы пенсионных взносов, выплачиваемых по договорам негосударственного пенсионного обеспечения за работников; — суммы выплат временно пребывающим в РФ иностранцам. Облагаются: — компенсация за неиспользованный отпуск при увольнении; выплаты за тяжелые, вредные и/или опасные условия труда (кроме компенсаций за молоко и другие равноценные пищевые про" дукты) (ст. 9 Закона № 212-ФЗ) |

| Расчетный и отчетный периоды | Расчетным периодом по страховым взносам признается календарный год. Отчетными периодами признаются первый квартал, полугодие, девять месяцев календарного года, календарный год (ст. 10 Закона № 212-ФЗ) |

| Порядок исчисления и сроки уплаты страховых взносов плательщиками, производящими выплаты физическим лицам | Страхователи уплачивают ежемесячные авансовые платежи не позднее 15 числа следующего месяца. Платежи уплачиваются отдельными платежными документами в бюджеты соответствующих фондов за всех работников общей суммой. Взносы в ПФР на страховую и накопительную части трудовой пенсии также нужно перечислять разными платежными поручениями (ст. 15 Закона № 212-ФЗ) |

| Порядок и сроки сдачи отчетности | Отчетность представляется: -в территориальный орган Пенсионного фонда РФ по взносам на ОПС и ОМС – ежеквартально в срок до первого числа второго календарного месяца, следующего за отчетным периодом; -в ФСС РФ по взносам на социальное страхование — до 15-го числа календарного месяца, следующего за отчетным периодом (ст. 15 Закона № 212-ФЗ). Организации, у которых среднесписочная численность работников за 2009 году превысит 100 человек, в 2010 году должны представлять отчетность в электронном виде (ст. 67 Закона № 212-ФЗ) |

Порядок исчисления и уплаты страховых взносов на обязательное пенсионное страхование, на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, а также на обязательное медицинское страхование в 2011 г. в основном остается прежним. Изменения, внесенные в Федеральный закон от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования" (далее-закон N 212-ФЗ), коснулись следующего.

Во-первых, уточнено, что ежегодная индексация предельного размера базы для начисления страховых взносов производится в соответствии с ростом средней заработной платы в Российской Федерации. С 1 января предельный размер базы увеличен в 1,1164 раза и с учетом округления составил 463 000 руб. (постановление Правительства РФ от 27.11.2010 N 933).

Во-вторых, изменена редакция ст. 7 закона N 212-ФЗ, определяющей объект обложения страховыми взносами: объектом обложения страховыми взносами признаются выплаты и иные вознаграждения, начисляемые плательщиками страховых взносов в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг.

Начисление страховых взносов во внебюджетные фонды в 2017 году

При этом необходимо помнить: новая редакция уточняет, а не изменяет нормы, действовавшие в течение 2010 г.

Обложению страховыми взносами подлежат любые выплаты, произведенные в пользу работников организации, независимо от:

— характера конкретной выплаты: заработная плата, гарантия, выплата социального назначения;

— упоминания непосредственно в условиях трудовых договоров.

И наоборот, не образуют обложения страховыми взносами выплаты, произведенные:

— в пользу лиц, не состоящих с организацией — плательщиком страховых взносов в трудовых отношениях и не заключавших с ней договор гражданско-правового характера, предметом которого является выполнение работ, оказание услуг;

— в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), и договоров, связанных с передачей в пользование имущества (имущественных прав). К числу договоров, выплаты в рамках которых не образуют объект обложения страховыми взносами, относятся: договоры аренды (за исключением случаев, когда условиями договора предусмотрено оказание арендодателем дополнительных услуг, например, по управлению и эксплуатацией транспортного средства), договоры дарения;

— в рамках любых отношений, не предполагающих выполнения физическим лицом каких-либо действий. Например, не облагается страховыми взносами материальная выгода, возникающая в виде экономии на процентах при пользовании заемными средствами, дивиденды (выплаты в пользу акционеров или участников, в том числе состоящих в трудовых или иных отношениях с обществом).

Объект обложения страховыми взносами возникает независимо от источника выплаты и порядка учета выплаты в целях налогообложения прибыли.

В-третьих, в подп. "и" п. 2 ч. 1 ст. 9 закона N 212-ФЗ прямо установлено, что подлежат обложению страховыми взносами компенсации за неиспользованные отпуска, в том числе выплачиваемые без увольнения работника в порядке, установленном ст. 126 ТК РФ.

В-четвертых, установлены тарифы страховых взносов на 2011 год. Организации, не относящихся к числу льготных категорий, начисляют страховые взносы:

— в Пенсионный фонд Российской Федерации по ставке 26 процентов;

— в Фонд социального страхования Российской Федерации — 2,9 процента;

— в Федеральный фонд обязательного медицинского страхования — 3,1 процента;

— в территориальные фонды обязательного медицинского страхования — 2,0 процента.

Принимая на работу лиц, являющихся инвалидами I, II или III группы, все организации применяют по отношению к выплатам, произведенным в пользу указанных лиц, следующие ставки:

— в Пенсионный фонд Российской Федерации — 16 процентов;

— в Фонд социального страхования Российской Федерации — 1,9 процента;

— в Федеральный фонд обязательного медицинского страхования — 1,1 процента;

— в территориальные фонды обязательного медицинского страхования — 1,2 процента.

Пониженные тарифы страховых взносов на 2011 г. для отдельных категорий плательщиков, число которых увеличено, установлены статьями 58 и 58.1 закона N 212-ФЗ. К сожалению, многие субъекты малого и среднего бизнеса не дождались льготного тарифа страховых взносов.

В-пятых, введена ч. 2.1 ст. 15 закона N 212-ФЗ, согласно которой плательщик страховых взносов вправе в пределах расчетного периода зачесть сумму превышения расходов на выплату обязательного страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством над суммой начисленных страховых взносов по указанному виду обязательного социального страхования в счет предстоящих платежей в ФСС РФ.

В-шестых, изменены сроки отчетности по страховым взносам и по персонифицированному учету (пункты 1 и 2 ч. 9 ст. 15 Закона N 212-ФЗ):

— расчет по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование и на обязательное медицинское страхование представляется в территориальный орган Пенсионного фонда Российской Федерации не позднее 15-го числа второго календарного месяца, следующего за отчетным периодом.

Вместе с расчетом по начисленным и уплаченным страховым взносам плательщик представляет сведения о каждом работающем у него застрахованном лице, установленные в соответствии с Федеральным законом от 01.04.1996 N 27-ФЗ "Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования";

— расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством в территориальный орган ФСС РФ представляется до 15-го числа календарного месяца, следующего за отчетным периодом.

В-седьмых, установлен порядок уточнения платежа в случае неверного заполнения поручения на перечисление взносов: если допущенные при заполнении платежного поручения ошибки, не привели к непоступлению средств на соответствующий счет внебюджетного фонда, то страхователь вправе уточнить платеж (ч. 8 ст. 18 закона N 212-ФЗ).

Кроме того, с 1 января 2011 г. зачет суммы излишне уплаченных страховых взносов производится контролирующими органами самостоятельно. Соответствующее решение принимается в течение 10 рабочих дней со дня обнаружения переплаты (ч. 7 ст. 26 закона N 212-ФЗ). При этом новый порядок не мешает страхователю обратиться с заявлением о возврате излишне перечисленных взносов (ч. 6 ст. 26 закона N 212-ФЗ).

⇐ Предыдущая39404142434445464748Следующая ⇒

Дата публикования: 2015-02-03; Прочитано: 322 | Нарушение авторского права страницы

Начисление и перечисление страховых взносов во внебюджетные фонды в ООО «Чинара»

Обязательные страховые взносы в ООО «Чинара» начисляются в три внебюджетных фонда:

Пенсионный (ПФР), Медицинский (ФФОМС) и Фонд социального страхования (ФСС).

Суть обязательного страхования в следующем. Плательщик делает регулярные платежи, а фонд при наступлении страхового случая производит установленные законом выплаты. Например, при достижении человеком пенсионного возраста ПФР начисляет ему пенсию, в случае болезни ФСС выплачивает пособие по больничному листу и проч.

Существует четыре вида страховых взносов.

Первый вид — пенсионные взносы (взносы в ПФР). Они делятся на взносы на страховую пенсию и взносы на накопительную пенсию.

Второй вид — медицинские взносы (взносы в ФФОМС).

Третий вид — взносы в ФСС на обязательное соцстрахование на случай временной нетрудоспособности и в связи с материнством. За счет этих взносов Фонд соцстраха выплачивает пособия по больничным листам и декретные пособия.

Четвертый вид — взносы в ФСС по страхованию от несчастных случаев на производстве и профзаболеваний. Неофициальное их название —

Начиная с 2010 года, они регулируются Федеральным законом от 24.07.09 № 212 (далее — Закон № 212-ФЗ).

Начисление и уплата взносов «на травматизм» регулируется Федеральным законом от 24.07.98 № 125-ФЗ (далее — Закон № 125-ФЗ).

Кто платит взносы

¾ организации, которые начисляют зарплату сотрудникам и (или) выплачивают вознаграждение подрядчикам — физическим лицам;

¾ индивидуальные предприниматели, которые начисляют зарплату наемным работникам и (или) выплачивают вознаграждение подрядчикам — физическим лицам;

¾ физические лица без статуса ИП, которые начисляют зарплату наемным работникам и (или) выплачивают вознаграждение подрядчикам — физическим лицам;

¾ индивидуальные предприниматели и лица, занимающиеся частной практикой (адвокаты, нотариусы и проч.); то есть те, кто трудится «на себя», а не на работодателя.

Нередко бывает так, что один и тот же человек подходит сразу под несколько приведенных выше определений. В этом случае страховые взносы нужно платить по каждому основанию. Самый распространенный пример — индивидуальный предприниматель, который трудится «на себя» и при этом имеет штат наемных работников. Такой ИП должен отдельно начислить взносы на собственные доходы и отдельно — на зарплату работников.

ООО «Чинара» начисляет взносы на выплаты, сделанные в адрес работников в рамках трудовых договоров. К таким выплатам относится, прежде всего, заработная плата, премии по итогам работы за месяц, квартал или год, а также отпускные и компенсация за неиспользованный отпуск.

Пенсионные и медицинские взносы начисляются на выплаты в пользу физических лиц, не состоящих в штате, если такие выплаты сделаны в рамках авторских или гражданско-правовых договоров. Тут есть исключение: заказчик работ или услуг освобождается от обязанности начислять взносы в случае, когда подрядчик имеет статус ИП и платит взносы «за себя». Также под взносы не попадают суммы, выданные гражданину за приобретенное или арендованное у него имущество или имущественные права (например, взносы не начисляются на суммы, выплаченные при аренде личного автомобиля сотрудника).

Взносы в ФСС по страхованию на случай временной нетрудоспособности и в связи с материнством не начисляются на выплаты по любым гражданско-правовым договорам (в том числе по авторским и договорам подряда).

Взносы в ФСС на «травматизм» с выплат по гражданско-правовым договорам начисляются только в случае, если уплата взносов предусмотрена самим договором.

Для учета страховых взносов планом счетов предусмотрен 69 счет и субсчета к нему.

К субсчетам первого порядка открывают субсчета второго порядка, чтобы отдельно выделить взносы в ПФР, в ФФОМС, а также взносы в ФСС на случай болезни и материнства, и взносы от несчастных случаев на производстве. Начисленные взносы отражают по кредиту этих субсчетов в корреспонденции с дебетом счетов учета затрат:

Дебет 20 (25, 26, 44 …) Кредит 69 субсчет «ОПС» — начислены взносы в ПФР;

Дебет 20 (25, 26, 44 …) Кредит 69 субсчет «Расчеты с федеральным ФОМС» — начислены взносы в Федеральный фонд обязательного медицинского страхования;

Дебет 20 (25, 26, 44 …) Кредит 69 субсчет «Расчеты с ФСС по взносам на случай временной нетрудоспособности и материнства» — начислены взносы в ФСС на случай временной нетрудоспособности и материнства;

Дебет 20 (25, 26, 44 …) Кредит 69 субсчет «Расчеты с ФСС по взносам от несчастных случаев и профзаболеваний» — начислены страховые взносы в ФСС РФ от несчастных случаев на производстве.

Уплаченные взносы в ООО «Чинара» отражаются по дебету субсчетов счета 69 «Расчеты по социальному страхованию и обеспечению» и кредиту счета 51 «Расчетный счет»:

Дебет 69 субсчет «ОПС» Кредит 51 «Расчетный счет» — уплачены взносы в ПФР на страховую часть пенсии;

Дебет 69 субсчет «Расчеты с ФФОМС» Кредит 51 «Расчетный счет» — уплачены взносы в ФФОМС;

Дебет 69 субсчет «Расчеты с ФСС по взносам на случай временной нетрудоспособности и материнства» Кредит 51 «Расчетный счет» — уплачены взносы в ФСС на случай временной нетрудоспособности и материнства;

Дебет 69 «Расчеты с ФСС по взносам от несчастных случаев и профзаболеваний» Кредит 51 «Расчетный счет» — уплачены страховые взносы в ФСС РФ от несчастных случаев на производстве.

В соответствии с пп.1 п.1 ст. 264 НК РФ к прочим расходам, связанным с производством и реализацией, относятся расходы, в том числе:

«Суммы налогов и сборов, таможенных пошлин и сборов, страховых взносов в Пенсионный фонд Российской Федерации на обязательное пенсионное страхование, в Фонд социального страхования Российской Федерации на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, в Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования на обязательное медицинское страхование, начисленные в установленном законодательством Российской Федерации порядке, за исключением перечисленных в статье 270 настоящего Кодекса».

В ст. 270 НК РФ не содержится положений, не позволяющих учесть при налогообложении прибыли страховые взносы, начисленные на выплаты и вознаграждения, которые не признаются расходами в целях гл. 25 НК РФ.

Таким образом, расходы в виде страховых взносов на обязательное пенсионное, социальное и медицинское страхование, в том числе начисленных на выплаты, не принимаемые в состав расходов по налогу на прибыль организаций, учитываются в составе прочих расходов на основании п.1 ст. 264 НК РФ.

Отчетность во внебюджетные фонды в ООО «Чинара» по своей сути аналогична налоговой отчетности и отличается лишь тем, что представляется не в налоговую инспекцию, а, соответственно, в отделения Пенсионного фонда РФ и филиалы Фонда социального страхования. При этом, если в ФСС РФ представляется отчетность, непосредственно относящаяся к данному фонду — по страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, а также взносы по социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, то в ПФ РФ необходимо подавать отчетность и по страховым страховых взносов на обязательное пенсионное страхование, и по страховым взносам на обязательное медицинское страхование (поскольку по закону именно Пенсионный фонд, а не Фонд обязательного медицинского страхования, является органом, на который возложен контроль за уплатой данных взносов).

В отличие от деклараций и расчетов по налогам, в государственные внебюджетные фонды представляется отчетность не за налоговый и отчетные периода, а за расчетный и отчетные периоды.

Проводки отчисления во внебюджетные фонды

Расчетным периодом по страховым взносам признается календарный год. Отчетными периодами признаются первый квартал, полугодие, девять месяцев календарного года, календарный год.

Согласно федеральному закону от 24.07.2009 No 212-ФЗ (с последующими изменениями) "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования" плательщики страховых взносов, производящие выплаты физическим лицам (заработную плату и др. облагаемые страховыми взносами выплаты) ежеквартально представляют в орган контроля за уплатой страховых взносов по месту своего учета следующую отчетность:

1) до 1-го числа второго календарного месяца, следующего за отчетным периодом, в территориальный орган Пенсионного фонда Российской Федерации — расчет по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование в Пенсионный фонд Российской Федерации и на обязательное медицинское страхование в фонды обязательного медицинского страхования;

2) до 15-го числа календарного месяца, следующего за отчетным периодом, в территориальный орган Фонда социального страхования Российской Федерации — Расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения.

Плательщики страховых взносов, у которых среднесписочная численность физических лиц, в пользу которых производятся выплаты и иные вознаграждения, за предшествующий расчетный период превышает 50 человек, а также вновь созданные (в том числе при реорганизации) организации, у которых численность указанных физических лиц превышает данный предел, представляют расчеты в соответствующие внебюджетные фонды по установленным форматам только в электронной форме с электронной цифровой подписью (в соответствии с Федеральным законом от 10 января 2002 года 1-ФЗ "Об электронной цифровой подписи"), если иной порядок представления сведений, отнесенных к государственной тайне, не предусмотрен законодательством Российской Федерации.

Расчеты, выполненные на бумажных носителях, могут быть представлены лично, через представителя или путем отправки по почте — в том же порядке, что и "бумажная" налоговая отчетность.

Аналогично отчету по форме 2-НДФЛ, представляемому в налоговые органы налоговыми агентами, существует вид отчетности в Пенсионный фонд, которую недопустимо высылать по почте — это индивидуальные сведения о застрахованных лицах.

Индивидуальные сведения могут быть представлены:

— в бумажном виде при сопровождении магнитного носителя, содержащего электронные формы документов персонифицированного учета;

— в электронном виде по ТКС, заверенные электронной цифровой подписью и зашифрованные средством криптографической защиты информации.

Индивидуальные сведения представляются страхователями (организациями и индивидуальными предпринимателями) ежегодно, до 1 марта года, следующего за расчетным периодом.

Помимо вышеперечисленной отчетности, плательщики страховых взносов "от несчастных случаев" в Фонд социального страхования, ежегодно обязаны подтверждать свой основной вид деятельности с целью отнесения их к определенному классу профессионального риска, для каждого из готовых установлен свой тариф данных страховых взносов. Для этого страхователи ежегодно в срок до 15 апреля представляют в исполнительный орган Фонда по месту своей регистрации следующие документы:

— заявление о подтверждении основного вида экономической деятельности по форме согласно приложению N 1 к настоящему Порядку;

— справку-подтверждение основного вида экономической деятельности по форме согласно приложению N 2 к настоящему Порядку;

— копию пояснительной записки к бухгалтерскому балансу за предыдущий год (кроме страхователей — субъектов малого предпринимательства);

— копии лицензий (для страхователей, осуществляющих виды деятельности, подлежащие обязательному лицензированию).

Исполнительный орган Фонда социального страхования в двухнедельный срок с даты представления документов уведомляет страхователя об установленном ему с начала текущего года размере страхового тарифа, соответствующем классу профессионального риска основного вида его экономической деятельности.

Если страхователь, осуществляющий свою деятельность по нескольким видам экономической деятельности, до 15 апреля не представил вышеперечисленные документы, исполнительный орган ФСС относит данного страхователя к тому виду экономической деятельности, который имеет наиболее высокий класс профессионального риска из осуществляемых им видов экономической деятельности, и в срок до 1 мая уведомляет страхователя об установленном с начала текущего года размере страхового тарифа, соответствующем этому классу профессионального риска.

Основной вид экономической деятельности вновь созданных страхователей, которые не осуществляли свою деятельность в предыдущем году, не требует подтверждения в первый год их деятельности.

Заключение

Практический опыт дает закрепление, расширение, углубление и систематизацию знанию, полученных при освоении специальных дисциплин.

При прохождении практики, по специальности «Экономика и бухгалтерский учет», у меня сформировались системные навыки профессиональных знаний и умений, самостоятельной работы в области кассовых и расчетных операций предприятия.

В процессе прохождения производственной практики мы проделали следующую работу: изучили организацию расчетов с бюджетом по федеральным налогам; специальные налоговые режимы; изучение начисления и перечисления страховых взносов во внебюджетные фонды в ООО «Чинара».

Результаты выполненной работы были занесены в дневник практики.

Все хозяйственные операции оформляются в ООО «Чинара» оправдательными документами. Первичные учетные документы (счет, товарная накладная, товарно-транспортная накладная, счет-фактура и другие) оформлены с учетом предъявляемых требований. Бухгалтерский учет ведется с учетом требований Положения о бухгалтерском учете и бухгалтерской отчетности в РФ, других нормативных документов. Фактическое состояние учета соответствует предусмотренному учетной политикой порядку: все хозяйственные операции, полностью и своевременно регистрируются в бухгалтерском учете, данные аналитического учета соответствуют оборотам и остаткам по счетам синтетического учета на первое число каждого месяца.

Список использованной литературы

1. Положение по бухгалтерскому учету "Учетная политика организации" (ПБУ 1/2008)

2. Положение по бухгалтерскому учету "Бухгалтерская отчетность организации" (ПБУ 4/99).

3. Положение по бухгалтерскому учету "Учет материально-производственных запасов" ПБУ 5/01.

4. Положение по бухгалтерскому учету "Учет основных средств" ПБУ 6/01.

5. Положение по бухгалтерскому учету "Доходы организации" ПБУ 9/99.

6. Положение по бухгалтерскому учету "Расходы организации" ПБУ 10/99.

7. Положение по бухгалтерскому учету "Учет нематериальных активов" (ПБУ 14/2007).

8. Положение по бухгалтерскому учету "Учет расчетов по налогу на прибыль организаций" ПБУ 18/02.

9. Положение по бухгалтерскому учету "Учет финансовых вложений" ПБУ 19/02.

10. Положение по бухгалтерскому учету "Исправление ошибок в бухгалтерском учете и отчетности" (ПБУ 22/2010).

11. Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации.

ПРИЛОЖЕНИЯ

©2015-2018 poisk-ru.ru

Все права принадлежать их авторам. Данный сайт не претендует на авторства, а предоставляет бесплатное использование.

Нарушение авторских прав и Нарушение персональных данных

Тема 11. Страховые взносы во внебюджетные фонды

С 1 января 2010 в России введены новые страховые взносы на отдельные виды обязательного соц.страхования. Они заменили ЕСН, который с начала 2010 года отменён. Основой для уплаты новых страховых взносов является ФЗ №213-ФЗ от 24.07.09г., №212-ФЗ

В связи с отменой ЕСН с 2010 года уплачивается 3 вида страховых взносов:

-страховые взносы на обязательное пенсионное страхование

-страховые взносы на обязательное социальное страхование по временной нетрудоспособности и в связи с материнством

-страховые взносы на медицинское страхование

Основным правовым актом является закон №212-ФЗ.

Страховые взносы во внебюджетные фонды в 2018

НК РФ к ним не применяется.

Контроль за исчислением и уплатой страховых взносов осуществляют 2 государственных внебюджетных фонда:

-ПФ РФ – взносы на пенсионное и медицинское страхование;

— ФСС РФ – взносы по нетрудоспособности и материнству.

Плательщики страховых взносов:

1.Лица,производящие выплаты физическим лицам по трудовым и гражданско-правовым договорам

а) организации

б) ИП

в) физические лица

2.ИП, адвокаты, нотариусы, занимающиеся частной практикой и уплачивающие взносы за себя.

Организации и предприниматели, которые применяют специальные режимы (ЕСХН, УСН, ЕНВД) от уплаты страховых взносов не освобождаются. Для них установлены пониженные тарифы в ПФ РФ и нулевые тарифы в ФСС, ФОМС.

Объектом налогообложения страховыми взносами для плательщиков-работодателей являются выплаты и вознаграждения в пользу физических лиц.

Выплаты, которые не облагаются страховыми взносами:

1) Государственные пособия в т.ч. пособия по безработице;

2) выплаты физическим лицам за рамками трудовых и гражданско-правовых договоров;

3) компенсационные выплаты в пределах норм;

4)материальная помощь членам семьи в связи со смертью родственников

5) единовременная материальная помощь при рождении ребёнка (до 1 года, не более 50 тыс. руб.)

6) средний заработок беременным женщинам за дни нахождения на диспансерном обследовании;

7) средний заработок за время призыва на военные сборы;

8) материальная помощь работникам не более 4 тыс. руб. за год;

9) компенсация за неиспользованный отпуск уплаченная при увольнении.

База для исчисления страховых взносов определяется по каждому физическому лицу отдельно за каждый месяц нарастающим итогом. Для расчёта базы нужно из общей суммы всех выплат физическому лицу вычесть вознаграждения, которые освобождаются от обложения страховыми взносами.

Тарифы страховых взносов

Страховые тарифы — размер страхового взноса на единицу измерения базы для начисления страховых взносов.

Они устанавливаются в зависимости от категорий плательщиков и бывают общие и пониженные.

Общие страховые взносы(общий режим,УСН,ЕНВД) 2015г.:

1. ПФР

Суммы выплат не превышают 711 тыс. руб.

а) для лиц 1966 года рождения и старше — страховая часть пенсии — 22%,накопительной части пенсии нет;

б) для лиц 1967года рождения и моложе — страховая часть -16%,накопительная- 6%

С сумм выплат больше 711 тыс. руб. взносы в

ПФР- 10%;

2. ФСС

Суммы выплат не превышают 670 тыс.руб. -2,9%;

Суммы выплат превышают 670 тыс. руб. — 0%

3. ФОМС-5,1%.

Итого 30%

Пониженные страховые взносы(инвалиды, общественные организации, ЕСХН, сельхозпроизводители)

1. ПФР – 20%

2. ФСС – 0%

3. ФОМС — 0%

Итого 20%

Страховые взносы для плательщиков, не производящих выплаты физическим лицам (ИП, нотариусы):

ПФР -26%,ФОМС – 5,1%,ФСС добровольное — 2,9%.

МРОТ 2015г. — 5965руб.

Взносы в ПФР = МРОТ × 26% × 12 мес. = 18610,8руб.

Взносы в ФОМС = МРОТ ×5,1% × 12 мес. = 3650,58руб

Взносы в ФСС = МРОТ × 2,9% × 12мес. = 2075,82руб.

Расчётный период по страховым взносам – календарный год. Отчётный период – квартал,полугодие,9 месяцев, год. В течение года страхователь уплачивает страховые взносы в виде ежемесячных обязательных платежей в срок не позднее 15 числа месяца, следующего за отчётным.

Плательщики стразовых взносов ежеквартально предоставляют в органы контроля по месту своего учёта следующие виды отчётности:

-до 1 числа второго календарного месяца, следующего за отчётным периодом, в ПФР,ФОМС- расчёт по начисленным и уплаченным страховым взносам;

-до 15 числа календарного месяца, следующего за отчётным, в ФСС — расчёт по начисленным и уплаченным взносам.

Уплата страховых взносов осуществляется отдельными расчётными документами, направленными в ПФР,ФСС,ФОМС на соответствующие счета федерального казначейства.

Тема 12. Земельный налог(местный налог)

Налогоплательщики: организации, ИП, физические лица, обладающие земельными участками на праве собственности, праве постоянного(бессрочного) пользования или на праве пожизненного наследования владения.

Объект налогообложения: земельные участки, расположенные в пределах муниципального образования, на территории которого введён налог.

Не признаются объектом налогообложения:

-земельные участки, занятые особо ценными объектами культурного наследия, заповедники и т.д.;

-земельные участки в пределах лесного фонда;

-земельные участки, находящиеся в государственной собственности, водные бассейны;

Налоговая база – кадастровая стоимость земельного участка по состоянию на 1.01.

года, является налоговым периодом. Организации определяют налоговую базу самостоятельно на основании сведений государственного кадастра о каждом земельном участке, принадлежащем им на праве собственности или постоянного пользования.

Налоговая база налога на землю физическим лицам определяется НО. Для отдельных категорий налогоплательщиков (героев СССР, РФ, кавалеров ордена славы, инвалидов) налоговая база уменьшается на сумму 10 тыс.руб.на 1 плательщика.

Налоговый период — календарный год

Отчётный период – квартал, полугодие, 9 мес., год.

Ставки налога:

1.0,3% — в отношении земельных участков, относящихся к землям с\х назначения, занятых жилым фондом;

2.1.5% — в отношении прочих земельных участков.

Порядок и сроки уплаты

Налогоплательщики – физические лица уплачивают налог на основании налогового уведомления, направленного НО. Налогоплательщики-организации и ИП предоставляют налоговые декларации не позднее 1.02 следующего года.

Предыдущая3456789101112131415161718Следующая

Дата добавления: 2015-12-08; просмотров: 393;