Краткосрочные и долгосрочные обязательства представляют собой привлеченный капитал компании и являются возможными будущими потерями экономических доходов при наличии принятых в прошлом обязательств по передаче в будущем материальных ценностей или по предоставлению услуг некоторому субъекту.

Краткосрочные обязательства

Краткосрочные обязательства представляют собой обязательства, которые предприятие должно погасить в течение года. Обычно они являются обязательствами, которые причитаются к погашению к определенной дате и обычно подлежат выполнению в течение 30 — 90 дней. Для поддержания хорошей репутации и успешной деятельности большинство предприятий должны иметь достаточные средства в своем распоряжении для своевременного погашения таких обязательств.

Краткосрочные обязательства — кредиторская задолженность

Кредиторская задолженность показывает потребности в товарах или материалах, приобретаемых на условиях кредита и не оплаченные на дату балансового отчета. При изучении балансовых отчетов небольших компаний Вы будете часто обнаруживать, что пассивы в основном будут относиться к статье кредиторской задолженности. Поставщики, которые добросовестно осуществляют свою деятельность, рассчитывают, что их счета будут оплачиваться согласно определенным условиям продаж. Данные условия могут варьироваться от 30 до 90 дней (после даты выставления счета) плюс стимулирующие скидки в размере 1 процент или более, если платежи производятся ранее указанного времени. Причины стимулирующих скидок указаны в разделе кредиторской задолженности выше в данном руководстве. Компании, которые в состоянии часто получать банковские кредиты, часто показывают небольшую сумму кредиторской задолженности относительно всех прочих краткосрочных обязательств. Кредиты часто используются для покрытия обязательств по оплате материалов и товаров. Представленная значительная величина кредиторской задолженности при непогашенных кредитах может указывать на особые условия кредитов, предоставляемых поставщиков, или на неудачно выбранное время закупок.

Краткосрочные обязательства — заемные средства

Если предприятие привлекает средства из банка без гарантий, т.е. в качестве обеспечения кредита не вносятся никакие ценности, это является хорошим знаком. Он указывает на то, что у предприятия имеется альтернативный источник кредитования помимо поставщиков, и что предприятие отвечает строгим требованиям банка. С другой стороны, если кредит выдается под гарантии, т.е. считается обеспеченным (банк имеет право требования части или всех активов заемщика), невозвращение кредита может привести к тому, что банк удовлетворит свое право требования путем вступления во владение имуществом несостоятельного должника и его продажей. Некоторые компании имеют кредитную линию (лимит, до которого они могут осуществлять заимствования) в качестве клиента банка, что также рассматривается как низкий риск. Кредитная линия часто используется компанией во время пиковых сезонов продаж. Тем не менее, если у компании имеется кредитная линия, то с Вашей стороны было бы разумно выяснить сумму, исходя из которой осуществляется оценка компании банком. Банковские кредиты, перечисленные в разделе краткосрочных обязательств, подлежат погашению в течение года. Потребности в банковском заимствовании обычно будут увеличиваться по мере роста компании.

Краткосрочные обязательства — векселя к уплате

В данную категорию могут включаться заимствования компании у фирм и физических лиц, исключая банки. Это может делаться для удобства, или по причине недоступности банковского финансирования. Компания может также иметь кредитный договор с поставщиками в отношении товаров или материалов. Если у компании имеются неоплаченные векселя, и если она не относится к той отрасли промышленности, где они имеют традиционное хождение, это может указывать на неустойчивое финансовое положение.

Краткосрочные обязательства — прочие краткосрочные обязательства

В данной категории сводится вместе несколько статей. Поскольку предприятие приобретает задолженность путем покупки в кредит, денежных заимствований или тем, что несет расходы, данная статья служит для обобщения всех понесенных и неоплаченных расходов на время подготовки отчета. Эти задолженности должны быть погашены в течение года. Например, заработная плата рабочих и служащих, причитающаяся к выплате в период между последним днем выдачи заработной платы и датой балансового отчета, включается в данную категорию. Различные федеральные налоги, муниципальные налоги и налоги штата (на продажу, на имущество, платежи в фонд социального обеспечения и фонд занятости) представлены в статье "налоговые начисления". Здесь же могут быть представлены федеральные налоги и налоги штата на доход или на прибыль. Если в балансовом отчете не указано обязательство по уплате налогов, но заявляется прибыль, компания может занижать свою текущую задолженность.

Долгосрочные обязательства

Долгосрочные обязательства являются статьями, которые подлежат погашению более чем через 12 месяцев после даты балансового отчета. Даты погашения (сроки наступления платежа) могут доходить до 20 или более лет. В качестве примера можно привести закладные на недвижимое имущество. Обычно такие статьи погашаются ежегодными платежами.

Долгосрочные обязательства — прочие долгосрочные обязательства

В данной категории наиболее часто представлены ипотечные кредиты, обычно обеспеченные самим недвижимым имуществом, облигации или другие долгосрочные векселя к уплате. Облигации являются способом привлечения средств на длительный срок для крупных и хорошо зарекомендовавших себя компаний. Когда компания достаточно велика и финансово обеспечена, она иногда может привлекать заимствования на длительный срок без обеспечения. Когда это происходит, необеспеченные ценные бумаги с отсрочкой уплаты называются "долговыми обязательствами". При изучении необеспеченных долгосрочных векселей к уплате, Вам следует определить держателей векселей. (Такую информацию можно найти в примечаниях к отчету, подготовленных бухгалтером). Часто держателем векселей является владелец или руководители предприятия. Руководители корпорации могут также становиться кредиторами и получать проценты. С этой целью они могут просто предоставлять кредиты для корпорации. Они смогут взыскать оплату вместе с другими необеспеченными кредиторами в случае ликвидации. Тем не менее, иногда другие кредиторы могут потребовать, чтобы в случае банкротства кредиты должностного лица или акционера подлежат уплате последними при распределении активов. Денежные средства, вкладываемые акционерами, редко возвращаются при наступлении несостоятельности. Следует отметить, что некоторые аналитики относят кредиты должностного лица к категории краткосрочных обязательств, в первую очередь, когда схемы погашения отсутствуют.

Долгосрочные обязательства — доходы будущих периодов

Доход будущего периода может означать, что предприятие получило предоплату от заказчиков за работу, которая еще только подлежит выполнению. Поскольку завершенная работа по-прежнему причитается заказчику, предоплата переносится как пассив до момента завершения изготовления и доставки продукта, или же до момента возврата предоплаты заказчику. Некоторые предприятия требуют аванса или оплаты за работу по отдельному заказу, нестандартную работу или как знак добросовестности.

⇐ Предыдущая12345678910Следующая ⇒

Коротко:

- Назначение статьи: отражение информации о прочих обязательствах.

- Номер строки в балансе: 1450, 1550.

- Номер счета согласно плану счетов: Кредитовое сальдо 60, 62, 68, 69, 76, 86.

Содержание

- Подробно

- По какому признаку включать в состав баланса

- Распределение по срокам возникновения

- Пример отражения в балансе

- Краткосрочные и долгосрочные обязательства компании

- Как заполнить строку 1450

- Вопросы и ответы по теме

- Справочные материалы по теме

- Краткосрочные обязательства

- Технико-экономические показатели предприятия

- Что входит в долгосрочные и краткосрочные обязательства компании

- Мероприятия по оптимизации структуры баланса и улучшению использования активов ООО "Стройтехмаркет"

- Раздел IV «Долгосрочные обязательства»

Подробно

Прочими обязательствами называются несущественные показатели по расчетам с разными кредиторами. В данном случае для отражения в отчетности существенность — основной критерий отбора.

По какому признаку включать в состав баланса

Прочими обязательствами принято называть все, что не умещается в формат других статей бухгалтерского баланса и в то же время слишком незначительно, чтобы включать в отдельную строку.

Любая организация по окончании отчетного года обязана сдать финансовую отчетность по результатам своей экономической деятельности. Это Форма № 1 «Бухгалтерский баланс» с приложениями, Форма № 2 «Отчет о финансовых результатах» и другие. Из чего состоит баланс — описывается в ПБУ 4/99.

Баланс делится на две части:

- Активы.

- Пассивы.

В активах учитывается имущество предприятия, в пассивах — его обязательства перед сторонними и внутренними контрагентами. Существенные задолженности располагаются в специально отведенных для них строках. Несущественные показатели — в прочих обязательствах, которые собирают разнообразные данные бухгалтерии.

Примечание от автора! Уровень существенности устанавливается в 5%. Это означает, что показатель признается существенным, если без него информация в отчете будет нераскрытой. Сумма, которая по отношению к итогу раздела баланса меньше 5%, считается несущественной.

Распределение по срокам возникновения

Для отражения в отчетности обычно используется развернутое сальдо, чтобы можно было более полно раскрыть информацию.

В свою очередь прочие задолженности могут числиться:

- в разделе IV «Долгосрочные обязательства» -строка 1450;

- в разделе V «Краткосрочные обязательства» — строка 1550.

Как следует из названия разделов, отнести недоимки надо в зависимости от срока их возникновения:

- до 12 месяцев считаются краткосрочными;

- свыше 12 месяцев — это долгосрочные.

В прочих обязательствах собирается информация на конец отчетного периода, которая учитывается согласно утвержденному Плану счетов. Этот документ является рабочим руководством для бухгалтера. К краткосрочным прочим обязательствам можно отнести кредитовое сальдо:

При этом необходимо знать, что информация, скапливающаяся на 76-м счете, может относиться к другим строкам отчета, в зависимости от субсчета, и она не должна превышать существенный уровень. В противном случае сведения, отраженные на данном счете, должны быть включены в состав кредиторской задолженности.

Примечание от автора! Субсчета — это счета второго порядка, которые идут сразу за основным синтетическим счетом. Они характеризуют конкретное направление учета.

В состав краткосрочных прочих обязательств могут быть включены:

- долги перед инвесторами при освоении целевого финансирования;

- специальные фонды для покрытия текущих расходов (счет 82);

- депонированная заработная плата (счет 76.04);

- расчеты по претензиям (счет 76.02);

- расчеты по векселям;

- суммы НДС, принятые к вычету при поступлении предоплаты от покупателей (счет 76.АВ).

Суммы НДС с авансов не рекомендовано отражать в пассиве, так как они уменьшают итог баланса.

Погашение НДС с авансов, в отличие от прочих субсчетов, должно приводить информацию к свернутому виду. Так как в составе дебиторской задолженности находятся предоплаты, то кредитовое сальдо надо сворачивать на сумму по дебету 76.АВ «НДС, начисленный с авансов» и показывать результат в разделе «Оборотные активы» по статье «Прочие оборотные активы» Формы № 1.

Пример отражения в балансе

Например, у организации на конец года есть следующие остатки:

|

Номер счета в РСБУ |

Аналитическое субконто |

Сальдо по дебету на конец года |

Сальдо по кредиту на конец года |

|---|---|---|---|

|

76 |

Расчеты с разными дебиторами и кредиторами |

1 009 703,00 |

1 443 800,00 |

|

76.01 |

Расчеты по страхованию |

1 253,00 |

4 000,00 |

|

76.02 |

Расчеты по претензиям |

8 000,00 |

790 000,00 |

|

76.04 |

Депонированная заработная плата |

|

5 800,00 |

|

76.05 |

Расчеты с прочими поставщиками |

1 000 000,00 |

44 000,00 |

|

76.06 |

Расчеты с прочими покупателями, заказчиками |

450,00 |

600 000,00 |

|

ИТОГО свернуто |

|

|

434 097,00 |

Для отражения в строке 1550 надо взять только сальдо по кредиту счетов несущественных значений.

Краткосрочные и долгосрочные обязательства компании

Значит, в балансе будут отражаться:

4 000 + 5 800 + 44 000 = 53 800 рублей.

Примечание от автора! Надо помнить, что в баланс суммы попадают в формате тысяч, то есть 54 т.

р. Это обстоятельство регулируется Приказом Минфина № 66н по кодам ОКЕИ.

Как заполнить строку 1450

Для того чтобы заполнить строку 1450, необходимо определиться, какие несущественные обязательства можно отнести к долгосрочным. К ним может принадлежать кредиторская задолженность по счетам:

Для отражения кредиторской задолженности в балансе предусмотрена специально отведенная строка 1420. Но в данной строке должна показываться только краткосрочная задолженность. Поэтому расчеты с кредиторами, которые могут относиться к долгосрочным (при условии несущественности), учитывают в числе прочих обязательств. Недоимки, которые считаются долгосрочными:

- Отсрочка или рассрочка по уплате налогов, сборов, страховых взносов.

- Инвестиционный кредит по налогам.

- Реструктуризация долгов перед фондами.

- Долги по коммерческим кредитам.

- Обязательство перед инвестором в случае, если должник является застройщиком.

Примечание от автора! Существенные долгосрочные обязательства должны отражаться отдельной строкой. Если она не предусмотрена в форме № 1, то нужно добавить ее самостоятельно.

Для расшифровки данных баланса предприятия используют Пояснения, которые оформляются в Приложении № 3 к Приказу Минфина России № 66н. Состав строки 1450 может частично расшифровываться в таблице 5.3 «Наличие и движение кредиторской задолженности» в части долгосрочных обязательств.

Финансовому анализу указанные обязательства не подлежат по причине своей несущественности. Можно анализировать только их соотношение в сравнении с прочими статьями раздела баланса. Это возможно при следующей формуле:

- Строка 1450 / сумму строк раздела IV * 100.

- Строка 1550 / сумму строк раздела V * 100.

Таким образом, можно увидеть процентное соотношение прочих обязательств по сравнению с другими статьями.

Заодно это помогает выяснить, действительно ли указанные показатели соблюдают уровень несущественности.

Предприятию необходимо показать в отчете все свои суммы, максимально раскрывая финансовую информацию, поэтому даже самые незначительные цифры должны быть учтены.

Вопросы и ответы по теме

По материалу пока еще не задан ни один вопрос, у вас есть возможность сделать это первым

Справочные материалы по теме

Долгосрочные обязательства увеличились на 16182 тыс. руб., за счет того, что на эту же сумму увеличились отложенные налоговые обязательства.

Как уже было сказано выше, имущество предприятия возросло в основном за счет увеличения оборотных активов, которые в свою очередь увеличились в основном за счет роста дебиторской задолженности на 272510 тыс. руб., запасов на 60353 тыс. руб. и увеличения НДС по приобретенным ценностям на 43747 тыс. руб. Краткосрочные финансовые вложения и денежные средства снизились на 42191 тыс. руб. и 895 тыс. руб. соответственно.

Обратимся к запасам. Их величина возросла благодаря росту запасов сырья, материалов и других аналогичных ценностей на 49949 тыс. руб., росту затрат в незавершенном производстве на 12725 тыс. руб.

Краткосрочные обязательства

Готовая продукция и расходы будущих периодов уменьшились на 2696 и 375 тыс. руб. соответственно.

Проанализировав изменения в структуре источников имущества предприятия и самого имущества, за рассматриваемый период практически не произошло перераспределение в структуре источников имущества предприятия.

На начало отчетного периода удельный вес собственного капитала в итоге баланса составлял 82,22 %, а доля заемного капитала была равна 17,78 %, то на конец отчетного периода доля собственного капитала составляла в итоге баланса уже 82,94 %, а удельный вес заемного капитала вырос до 17,06 %. Эти изменения произошли в виду снижения кредиторской задолженности, темп роста которой составляет 91,06%. Наибольшую долю в составе собственного капитала занимает добавочный капитал (81,43%), к концу года он снизился на 11,57%.

В структуре заемного капитала наибольший удельный вес принадлежит кредиторской задолженности (12,86%), к концу года она снизилась на 2,74% .

Наибольший удельный вес в структуре внеоборотных активов принадлежит основным средствам (48%) и долгосрочным финансовым вложениям (44,31%), причем основные средства претерпели изменение в сторону увеличения на 0,78%, а долгосрочные финансовые вложения снизились на 1,24%.

Анализ финансовой устойчивости предприятия

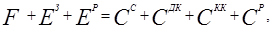

Следующей важной задачей анализа финансового состояния является исследование абсолютных показателей финансовой устойчивости предприятия. В определении этих показателей решающее значение имеет составление балансовой модели, которая в условиях рынка имеет следующий вид:

где  — внеоборотные активы (итог I раздела актива баланса);

— внеоборотные активы (итог I раздела актива баланса);

— запасы, НДС по приобретенным ценностям и прочие активы (из II раздела актива баланса);

— запасы, НДС по приобретенным ценностям и прочие активы (из II раздела актива баланса);

-денежные средства, краткосрочные финансовые вложения, дебиторская задолженность (из II раздела актива баланса);

-денежные средства, краткосрочные финансовые вложения, дебиторская задолженность (из II раздела актива баланса);

— капитал и резервы (итог III раздела пассива баланса);

— капитал и резервы (итог III раздела пассива баланса);

— долгосрочные обязательства (итог IV раздела пассива баланса);

— долгосрочные обязательства (итог IV раздела пассива баланса);

— краткосрочные займы и кредиты (из V раздела пассива баланса);

— краткосрочные займы и кредиты (из V раздела пассива баланса);

— кредиторская задолженность и прочие пассивы (итог V раздела пассива баланса за минусом

— кредиторская задолженность и прочие пассивы (итог V раздела пассива баланса за минусом  ).

).

Перейти на страницу:

123 45678

Технико-экономические показатели предприятия

Долгосрочные обязательства за период уменьшились на 2 887 тыс. руб., за счет снижения прочих долгосрочных обязательств.

Задачей анализа финансовой устойчивости является оценка величины и структуры активов и пассивов. Это необходимо, чтобы ответить на вопросы: насколько организация независима с финансовой точки зрения, растет или снижается уровень этой независимости и отвечает ли состояние его активов и пассивов задачам ее финансово-хозяйственной деятельности.

В таблице 3.5 приведены абсолютные показатели финансовой устойчивости ООО Компании «Виолет».

Таблица 3. 5 — Абсолютные показатели финансовой устойчивости ООО Компании «Виолет» за 2010-2011 годы, тыс. руб.

Что входит в долгосрочные и краткосрочные обязательства компании

|

Показатель |

На 31.12.10г |

На 31.12.11г. |

Абсолютные отклонения |

|

Капитал и резервы |

56 736 |

73 704 |

129,9 |

|

Внеоборотные активы |

348 |

327 |

94,0 |

|

Фактическое наличие собственных оборотных средств |

56 388 |

73 377 |

130,1 |

|

Долгосрочные ссуды |

18 574 |

15 687 |

84,5 |

|

Собственные и долгосрочные средства |

74 962 |

89 064 |

118,8 |

|

Краткосрочные пассивы |

43390 |

22125 |

51,0 |

|

Общая сумма собственных и заемных средств |

118352 |

111189 |

93,9 |

|

Производственные запасы и затраты |

58217 |

52422 |

90,0 |

|

Излишек, недостаток собственных оборотных средств |

-1829 |

20955 |

-1145,7 |

|

Излишек, недостаток собственных и долгосрочных источников |

16745 |

36642 |

218,8 |

|

Излишек, недостаток всех источников |

60135 |

58767 |

97,7 |

|

Тип финансового положения |

Устойчивое |

Устойчивое |

Из таблицы 3. 5 следует, что за анализируемый период у предприятия произошло увеличение капитала и резервов на 29,9%., снижение внеоборотных активов произошло на 6 %. Отмечается тенденция роста собственного оборотного капитала, на конец 2011 года собственные оборотные средства составляли 73 377 тыс. руб.

Перейти на страницу: 123456 7891011

Публикации и статьи

Экономическое обоснование модернизации реактора смешения

Организация производства представляет собой научно обоснованную систему объединения и сочетания элементов производства во времени и в пространстве с целью достижения поставленных целей. Основными задачами организации производства являются сокращение длительности производств …

Анализ и пути повышения производительности труда и его платы в ООО Хлебный Дом

Экономический потенциал страны, национальное богатство и качество жизни определяются главным образом состоянием трудовых ресурсов, уровнем развития трудового и человеческого потенциала. В связи с этим анализ трудовых ресурсов, производительности труда и ее оплаты особенно а …

Мероприятия по оптимизации структуры баланса и улучшению использования активов ООО "Стройтехмаркет"

а) Уменьшение доли краткосрочных обязательств в пассивах организации (в данном случае на 4 797 тыс. руб.). Это подразумевает перевод части краткосрочной задолженности в долгосрочную (т.е. привлечение долгосрочных кредитов и займов взамен краткосрочных).

б) Увеличение доли ликвидных (оборотных) активов за счет снижения доли внеоборотных активов. Например, за счет продажи ненужных, непрофильных, неиспользуемых основных средств.

Кроме того, повысить ликвидность (платежеспособность) ООО «Стройтехмаркет» можно через ускорение оборачиваемости активов. Оборачиваемость активов во многом зависит от производственного цикла. Сокращение цикла позволяет менее ликвидным активам (запасам) быстрее превращаться в высоколиквидные активы (дебиторскую задолженность, денежные средства). Это повышает способность организации рассчитываться по своим обязательствам. Повысить оборачиваемость позволяет не только ускорение самого производственного процесса (или процесса выполнения работ и оказания услуг), но и ужесточение платежной дисциплины покупателей — снижение периода взыскания дебиторской задолженности. За последний год оборачиваемость дебиторской задолженности ООО "Стройтехмаркет" составляет 35 дней (это среднее расчетное количество дней, которое проходит с момента возникновения задолженности покупателей до момента ее погашения).

Стоимостное выражение статьи актива баланса учувствуют также и в расчете коэффициентов быстрой и абсолютной ликвидности, которые были рассчитаны для ООО «Стройтехмаркет» в динамике для проверки платежеспособности на более короткий период. Коэффициент быстрой ликвидности показывает достаточность ликвидных активов — краткосрочной дебиторской задолженности, финансовых вложений и денежных средств — в сравнении с краткосрочными обязательствами. То есть, если коэффициент текущей ликвидности рассчитывался с использованием всех оборотных активов, то здесь из них исключаются наименее ликвидные — запасы. В отличие от коэффициента быстрой ликвидности, коэффициент абсолютной ликвидности измеряет достаточность наиболее ликвидных активов — краткосрочных финансовых вложений и денежных средств.

Значение показателей быстрой и абсолютной ликвидности анализируемой компании сигнализируют о риске утраты платежеспособности уже в краткосрочном периоде. Необходимым условием для нормального ведения текущих расчетов с поставщиками и подрядчиками, персоналом, бюджетом следует назвать наличие достаточного остатка денежных средств.

Показатели быстрой и абсолютной можно повысить следующим образом:

.

Раздел IV «Долгосрочные обязательства»

Уменьшить текущую кредиторскую задолженность организации, в том числе за счет изменения источников финансирования в пользу долгосрочных заимствований.

. Снизить долю менее ликвидных активов, переведя их в более ликвидные. Например, уменьшить период отсрочки платежей для покупателей (повысить оборачиваемость дебиторской задолженности), реализовать излишние запасы или постепенно сократить их уровень, избавиться от неиспользуемых основных средств.

Таблица 22 — Возможности нормализации значений коэффициентов ликвидности в ООО «Стройтехмаркет»

|

Коэффициент ликвидности |

Значение показателя у ООО "Стройтехмаркет" на 31.12.2010 |

Мероприятия с целью нормализации значений коэффициентов ликвидности |

|

|

ВАРИАНТ 1 сократить краткосрочные обязательства на, тыс. руб. |

ВАРИАНТ 2 или увеличить высоколиквидные активы на, тыс. руб. |

||

|

Быстрая ликвидность (норма 1) |

0,64 |

2 812 |

2 812 |

|

Абсолютная ликвидность (норма 0,2) |

0,07 |

5 129 |

1 026 |

Перейти на страницу: 123 45678

Еще статьи по экономике

Место и роль государства в регулировании рыночной экономики

Регулирование экономики осуществлялось и осуществляется в настоящее время во всех странах мира, в том числе и в развитых странах. Не может быть создана эффективная рыночная эк …

Технико-экономическое обоснование и создание электроэрозионного участка по обработке металлических деталей

Одним из основных и важнейших условий технического прогресса любой из отраслей техники и промышленности является наряду с применением новых идей и новых материалов также и при …

Стратегия развития Республики Дагестан

Актуальность темы исследования. Современные российские экономические преобразования проходят сложные трансформационные изменения, целью которых является построение конкурен …

.