Содержание

- Может ли ИП работать без расчетного счета

- ИП без расчетного счета в банке вызывают подозрения

- Какие ИП могут работать без расчетного счета

- ИП и расчетный счет

- Может ли ИП работать без расчетного счета

- Обязательно ли открывать расчетный счет в банке

- Нужен ли расчетный счет ИП при УСН

- Нужен ли расчетный счет при ЕНВД

- Обязательно ли открывать расчетный счет для ИП

- Может ли ИП работать без расчётного счёта, используя личный счёт физлица

- Должен ли ИП иметь расчетный счет по закону

- Зачем ИП открывать расчетный счет

- Деятельность ИП без расчетного счета

- Расчетный счет для индивидуального предпринимателя

- Плюсы и минусы расчетного счета

- Изучаем условия банков

- Документы и открытие счета

- Нужно ли открывать расчётный счёт для ИП

Может ли ИП работать без расчетного счета

Законодательство не запрещает ИП работать без расчетного счета в 2017 году. Только есть ограничения. Например, сумма каждого расчетного счета, который проводит компания, не должна превышать 100 тысяч рублей. Разберемся в остальных ограничениях, которые есть у ИП без расчетного счета.

ИП без расчетного счета в банке вызывают подозрения

ИП — это физическое лицо, которое работает сам на себя. Чтобы стать ИП, физическое лицо должно зарегистрировать себя или компанию в налоговой и фондах.

Расчетный счет — это счет, который банк открывает юридическим лицам. Расчетный счет нужен, чтобы проводить различные банковские операции. Владелец счета ограничен законом 115 ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

По инструкции ЦБ № 153-И индивидуальные предприниматели не могу проводить банковские операции компании по личному счету. Если банк поймет, что денежный перевод связан с предпринимательством, то заблокирует операцию.

Затем служба безопасности банка будет выяснять откуда эти средства. По закону 115 ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма», банк обязан проверить крупные переводы денег физическим лицам. Если перевод совершает компания на расчетный счет ИП, то у банка не будет вопросов. Если предприниматель не будет платить налоги с доходов, то им заинтересуется налоговая.

Если клиенты будут переводить деньги на личный счет предпринимателя, то ФНС будет облагать налогом все поступления на счет. Например, вы получаете компенсацию за оплату детского сада на тот же счет, на который приходят деньги от клиентов. ФНС учтет все средства, как доход от бизнеса и возьмет налог и с компенсации, и с доходов. В этом случае ИП должен иметь расчетный счет.

Какие ИП могут работать без расчетного счета

Можно работать и без расчетного счета. Например:

- заключать сделки до 100 тысяч рублей. А если сделка выше 100 тысяч, а у предпринимателя нет расчетного счета, то придется отказываться от договора. Или, например, предприниматель нашел хороший офис по подходящей ему цене — 15 тысяч рублей в месяц. Арендодатель специально делает цены ниже, потому что заключает договор аренды на год, а все счета проводит только по безналичному расчету. Цена за год равна 180 тысячам, и если у предпринимателя нет расчетного счета, то он не сможет арендовать этот офис;

- переводить оплату партнерам через банк по квитанции. Можно разбить большую сумму на несколько квитанций, что в каждой сумма была не больше 100 тысяч рублей. Идти с этими бланками в банк, отстоять в очереди и ждать, когда операционист проведет платеж. Если использовать этот метод, то придется потратить время на дорогу в банк, на ожидание в очереди и у операциониста.

Получается, что работать без счета неудобно.

Но некоторые предприниматели могут работать без расчетного счета. Это ИП, которые работают с физическими лицами за наличный расчет, например, те, кто:

- занимается мелкой торговлей и закупает товар за наличные;

- стрижет и бреет физических лиц;

- ремонтирует одежду и обувь физическим лицам.

ИП и расчетный счет

Предприниматели, у которых есть расчетный счет могут:

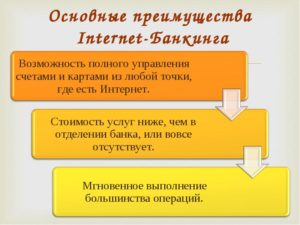

- проводить платежи через личный кабинет в онлайн-банкинге в любое время;

- принимать оплату по картам или платежками;

- расширить круг партнеров;

- не переживать, где хранить наличные.

Ведение счета в банке в среднем стоит 1000 рублей. Цена зависит от тарифа, который выберет предприниматель. Некоторые банки предлагают вести счет бесплатно в течение какого-то времени, например, полгода.

Может ли ИП работать без расчетного счета

Нормативные документы, регулирующие правовые аспекты деятельности индивидуальных предпринимателей, не содержат требования обязательно открывать расчетный счет. Однако, принимая решение о работе без счета, ИП должен четко понимать его последствия.

Нормативные документы, регулирующие правовые аспекты деятельности индивидуальных предпринимателей, не содержат требования обязательно открывать расчетный счет. Однако, принимая решение о работе без счета, ИП должен четко понимать его последствия.

Содержание [Скрыть]

Во-первых, действующее в стране законодательство существенно ограничивает размер наличных расчетов по одному договору. Максимальная сумма таких платежей не должна быть больше 100 тыс. рублей. Во-вторых, далеко не каждый потенциальный партнер, будь это ИП или ООО, согласиться работать с предпринимателем, не имеющим расчетного счета.

Важно учитывать и тот факт, что наличие счета имеет не только чисто функциональное значение, но и повышает статус бизнесмена.

Достаточно часто ИП принимает решение использовать для платежей личный счет, открытый в статусе физического лица до регистрации в качестве предпринимателя. Такой вариант позволит в полной мере использовать преимущества безналичных расчетов, однако, может привести тому, что возникнут серьезные проблемы во взаимоотношениях с налоговыми органами. Дело том, что они не воспринимают расходы, понесенные с личного счета, как относящиеся к предпринимательской деятельности, в результате чего увеличивается налогооблагаемая база.

Обязательно ли открывать расчетный счет в банке

Отвечая на вопрос, зачем открывать счет в банке для ИП, предприниматель должен четко понимать, что, с точки зрения сегодняшнего российского законодательства, эта процедура вовсе не относится к обязательным.

При этом, исходя из интересов эффективности и развития собственного бизнеса, открытие расчетного счета вполне целесообразно. Главными преимуществами этого выступают:

- ведение финансовых операций без ограничений по сумме;

- использование для платежей интернет банкинга, позволяющего их выполнение в любое время суток;

- высокий уровень безопасности, характерный для безналичных расчетов, и т.д.

Учитывая сказанное, становится понятным, почему подавляющее большинство предпринимателей, не обязанных открывать расчетный счет в банке, все-таки выполняют эту операцию. Слишком велики преимущества, предоставляемые этой удобной и востребованной банковской услугой.

Нужен ли расчетный счет ИП при УСН

Упрощенная система налогообложения, часто называемая просто УСН, пользуется серьезной популярностью среди ИП. Это связано с ее простотой и удобством, прежде всего, для малого и среднего бизнеса. При УСН в качестве объекта налогообложения выступают либо доходы хозяйствующего субъекта, либо разница между его доходами и расходами.

Упрощенная система налогообложения, часто называемая просто УСН, пользуется серьезной популярностью среди ИП. Это связано с ее простотой и удобством, прежде всего, для малого и среднего бизнеса. При УСН в качестве объекта налогообложения выступают либо доходы хозяйствующего субъекта, либо разница между его доходами и расходами.

Как и во всех остальных ситуациях, действующее в России в последние годы законодательство предоставляет решение вопроса, открывать расчетный счет или воздержаться от этого, самому предпринимателю. Очевидно, что все приведенные в предыдущих разделах аргументы в пользу открытия счета в полной мере относятся к ситуации, когда ИП работает с использованием УСН.

Нужен ли расчетный счет при ЕНВД

При использовании предпринимателем ЕНВД, то есть единого налога на вмененный доход, открытие счета также не является обязательной процедурой.

При этом преимущества использования безналичных расчетов с применением не личного, а полноценного банковского счета остаются неизменными.

Поэтому многие предприниматели принимают логичное решение о работе с тем или иным банком.

Обязательно ли открывать расчетный счет для ИП

Стать индивидуальным предпринимателем — самый простой способ вести бизнес в России. Предприниматели свободно распоряжаются заработанными деньгами, платят меньше налогов и не ведут бухучет. Стать ИП может любой человек старше 14 лет.

Может ли ИП работать без расчётного счёта, используя личный счёт физлица

Исключение — военные и государственные служащие, работники прокуратуры и органов безопасности.

Чтобы стать ИП, понадобится копия паспорта, заявление и квитанция об оплате госпошлины — 800 рублей. В заявлении вы указываете коды ОКВЭД — это виды деятельности, которыми вы планируете заниматься. Все эти документы вы несете в налоговую — их можно подать лично, по почте или через Госуслуги.

Если все в порядке, через 3 дня после подачи документов вы получаете лист записи ЕГРИП и свидетельство о регистрации. С этого момента вы становитесь индивидуальным предпринимателем и можете вести бизнес. Осталось разобраться, нужно ли открывать расчетный счет для ИП, или можно обойтись без него.

Должен ли ИП иметь расчетный счет по закону

Чтобы понять, обязательно ли ИП открывать расчетный счет, заглянем в закон. Закон не обязывает юридических лиц открывать счет в банке, а к физическим лицам таких требований нет. Индивидуальный предприниматель — физическое лицо, поэтому ИП может не открывать расчетный счет.

Принимать оплату за услуги можно наличными, но не более 100 тысяч рублей в рамках одного договора. Основание — статья 15.1 КоАП РФ. За нарушение — штраф до 50 тысяч рублей.

Инструкция Центробанка № 153-И запрещает банкам проводить связанные с бизнесом операции по частным счетам. Если служба безопасности банка заподозрит, что клиент получает деньги от бизнеса на личный счет, она может заблокировать счет, даже если на нем есть деньги.

Чтобы легально получать деньги по безналичному расчету, предприниматели заводят расчетный счет. Расчетный счет отличается от личного тем, что в нем есть специальное окошко для налоговой — через него налоговая следит за движением денег и понимает, что вы ее не обманываете.

Зачем ИП открывать расчетный счет

Расчетный счет помогает вести бизнес: вы принимаете платежи от людей и юрлиц без ограничений, всегда видите, сколько у вас денег, и можете рассчитываться с партнерами из любой точки мира. Почему ИП должен иметь расчетный счет:

- Работать с компаниями. С расчетным счетом вы можете принимать оплату по безналичному расчету. Если у вас магазин, клиенты смогут расплатиться картой. Если фрилансер — сможете работать с крупными компаниями, которые переводят деньги только на расчетный счет.

- Держать финансы в порядке. Если на личный счет вперемешку приходят платежи от друзей и клиентов, придется объяснять налоговому инспектору, что не все переводы коммерческие и подлежат налогообложению.

- Уменьшить налоги. Если вы работаете на упрощенке и платите налог с разницы между доходами и расходами, оплачивать расходы бизнеса выгоднее с расчетного счета. Так вы сможете учесть эти расходы в декларации и уменьшить сумму налога.

- Хранить деньги в надежном месте. Наличные деньги легко потерять, если соседи затопят квартиру, или в офисе загорится проводка. В конце концов, деньги могут просто украсть. Хранить деньги в банке надежнее — банки участвуют в программе страхования вкладов. Это значит, что даже если у банка отзовут лицензию, вы получите свои деньги.

- Получить дополнительный доход. Некоторые банки начисляют процент на остаток по счету — так ваши деньги приносят больше денег. С наличными все наоборот — инфляция съедает их каждый день.

ИП не обязательно открывать расчетный счет, но работать с расчетным счетом удобнее. Если вы открыли расчетный счет, это не значит, что вы больше не можете работать с наличными. Принимайте и отправляйте деньги наличными, но обязательно отчитывайтесь по ним перед налоговой.

Один знакомый начал заниматься предпринимательской деятельностью. Зарегистрировался в качестве Индивидуального Предпринимателя. В целях экономии денег, расчетный счет открывать не стал. Зачем, есть ведь банковская карточка.

Доводы о том, что банковская карточка была выпущена банком к текущему счету, открытому физическому лицу, его не убедили. Почему, ведь ИП — без образования юридического лица, значит ИП- физическое лицо.

Такую ошибку допускают многие начинающие предприниматели. Не вникая в тонкости бухгалтерского и налогового законодательства России, они считают, что не будет нарушением использовать личную карточку в предпринимательской деятельности.

А между тем, это не так. Повторюсь. Если человек приходит в банк и просит выдать ему банковскую карточку, банк открывает человеку текущий счет как физическому лицу. У этого текущего счета есть номер. К этому текущему счету физического лица выпускается (“привязывается”) банковская карточка — этакий “пластиковый кошелек”. Карточка (пластиковый прямоугольник) имеет свой номер. Этот номер не совпадает (и не может совпадать) с номером текущего банковского счета.

Карточка выпускается на определенный срок (обычно, на 3 года). Когда срок действия карточки заканчивается, банк выпускает новую карточку. У новой карточки будет другой номер. Номер же открытого текущего счета не изменится. Счет будет действовать до тех пор, пока человек его не закроет.

Когда это физическое лицо начинает использовать полученную банковскую карточку для расчетов в предпринимательской деятельности, меняется сам смысл этого банковского инструмента. Карточка начинает участвовать в расчетах по предпринимательской деятельности и заменяет собой расчетный счет ИП.

Действующее законодательство не содержит прямого запрета на использование личных карточек в расчетах, связанных с предпринимательской деятельностью. Но в таком случае необходимо уведомить соответствующие государственные органы.

Обо всех счетах, открытых ИП, частными адвокатами и нотариусами, предприятиями необходимо уведомлять налоговые органы, Пенсионный Фонд и Фонд Социального Страхования.

Деятельность ИП без расчетного счета

Поскольку в рассматриваемом случае личная карточка начинает использоваться в расчетах, связанных с предпринимательской деятельностью, у предпринимателя есть 7 дней, чтобы уведомить об этом факте ФНС, ПФ РФ и ФСС.

Такой вывод содержится в Письме МНС № ЕД-3-3/772@ от 06.03.13г. В противном случае, может быть наложен штраф.

Раздумывая над тем, стоит ли открывать расчетный счет ИП или ограничиться имеющейся банковской карточкой, открытой еще до предпринимательской деятельности, мы рекомендуем открывать расчетный счет ИП.

Все очень просто. Таким образом у Вас будет возможность:

- разделить денежные потоки и не смешивать личные деньги и предпринимательские,

- вынимать денег из бизнеса ровно столько, сколько необходимо для личного потребления (просто перечислите деньги с расчетного счета на личную карту),

- в бизнесе всегда будут деньги, это удобно, если нужно срочно провести необходимые платежи,

- часть денег, которые не участвуют в текущей деятельности, можно положить на депозит и получить проценты, по истечении срока депозита, деньги сами вернуться на расчетный счет да еще и с процентами.

По вопросам ведения бухгалтерского учета и составления отчетности просьба обращаться по телефону (812) 309-18-67 или через форму обратной связи.

.

Главная — Статьи

Расчетный счет для индивидуального предпринимателя

В отличие от юридических лиц индивидуальные предприниматели не обязаны открывать расчетный счет для осуществления своей деятельности. Возможность выбора всегда радует, но в этом случае нужно определить уже для себя, без учета законодательных норм, нужен ли вам расчетный счет или без него вполне можно обойтись.

Все финансовые операции предприниматели могут совершать в наличной и безналичной форме. Давайте посмотрим, в чем преимущества каждой из них.

Плюсы и минусы расчетного счета

Плюсов у наличных расчетов для предпринимателя несколько. В первую очередь, нет необходимости посещать банк и платить ему за расчетно-кассовое обслуживание (далее — РКО). Кроме того, при отсутствии банковского счета с вас никто не сможет требовать сдачи наличной выручки в банк и вводить лимит на выдачу наличных (как это происходит с юридическими лицами). Если вы работаете только с физическими лицами, невозможно применить ограничения по расчету наличными деньгами.

Но если вы планируете производить расчеты с другими ИП и юридическими лицами, счет лучше открыть. Это во всех отношениях удобнее для контрагентов — юридических лиц, и вы не будете сужать круг клиентов за счет тех, кто работает только по безналичной оплате. К тому же наличные расчеты с юридическими лицами ограничены по сумме в 100 000 руб., соответственно, если вы планируете проведение операций на большую сумму, придется придумывать, каким образом разграничить платежи, чтобы вписаться в действующий лимит по расчету наличными.

Кроме того, расчетный счет избавит вас от необходимости устанавливать контрольно-кассовую технику (если вы не предполагаете вести как наличные, так и безналичные расчеты), а заодно даст полную прозрачность проводимых денежных операций благодаря наличию банковских документов. Ну и нельзя списывать со счета такие моменты, как возможность потери либо кражи денежных средств при их перевозке и хранении.

К недостаткам работы с банком можно отнести дополнительные расходы на оплату расчетно-кассового обслуживания и необходимость посещения отделения банка. Опять же, как упоминалось выше, установление кассовых лимитов тоже не на руку предпринимателю. Лимит остатка кассы — это максимальная величина наличных, которая располагается вне расчетного счета. В конце дня имеющаяся сумма наличных не должна превышать лимит остатка. Все, что сверх нормы, подлежит сдаче в банк для зачисления на расчетный счет.

Если следовать букве закона, предприниматель не обязан иметь кассу, и соответственно соблюдать лимит остатка. В Правилах, утвержденных Советом директоров Банка России 19.12.1997, протокол N 47 говорится, что они обязательны для исполнения территориальными учреждениями Банка России, расчетно-кассовыми центрами, кредитными организациями и их филиалами, включая учреждения Сбербанка, а также организациями, предприятиями и учреждениями (п. 1.2 Правил). Индивидуальные предприниматели не названы среди лиц, которые обязаны следовать нормам этих документов. Но банки нередко требуют от ИП соблюдать лимит остатка кассы. Но плюсов у расчетного счета больше.

Изучаем условия банков

Итак, начнем с выбора банка. Вот основные параметры, на которые нужно обращать внимание в первую очередь:

— стоимость РКО в отделении, включая все возможные платежи: открытие расчетного счета, ежемесячное обслуживание, внесение наличных на счет, снятие средств со счета, перевод средств на другие счета;

— наличие системы "Интернет Клиент-Банк", стоимость ее установки и месячного обслуживания;

— известность и финансовая надежность выбранного банка;

— близкое к вам расположение его отделений и банкоматов, а также наличие развитой филиальной сети (если вы ведете расчеты с другими регионами);

— если многие ваши партнеры обслуживаются в одном банке, будет выгоднее обратиться в него же (поскольку внутрибанковские переводы быстрее и дешевле внешних).

Мы провели анализ стоимости расчетно-кассового обслуживания в 17 коммерческих банках и выяснили, что условия по РКО делятся на стандартные и "пакетные" (когда ИП предлагается за фиксированную ежемесячную плату получить комплекс услуг, необходимых для осуществления платежей через расчетный счет).

Из выбранных нами банков пять предлагают данные пакеты услуг: "Альфа-Банк", ВТБ-24, "Росбанк", ТРАСТ, "Сосьете Женераль". Стандартный набор пакета включает в себя открытие счета, его обслуживание, подключение интернет-банкинга и сниженную стоимость по кассовым операциям (снятие/зачисление денег на счет). Стоимость пакетов колеблется от 600 руб. (ТРАСТ) до 3400 руб. в месяц (ВТБ-24). Средняя цена — 1500 — 2000 руб.

Для предпринимателей, имеющих большие обороты через расчетный счет, пакетные предложения выгоднее, чем по тарифам. А тем, кто не планирует использовать открытый счет активно, лучше присмотреться к стандартным тарифам и выбрать наиболее подходящий для себя.

Стоимость открытия счета: от 700 руб. ("Росбанк") до 2000 руб. (ВТБ-24). Половина банков берут за открытие рублевого счета 1000 руб. А вот валютный счет обойдется дешевле — от 500 руб. до 1200 руб.

Ежемесячное обслуживание счета: от 500 руб. ("Зенит") до 2500 руб. ("Русский стандарт"). У большинства банков стоимость ведения счета ниже, чем его открытие и не превышает 1000 руб.

Интернет-обслуживание: почти все банки предлагают клиентам обслуживаться дистанционно и подключать интернет-банк (далее — ИБ) или устанавливать ПО "Банк-Клиент". Последнее обойдется дороже, да и необходимости в нем нет, если у вас нет организованной бухгалтерии и расчетами занимаетесь только вы.

В банках ТРАСТ, "Росбанк" и "Банк Москвы" установка интернет-банка бесплатна, с клиента взимается только абонентская плата.

В других банках стоимость подключения колеблется от 500 руб.

(ВТБ-24) до 2000 руб. ("Россельхозбанк"). Различия в стоимости обусловлены степенью защиты канала передачи информации и предоставления ключа ЭЦП.

За использование интернет-банка ежемесячно придется платить от 300 руб. (ТРАСТ) до 1000 руб. ("Сосьете Женераль"). "Абсолют Банк" не взимает абонентскую плату, только единовременный платеж 1500 руб.

Стоимость электронных платежей в интернет-банке составляет в среднем 22 руб. за документ — от 13 руб. (ТРАСТ) до 35 руб. ("Альфа-Банк").

Зачисление наличных на счет: данная услуг бесплатна только в банке "Зенит" из изученных нами банков, остальные взимают комиссию от 0,15 процента (ВТБ-24) до 0,36 процента ("Нордеа Банк").

Снятие наличных со счета: средняя комиссия составляет 1 процент, максимальная ставка — в "Русском Стандарте" (2%), минимальная — в "Бинбанке" (0,5%).

Снятие средств на выплату зарплаты и социальных пособий будет облагаться по гораздо меньшим ставкам.

Документы и открытие счета

Итак, выбрав банк, который вам подходит по ценовым и территориальным параметрам, уточните у операциониста список необходимых документов для открытия РС. Обычно коммерческие банки руководствуются Инструкцией ЦБ РФ от 14 сентября 2006 г. N 28-И и предлагают собрать следующий пакет документов:

свидетельство о государственной регистрации в качестве ИП (с номером ОГРНИП) — копия, заверенная нотариально или регистрирующим органом;

свидетельство о постановке на учет в налоговом органе (с ИНН ИП) — копия, заверенная нотариально или налоговым органом;

паспорта лиц, присутствующих при открытии счета (предпринимателя или его представителя, действующего по доверенности, а также лиц, чьи подписи будут указаны в банковской карточке с образцами подписей и оттиском печати) или их нотариально заверенные копии;

расписка в подтверждении фактического места пребывания ИП, если адрес регистрации не совпадает с фактическим местом пребывания;

информационное письмо Росстата с кодами статистики — его нужно самостоятельно получить в органе Росстата, если у вас такого письма нет;

лицензии (патенты) на право осуществления деятельности, если таковые имеются.

Документы, предоставляемые самим банком, которые необходимо заполнить:

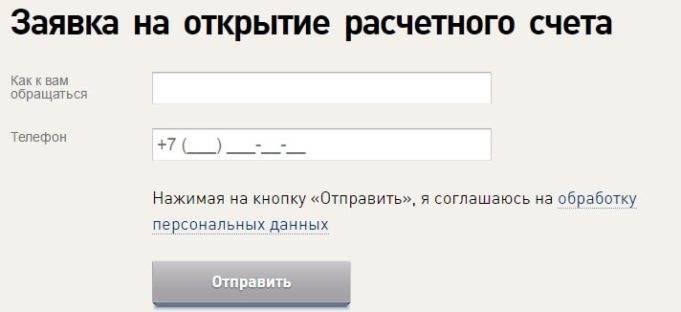

заявление на открытие счета;

карточка с образцами подписей и оттиском печати ИП;

договор на дистанционное обслуживание.

Банки требуют от клиентов нотариально заверять документы, когда расчетный счет открывает представитель ИП или в банковской карточке указаны лица помимо самого ИП. Однако мы все же советуем выделить время и лично появиться в отделении для подачи документов. Потому что банки неохотно идут на открытие счета без личного присутствия владельца бизнеса.

Собрав пакет документов, необходимо подойти в отделение банка и передать его в отдел обслуживания юридических лиц. Операционист заведет и поможет вам заполнить карточку с образцами подписей и оттиском печати. Вы в его присутствии распишитесь на оборотной стороне карточки, а в незаполненных строках поставьте прочерки. Банковский сотрудник распишется и проставит печать банка. Помните, что по данному образцу вашу подпись будут сличать в дальнейшем на банковских документах. Постарайтесь расписаться так, чтобы потом проблем с идентификацией подписи не возникало. Особенно трепетно банки относятся к подписям в чековой книжке при выдаче наличных.

После оплаты открытия счета банк откроет его в течение трех — пяти рабочих дней. После открытия расчетного счета вам отдадут второй экземпляр договора и справку об открытии счета.

Практически все банки при заключении договора об РКО предлагают заключить договор о дистанционном банковском обслуживании через Интернет. Для подключения к этой системе необходимо также получить пакет документов (договор и приложения) в выбранном банке.

В течение семи рабочих дней после открытия счета вы должны сообщить об этом в налоговую инспекцию (п. 2 ст. 23 НК РФ). Для этого нужно заполнить специальную форму N С-09-1 (ее можно распечатать с сайта nalog.ru). Заполнив, занесите ее в канцелярию налогового органа. Один экземпляр отдаете сотруднику налоговой, второй — оставляете себе. На этом экземпляре должен стоять штамп с датой принятия заявления. Храните свой экземпляр, так как иногда документы в налоговой могут потеряться.

Если у вас нет возможности лично занести форму в инспекцию, отправьте ее по почте — ценным письмом с описью вложения. Важно отнести письмо на почту до окончания последнего дня установленного срока. Время на доставку письма в инспекцию уже не будет учитываться.

Главное, обязательно сохраните опись и чек почты об отправке, чтобы вы могли доказать, что своевременно уведомили налоговую инспекцию об открытии счета.

Необходимо уложиться в срок, потому что банк, независимо от того, уведомите вы налоговую об открытии РС или нет, сам сообщит об этом. А вы (в случае нарушения сроков или непредставления данных сведений) заплатите штраф в размере 5000 руб.

Нужно ли открывать расчётный счёт для ИП

(ст. 118 НК РФ).

Отметим, что указанное правило относится только к расчетным счетам, которые открываются предпринимателями для ведения бизнеса. О счетах, открытых в личных целях, то есть не связанных с получением дохода, в налоговый орган сообщать не нужно.

В течение этих же семи дней об открытии счета нужно уведомить и управление Пенсионного фонда РФ. За нарушение этого правила в соответствии с ч. 1 ст. 15.33 Кодекса РФ об административных правонарушениях вы можете быть оштрафованы на 1000 — 2000 руб. Существует рекомендуемая форма уведомления. УПФР принимают только ее.

Если у вас есть наемные работники, и вы состоите на учете в Фонде социального страхования, его тоже нужно уведомить. Форма уведомления установлена Письмом ФСС РФ от 28 декабря 2009 г. N 02-10/05-13656.

При начале работы с расчетным счетом обращаем ваше внимание, что все ваши платежи будут мониториться банком (потому что в его обязанности входит оценка рациональности всех проводимых трансакций). Поэтому советуем проводить только обоснованные платежи, с указанием наименования платежа в платежном поручении. При этом, если вы перечисляете средства со своего расчетного на личный счет, в качестве наименования лучше указывайте: "собственные средства", "перевод собственных средств" или "получение дохода от ИП", чтобы налоговый орган не отнес эти платежи к налогооблагаемой базе.